相続人以外の第三者に遺贈した場合の注意点

被相続人が法定相続人以外の第三者へ遺贈を希望する場合、次の注意点を良く考慮して、遺贈するべきかどうかについて検討しましょう。

第三者は相続税の基礎控除や非課税枠に含めない

第三者は、相続税の基礎控除「3,000万円+600万円×法定相続人の数」、生命保険金や死亡退職金の非課税枠「500万円×法定相続人の数」に含まれないので注意しましょう。

法定相続人の他に第三者も受贈者となる場合は、第三者を除いた人数で計算しなければいけません。

特定遺贈を選ぶと債務や葬式費用の控除はできない

遺贈には、一定の割合で包括的に財産を指定して行う「包括遺贈」、遺言で財産を特定して行う「特定遺贈」の2種類があります。

特定遺贈ならば、遺言者が受遺者ごとに細やかな遺産配分を行えます。ただし、包括遺贈と異なり特定遺贈の受遺者は「債務控除」を利用できません。

債務控除は遺言者(被相続人)の債務(借金等)や葬儀費用が該当します。債務控除ができない分、相続税が多く課せられる可能性もあります。

不動産取得税・登録免許税がかかる場合もある

遺贈で不動産を取得した人は、所有権が移転したので法務局に登記しなければなりません。その際に登録免許税を納付します。ただし、税率は第三者の方が重くなります。

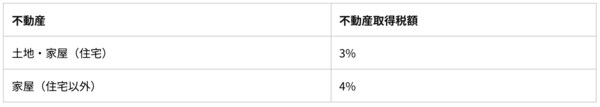

また、特定遺贈により第三者が不動産を取得した場合、不動産取得税が課されます。現在のところ税率は下表の通りです。

暦年贈与という方法も

自分がどうしても法定相続人以外の第三者に財産を譲りたい場合は、遺贈以外の方法も検討してみましょう。

自分が生きているうちに、法定相続人以外の第三者へ贈与する方法があります。それが「暦年贈与」です。

暦年贈与は1月1日〜12月31日までの1年間の贈与額が、受贈者1人につき110万円を超えなければ、贈与税が非課税となります。一気にまとまった贈与ができなくても、110万円以内に抑えて贈与すれば、基本的に受贈者の重い税負担とはなりません。

受贈者は自分の家族の他に第三者でも良いので、遺贈の相続税負担が気になったら、この方法を考えてみましょう。