オンライン特有の危険性を防ぐセキュリティ技術

前回に引き続き、課題解決アプローチによる「FinTech」のカテゴリーを見ていく。

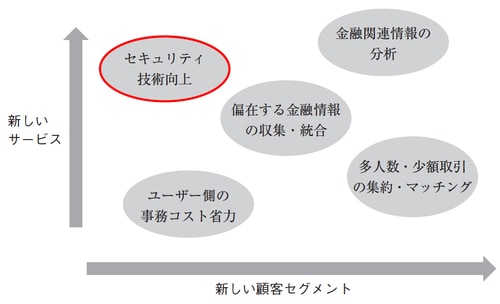

4.セキュアな技術の創出

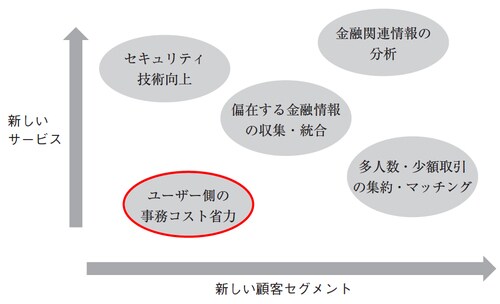

【図表】課題解決アプローチの類型

●具体例

①金融機関向けセキュリティシステム(本書『FinTechビジネスと法 25講』第25講)

②ビットコイン・ブロックチェーン(本書第18講、第19講、第20講)

より根源的な技術により金融サービスの安定性を維持し、また、これまでの金融サービス・体制を一新する事業も出現しつつある。

オンラインでのサービス提供に伴うなりすまし等の危険やサイバー攻撃のリスクの中で金融サービスの安定性を確保するためにはセキュリティの技術革新が不可欠であり、そういった技術を事業とする会社も出現し続けている。また、ビットコイン・ブロックチェーンは、技術により貨幣という金融のおおもとを一新しようとする試みであると言える(ブロックチェーンはFinTech以外の領域でも利用が可能である)。

これらのカテゴリーにおいては、たとえば、セキュリティの技術であれば純粋な技術としてのセキュリティの追求のみならず当局の検査実務の動向にも即応していかなければならない。また、ビットコイン・ブロックチェーンについては法律のみならず根本的な制度としてもさまざまな検討事項が存在する。

ユーザー側の事務コストの省略化にも貢献

5.ソフトウェア・クラウド等によるユーザー側の事務コストの省力

●具体例

①決済サービス・決済API(本書『FinTechビジネスと法 25講』第16講、第17講)

②海外送金サービス(本書第16講、第17講)

③事業者向け金融関連業務のSaaS(本書第22講)

④新しいタイプのスマホ証券・オンライン証券(本書第13講)

最後に、さまざまなアプローチで金融取引等の当事者たるユーザー側の事務コストを低下させることを付加価値とするさまざまなビジネスも出現している。一般消費者向けの決済サービスや送金サービスは、一般消費者や事業者における銀行振込手続などの事務コスト省力による利便性を提供し、また、決済APIなどは、商品・サービスを販売する事業者における顧客との間の決済および代金回収に関するオペレーションコストを削減する。さらに、事業者向け金融関連業務のSaaSは事業者における経理などの金融関連業務の事務コストの省力を付加価値とするものである。

決済や送金に関しては銀行法や資金決済法の遵守が必要となり、外国為替及び外国貿易法や犯罪収益移転防止法上求められる本人確認などの手続の対応も必要となる。

金融機関特有のメリット・デメリット

以上、課題解決アプローチの観点からFinTechのさまざまな類型を検討したが、当然ながらどの類型のビジネスも、規制業種に該当する場合には許認可の取得が必要となり、許認可取得のための種々のコストをあらかじめ分析した上で事業を検討する必要がある。

とりわけ、金融サービス事業の特殊性として、適用法規制から要請される自己資本比率や引当ての維持、組織体制要件との関係で、収益構造・事業に必要な組織体制とは無関係にある程度の資金規模・組織体制が必要とならざるを得ない場合が多い。

そのため、内部コストを可能な限り削減し、ある程度料率を圧縮しても収益性が維持できるスリムな体制を構築しようとする場合も、そういった自己資本確保や人員体制構築のための資金、その他のリソースを事業開始に相当先立つ段階から調達しなければならず、そのための資金調達戦略その他の戦略も重要となる。

ただ、逆に、常にトランザクションを伴うサービスであるという金融サービス一般の特徴からのマネタイズの相対的な容易性や、金融サービスがカバーし得る市場規模の巨大さなどは金融サービス特有の利点であると言え、上記のような金融サービス特有の困難性を相殺するための要素として利用していく余地があるのではないかと思われる。

今後の法規制の動向や当局対応が重要な要素に

現在の世界および日本におけるFinTechの潮流、法的戦略・法的事業モデルデザインの重要性、課題解決アプローチからの大まかなFinTech系ビジネスの分類を概観した。

今後も技術の発展、一般消費者や企業におけるFinTech系サービスの認知度・受容度の向上に沿って、全く新しいビジネスモデルや業界における料率を劇的に変えるサービスが出現してくるものと思われる。

同時に、法規制もそういった技術の状況・社会の状況に応じて革新されていくものと予想されるが、上に述べたとおり、少なくともある程度長期的にFinTechの分野にはしかるべき法規制は存在し続けるものと思われる。

そのため、FinTech分野においては、事業構築や事業の評価にあたってどのように法律と対話していくか、規制や当局と向き合っていくかが非常に重要な要素であり続けることは変わらないと言えるだろう。