偏在する金融関連情報の収集・統合を可能にする新技術

前回に引き続き、課題解決アプローチによる「FinTech」のカテゴリーを見ていく。

2.外部API等による偏在する金融情報の収集・統合

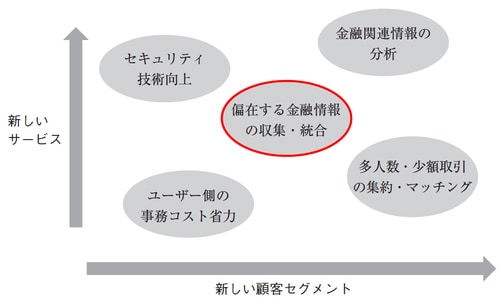

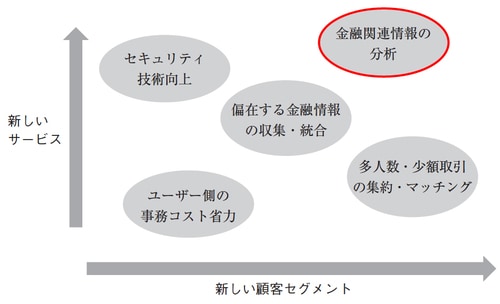

【図表】課題解決アプローチの類型

●具体例

①個人向け資産管理プラットフォーム(パーソナルファイナンシャルマネジメント:PFM)(本書『FinTechビジネスと法 25講』第22講)

②金融情報・リサーチ・データベース(本書第24講)

③非公開企業情報サービス(本書第24講)

外部API等の利用により各所に偏在した金融関連の情報を収集し統合することで従来実現できなかった類型、質、または料率での情報サービスを行うことが可能となり得る。

たとえば、個人向け資産管理プラットフォームは、複数の銀行口座に預金を有するユーザーの銀行口座情報や複数のクレジットカードを使用するユーザーのクレジットカード情報を、銀行やカード会社が提供するAPI等を利用して取得し、1つのインターフェイスに統合して利便性の高い情報サービスとして提供する。

また、同様に従来情報の収集に多大なコストを要し、あるいは収集が不可能だった非公開会社の情報を、ウェブサービスに蓄積された情報などを利用して低コストで収集することで非公開会社の情報提供サービスを提供するビジネスもこの分類に該当すると言えよう。

こういったビジネスの場合、情報を取得する対象が個人である場合には個人情報保護法との関係でユーザーからどのような合意を取るか、情報の受渡しのフローをどのように設計するかなどを検討する必要があるものと思われる。

また、APIなどによる明示的な情報の受領ではなくクローリング・スクレイピングによって情報を収集する場合には著作権や当該情報提供元の規約等との関係について注意が必要である。情報取得のために正式な提携を行うことやクロスマーケティングなどの協力によって情報を取得する枠組みを構築することを検討すべき場合もあろう。

リスク分析の適正化で低料率の保険開発等も可能に

3.アルゴリズム・AI等による分析精度向上・コスト低下

●具体例

①生命保険・損害保険(本書『FinTechビジネスと法 25講』第15講)

②中小企業・消費者・学生向けローン(本書第5講、第6講、第7講)

③ロボアドバイザー(本書第14講)

④貯蓄・財産管理アプリ(本書第22講)

⑤カード・リンクト・オファー(本書第23講)

アルゴリズム・ビッグデータ分析・AIの活用によって、従来限られた情報に基づいて提供されていたサービスを、効率的なコストをもって、より広い情報・より深い分析に基づくサービスに変えて提供することができ、あるいは、これまで使用できなかったデータの活用により、従前はサービスの提供対象とすることができなかった顧客層にサービスを提供することが可能となり得る。

たとえば、過去および現在の生活習慣その他の情報のリアルタイム/半リアルタイムデータを取得することにより疾病リスクや事故リスクを従来よりも正確に判断しようとすることでリスク分析を適正化し、それによって低い料率を提供する保険ビジネスなどが挙げられる。

また、過去・現在のeコマース上での取引実績などの情報をもとに当該eコマース上で商品・サービスを購入する個人や商品・サービスを販売する事業者の与信を判断し、また、リンクトインなどのSNSから取得した情報をもとに将来の給与予測を行い、与信判断を行う学生向けローンビジネスなどが存在する。前項で挙げたような形で統合された非公開会社の情報を与信判断の要素に組み込むことで、これまでそもそも貸付けを受けることが難しかった企業に対して貸付けを行うビジネスも存在する。

さらに、アルゴリズムやAIを利用して機械的に投資判断を行うことで、低料率で投資アドバイザリー業務を行うロボアドバイザービジネスや、ユーザーの消費行動データを分析することで(クオンティファイド・セルフ)、ユーザーに貯蓄や財産管理のためのアドバイスを行い、あるいは、そういった消費行動の際に同時に貯蓄などを行うようシステムを組むサービスを提供するビジネスもこのカテゴリーに分類できるだろう。

こういった類型のビジネスにおいても、情報取得に際して前項同様の法的検討が必要となり得る。また、保険にかかわるサービスであれば保険業法、投資運用にかかわるサービスであれば金融商品取引法など、関連する金融規制の適用関係にも留意が必要となる。