1.高値圏での推移

米国株式は2023年に入ってから上昇し、高値圏を維持している。

S&P500種株価指数(青線)は2月から3月中旬まで一旦下落したものの、7月31日には年初来高値となる4,588ポイントをつけた【図表1】。8月以降は米長期金利(橙面グラフ)の上昇を契機に下落しているが、それでも年初来で10%以上も高い水準にある。

また、2023年は為替市場で年初に1ドル130円を下回っていたのが、9月には昨年10月以来、約1年ぶりに再び148円台をつけるなど円安が進んだ。

そのため、S&P500種株価指数を円建て(紺線)でみると、ドル建ての元々の値(青線)以上に大きく上昇している【図表2】。その上昇幅は2023年に入って大きく上昇したTOPIX(灰線)に並ぶほどである。

2.膨らむ米株投信への買付

このように米国株式が高値圏で推移する中でも、米国株式に積極的に投資する個人投資家が増えているようだ。

米国株式投信の販売動向をみると、2023年に入ってからアクティブ型の販売が落ち込み、インデックス型も販売が伸び悩み、しかも米国株式が上昇する中で利益確定売りが膨らんでいたが、6月以降は買付が急増し流入金額が増えている。

アクティブ型の米国株式投信は2020年から2021年にかけて大人気になったが、2022年以降は人気に陰り見え、特に2023年に入ってから毎月の買付が1,000億円以下にまで減っていた。それがこの6月以降は買付が再び1,000億円を超えてきている【図表3】。

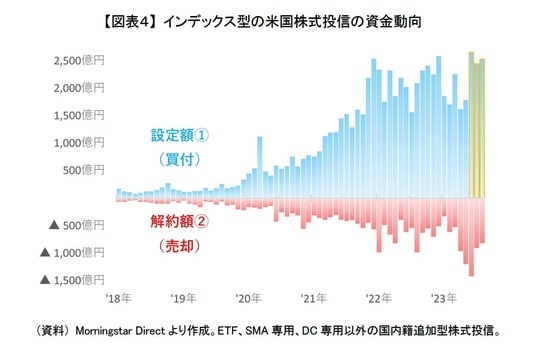

インデックス型の米国株式投信でも2023年は5月までは米国株式が下落してタイミング投資が入ったと思われる3月以外は買付額が2,000億円を下回っていた。それが6月は過去最大の買付があり、7月、8月も2,500億円前後の買付が続いている【図表4】。

3.指標上では割高

しかし、米国株式の先行きに対してはあまり楽観しない方が良いと考えている。それは株価が割高になっている可能性があるためである。

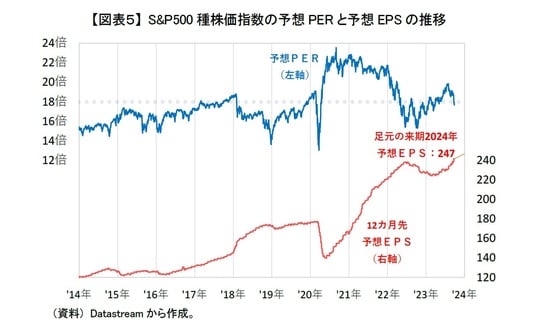

S&P500種株価指数の予想PER(青線)は18倍を上回っている【図表5】。予想EPS(赤線)も2023年に入ってから拡大しているが、それ以上に株価が上昇したため、予想PERが上昇し、過去と比べて高水準になっている。

特に現在の米国の金利水準を加味すると、予想PER以上に米国株式は割高になっている可能性がある。

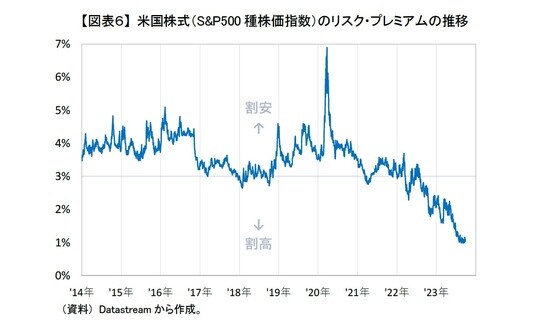

予想PERの逆数(益利回り)から米長期金利を引いた米国株式のリスク・プレミアムをみると、リスク・プレミアムは2023年6月以降さらに低下し、足元1%前後で推移している【図表6】。2022年8月以前は概ね3%以上で推移してきたことを踏まえると、かなりの低水準である。

この8月以降、株価の下落に伴って予想PERが20倍目前にあったのが再び18倍割れするまで低下してきているが、その一方でリスク・プレミアムは足元ほとんど上昇していない。

そのことからも、予想PERの低下はあくまでも長期金利が4%から4.5%に上昇したことに伴うバリュエーションの調整の意味合いが大きいことがうかがえる。