相続放棄をするときの注意点、7つ

故人の借金の返済を免れるために有効な相続放棄ですが、想定外のことで「何かの間違いでは……」という事態に陥ることも。相続放棄をするときには次のような点に注意しましょう。

①生前に相続放棄をすることはできない

家族が多額の借金を抱えていたり相続でトラブルが予想されたりする場合は、前もって相続放棄をしたいというニーズもあるでしょう。しかし、生前に相続放棄をすることはできません。仮に相続を放棄する内容の契約書や念書などを作成していたとしても、法的な効力はありません。

②先に遺産を処分すれば相続放棄はできない

家庭裁判所に相続放棄を申し出る前に、遺産となっている預貯金を使ったり不動産の名義変更をしたりなど遺産を処分した人は相続放棄ができません。相続があった場合、相続人は単純承認、限定承認、相続放棄のいずれかの方法を選択することになります。

●単純承認:故人の遺産・債務のすべてを引き継ぐ

●限定承認:故人から引き継いだ遺産の範囲内で債務を返済する

●相続放棄:故人の遺産・債務は一切引き継がない

相続があったことを知りながら遺産を使うことは遺産を自分のものにしようとする意図があるため、法的には単純承認をしたことになります。そのため、それより後に相続放棄をすることはできません。

③相続放棄は原則として撤回できない

家庭裁判所に相続放棄を申し出て認められると、たとえ3ヵ月の熟慮期間内であっても撤回することはできません。ただし、家庭裁判所に認められる前であれば相続放棄の申し出を取り下げることができます。なお、他の相続人に脅されたりだまされたりしたなど一定の事情がある場合には、相続放棄の取り消しが認められることもあります。

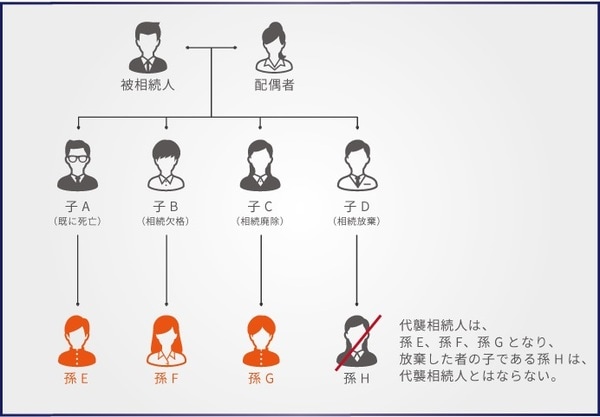

④相続放棄した人の子は代襲相続できない

遺産を相続するはずの人が先に死亡した場合や相続欠格、相続廃除(※)で相続権を失った場合は、代襲相続としてその人の子が代わりに遺産を相続します(図表1の孫E、F、G)。ただし、相続放棄した人は最初から相続人でなかったことになるため、その人の子が代襲相続することはできません(図表1の孫H)。

※相続欠格とは、故人や他の相続人を殺害するなど所定の罪を犯すことで自動的に相続権を失うことをいいます。相続廃除とは、故人に対して虐待や重大な侮辱などをしたことで家庭裁判所によって相続人から外されることをいいます。

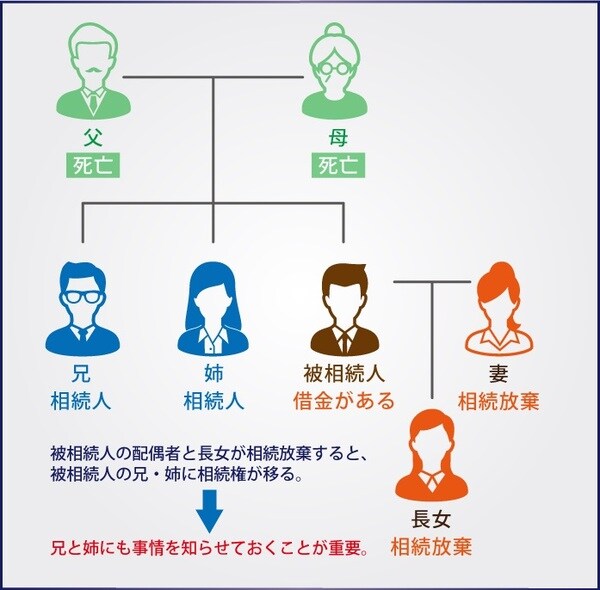

⑤思わぬ人が相続人になる場合がある

故人が多額の借金を抱えていて配偶者と子が相続人である場合、配偶者と子が相続放棄をするだけでは十分とはいえません。相続放棄をすると次の順位の人に相続権が移り、思わぬ人が借金を引き継ぐことになるからです。配偶者と子が相続放棄をすると、相続権は第2順位の相続人つまり故人の両親(祖父母)に移ります。故人の両親(祖父母)がすでに死亡した場合は、第3順位の相続人である故人の兄弟姉妹に相続権が移ります(図表2を参照)。

相続人が相続放棄をすると、遺産を相続する権利と同時に借金の返済義務も移ることになります。故人の兄弟姉妹が新たに相続人になる場合は、事情を伝えておくなどの配慮が必要です。新たに相続人になった人は、先の順位の相続人が相続放棄をしたことを知った日から3ヵ月以内に家庭裁判所に申し出れば相続放棄ができます。

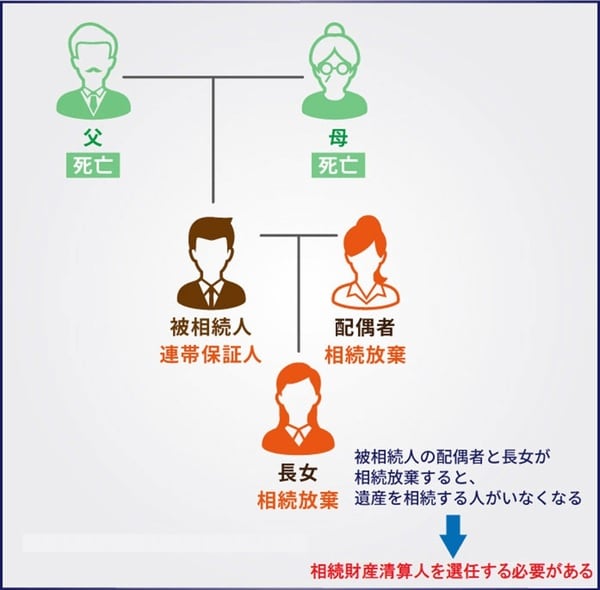

⑥相続人不存在になる場合がある

先の順位の相続人の相続放棄で新たに相続人になった人も含めて相続人の全員が相続放棄をすると、相続人が誰もいない相続人不存在の状態になります。相続人がいなければ、遺産は最終的に国に納められます。ただし、債権者がいる場合には債権者に分配されます。債権者への分配や国への収納は家庭裁判所に選任された相続財産清算人が行います。相続財産清算人の選任手続きは、債権者など利害関係者が行います。

⑦相続税の計算では相続放棄はなかったことになる

相続税の計算では、次のような場合に法定相続人の数を使います。

●相続税の基礎控除額:3,000万円+600万円×法定相続人の数

●死亡保険金の非課税限度額:500万円×法定相続人の数

●死亡退職金の非課税限度額:500万円×法定相続人の数

●相続税の総額の計算:法定相続人の数と法定相続分を使用

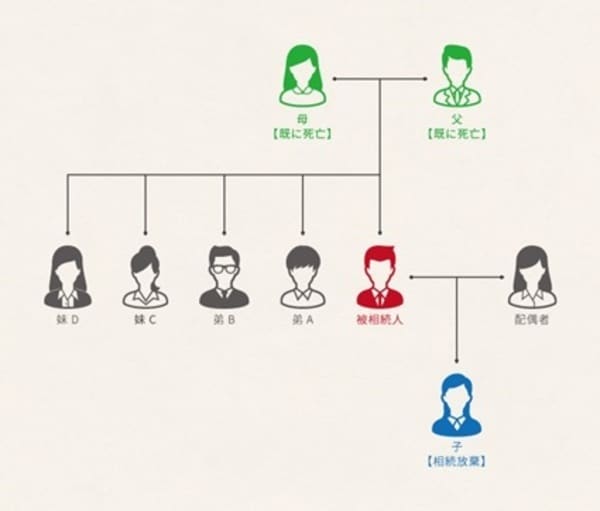

ただし、これらの法定相続人の数には相続放棄をした人も含めます。相続放棄の有無だけで税額が変わることは公平ではないため、相続税の計算では相続放棄はなかったことにしています。たとえば、【図表4】のような家族で被相続人の子が相続放棄をした場合は、遺産分割と相続税の計算で法定相続人の数が異なることになります。

●遺産分割するときの法定相続人:5人(配偶者、弟A、弟B、妹C、妹D)

●相続税を計算するときの法定相続人:2人(配偶者、子)子の相続放棄はなかったことになります