判断能力が低下してきた親の不動産を売却したい…どうすれば?

【事例】

●親が高齢になってきたので老人ホームに入居することになった。

●実家が空家になってしまうことと、老人ホームの入居費用の捻出のために売却したい。

●子が親の代理人となって不動産の売却活動を行いたい。

------------------------------------------

相談内容は以下のようなものです。

「実家で独居の親が高齢になり、最近物忘れも多くなってきたのと、今後のことも考えて老人ホームへ入居することになりました。老人ホーム入居後は実家が空家になるということや、老人ホームへの入居費用のこともあるので、この際、実家を売却してしまおうと考えています。売却にあたっての諸々の手続き等は、子である私が親の代わりに行いたいと考えているのですが…。」

こういったケースの対応策として有効なのが、「家族信託」という仕組みです。

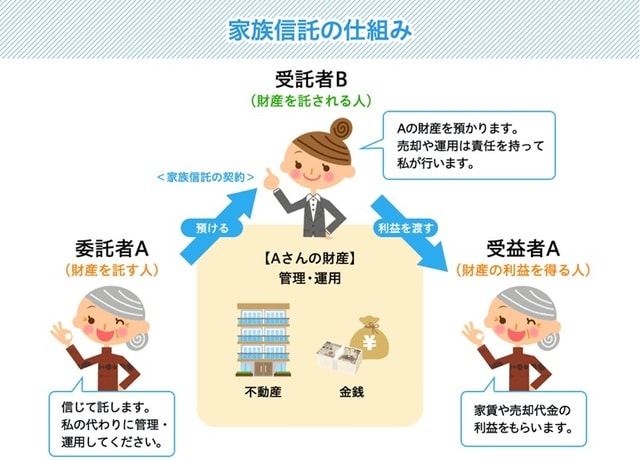

家族信託を簡単に説明すると、親(委託者)の財産(不動産・預貯金・有価証券等)を、子(受託者)に託して、親(受益者)のために、あらかじめ定めた信託目的に従って、管理・処分・運用する財産管理手法です【図表】。

ただし、子が実家を売却するには「親の判断能力の程度」が重要

実家の売却を親が子に任せるにあたっては、「親の判断能力の程度」が最大のポイントになります。

<判断能力が著しく低下している場合>

まずは、認知症等により親の判断能力が著しく低下しているような場合です。例えば、自分の住所・氏名・生年月日が言えないくらいの状態だと、不動産を売却するために締結する売買契約の内容も理解できないでしょう。

こういった場合は親が自分自身で代理人の選任もできない状態ですので、家族信託の契約もできず、家庭裁判所に不動産売却を含む財産管理等を行ってもらうための法定代理人である「成年後見人」を選任してもらう以外に方法はありません。

成年後見制度では、家庭裁判所に選任された成年後見人が親を代理することになるので、親自身に財産管理者の選択権はありません。また、事例のケースだと実家の売却は裁判所の許可が必要になります。

成年後見人が誰になるかわからない、財産の処分に制限があるなどの理由からも成年後見制度に不満を持つ方も多くいます。

<判断能力がある場合>

次に、頭ははっきりしているけど、身体が不自由な場合です。例えば、脳梗塞の後遺症で字がうまく書けないけど意識ははっきりしているといった状態などでは、先ほどの成年後見制度を使用せずに家族信託で親が子に実家の売却を任せることができます。

事例のように最近少し物忘れが多くなってきたという場合は、判断能力の有無は物忘れの程度によります。認知症を発症したから家族信託は即NGということはないので、判断能力があるかないかよくわからない状態の場合は医師に診断してもらうことをおすすめします。

「状況に合わせた対応策」が重要

以下、家族信託が有効な場合について解説します。

●万が一認知症になった後でもスムーズに不動産を売却したい場合

現時点で判断能力が十分にあれば、わざわざ家族信託を使用しなくても、通常の委任契約で子を代理人として売却活動をすることも可能です。

ただ、将来のことはわかりません。いまや65歳以上の約2割が認知症を発症する時代です。売却期間が長引いてしまったり、少し経ってから売却しようと考えていたりする場合に急に親の判断能力が低下してしまうと、成年後見制度しか選択肢がなくなってしまうかもしれません。

家族信託であれば、家族信託の契約締結時点で実家の名義は子に変わりますので、万が一認知症になってしまった後でも、子が合法的かつスムーズに実家を売却することができます。もちろん、売却して得た金銭は子の財産になるのではなく、親から預かっている信託財産として子が親のために管理等をする必要があります。

なお、家族信託のように認知症に備える方法として「任意後見」というものもあります。家族信託と同様に親が自分で選んだ人に財産管理等を行ってもらうことは可能なのですが、後見監督人を介して間接的に家庭裁判所の監督下に置かれますので家族信託ほどスムーズに売却活動はできないと考えてください。

●なるべくコストを抑えたい場合

成年後見制度の場合、前述のとおり成年後見人は家庭裁判所によって選任されます。子が親の成年後見人に立候補することは可能ですが、最終決定権は家庭裁判所となるので希望どおりにいくとは限りません。

親の財産規模が大きかったり、推定相続人に争いが顕在化している場合などでは、司法書士や弁護士等の専門家が選任されることがあります。

司法書士や弁護士等の専門家、つまりプロが成年後見人に就任した場合は報酬が発生します。財産規模にもよりますが、おおむね月に3万円程度の報酬が発生し、原則として成年被後見人(親)が亡くなるまで続きます。例えば、月3万円の報酬が10年間続いたとしたら360万円の専門家費用が掛かることになります。

家族信託の場合は、信託契約や委託者から受託者への名義変更登記手続きなどが必要になります。もちろん自分たちでやることも可能ですが、信託法など各種法令の理解が必要になるので現実的には司法書士等の専門家へ依頼することになるでしょう。

専門家へ依頼した場合は報酬がかかります。この報酬は事務所によって異なるので一概にいくらかかるか言うことはできませんが、最低でも数十万円単位の金額にはなるでしょう。

ただ、家族信託では財産管理者を親自身が決めることができるので、子を財産管理者とし、報酬はゼロという契約内容にしておけば成年後見制度のように長期に渡ってランニングコストが発生することはありません。初期費用はある程度かかったとしても、トータルでみると家族信託のほうが安上がりということも考えられます。

家族信託は「売却以外を検討しているケース」以外にも適する

売却以外に不動産の運用やその他財産の承継(相続対策)も考えているような場合には、家族信託が適していることがあります。

ポイントとして、成年後見制度の場合は財産の運用はNGになります。事例とはズレますが、例えば、親が更地を持っている場合、そのままだと更地評価の高い固定資産税を払い続けるだけになるので、更地上にアパートを建ててうまく資産運用をしたいような場合です。

成年後見人は、保全のために本人の財産を維持、管理しなければなりません。積極的な運用によって損額を与える可能性(アパートを建てても入居者がつかないと建築費だけかかることになる)があればそういった行為は許容されません。ですので、更地に新しくアパートを建てるような資産運用は、成年後見人ではできないのです。

家族信託であれば契約で定めた範囲の中で運用することも許容されます。本人が認めたことですし、成年後見制度のように裁判所の監督下に置かれることがないので、財産管理者たる子が親のために資産運用をすることも可能になります。

他にも、相続対策として財産の承継について考えている場合にも家族信託が使えます。家族信託の終了時点で信託財産についての承継先もあらかじめ定めておくことができます。例えば、親の死亡をもって信託を終了とし、信託財産の帰属先を特定の人に定めておけば、遺言書と同様の機能を持つことになります。

最後に:認知症対策や相続対策は「ケースバイケース」で考える

家族信託には多くのメリットがありますが、もちろん万能な方法ではありません。認知症対策もできて遺言書の機能もあるし「家族信託最高!」となりそうですが、ケースによっては任意後見で認知症対策、財産の承継は遺言書という形を提案することもあります。

認知症対策や相続対策はケースバイケースで考えなければならないのでコンサルティング要素が強く、専門家の腕の見せ所といえる部分です。

なかには“専門家フィーを多く取れるから”といった理由や、経験が少なくて提案の引き出しが少ないなどといった事情から家族信託をごり押しする人もいるかもしれませんので、相談にあたっては、信頼できる人からの紹介や発信している情報を見て腑に落ちることを言っている専門家を探してみてください。

認知症による資産凍結や相続手続きの中で多くの問題を見てきた者としては、元気なうちにしかできない早めの対策をおすすめしております。

佐伯 知哉

司法書士法人さえき事務所 所長

相続税の「税務調査」の実態と対処方法

調査官は重加算税をかけたがる

富裕層だけが知っている資産防衛術のトレンドをお届け!

>>カメハメハ倶楽部<<