「海外移住」は“究極の節税方法”?

――黒瀧さん! わたし、究極の節税を思いついてしまったんですよ。それは……海外移住です! いまの時代、日本だけにこだわる必要なんてないんですよ。世界には日本より税金が安い国がたくさんあるんで、そこに移住するだけで節税が完了すると思うんです。

黒瀧氏(以下、黒)「なるほど。近年ではドバイなどが話題ですよね。究極かどうかはさておき、その節税方法は一理あると思います。移住する国や地域によっては、

・法人税が軽減できる

・消費税が低い

・所得税が低い

・住民税がない

・相続税・贈与税がない

など、税制面でのメリットを享受できる場合があります」

――やっぱりそうですか!

黒「はい(笑)。たとえばシンガポールでは、法人税が17%、所得税は累進課税で最高22%で、住民税はありません。

また、マレーシアの法人税率は24%ですが、中小企業の場合17%の軽減税率があります。さらに、かなり要件が厳しくなってしまいましたが、『ラブアン島』といういわゆる“タックスヘイブン”で法人を設立し要件を満たすと、法人税は3%になります」

――法人税が3%ですか!

黒「そしてドバイになると、現状は法人税、所得税、相続税・贈与税、固定資産税などがかかりません。ただし今年6月以降、UAEでは9%の法人税が導入されることになりました」

――そうなんですか。とはいえ、9%でもすごいですよね。

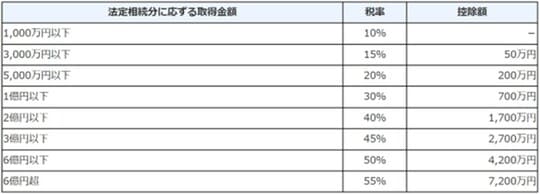

黒「そうですよね。相続税に的を絞ってみていくと、シンガポール、マレーシア、香港、オーストラリア、カナダなどは相続税がありません。一方の日本はというと、所得税は稼げば稼ぐほど上がる累進課税となっており、最高税率45%、住民税と合わせると税率55%になります。

また法人税については、実効税率約34%で、相続税は最高税率が55%。2015年に基礎控除額が引き下げられ、課税強化の方向に向かっています。

ここまでの情報を簡単にまとめると下記のようになります」

――日本の税制については、聞いているだけでゲンナリしてきました……。こうやって比べると、税率の違いが一目瞭然ですね。これはやっぱり、移住が究極の節税なんじゃないですか!?

黒「たしかに、節税という点だけでいえば海外移住のメリットは大きいように感じますよね。しかし、実際に移住するとなると節税するための条件や注意すべき点がいくつかあります」

《最新のDX動向・人気記事・セミナー情報をお届け!》

≫≫≫DXナビ メルマガ登録はこちら