【事例】住宅ローン「残り2,000万円」を残して夫が死亡

今回は住宅ローン(借金)の相続について解説をします。

------------------------------------------

【事例】

●夫が死亡

●相続人は妻、子の計2名

●自宅の住宅ローン2,000万円(最初の債務者は夫)を子に引き継がせたくない

------------------------------------------

まず相続では、預金や不動産といったプラスの財産だけではなく、借金のようなマイナスの財産も対象となるということに注意しなくてはいけません。

原則、借金は法定相続分に応じて分割・承継されます。

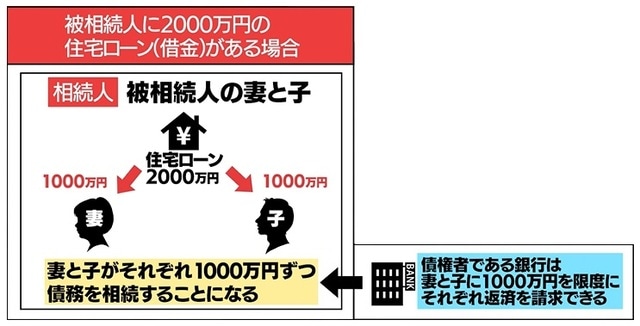

たとえば被相続人に2,000万円の住宅ローン(借金)があるとします。相続人は妻・子の2人です。この場合、法定相続分は妻と子で50%ずつなので、法定相続分に応じて妻と子は1,000万円ずつ債務を相続することになります(子どもが複数名いる場合には法定相続分の割合が変わります)。住宅ローンなどでは銀行が債権者となりますので、銀行は妻と子に対してそれぞれ1,000万円を限度として返済を請求できるということです【図表】。

しかし、妻としては「子どもには借金を継がせたくない…」「実際、自宅には私が住み続けるのだし、私が債務を引き受けて残りを返済していきたい」という考える場合もあるでしょう。債務者(返済する人)を1人に絞るには、どうすればよいのでしょうか?

債務者を1人に絞る方法

債務者を1人にする方法は3つあります。

1つ目は「遺言書」です。遺言書で債務の承継者をあらかじめ定めておきましょう。「住宅ローンは妻の〇〇が負担する/相続する」などのように書いておくのです。

2つ目は「遺産分割協議で債務の承継者を定める」という方法です。この事例における相続人は妻と子なので、妻子の間で遺産分割協議を行い、妻のほうが住宅ローン2,000万円を相続する旨を決めれば問題ありません。

ただし、上記の方法はいずれも銀行(債権者)の承諾が必要です。勝手に相続人の間で定めたり、最初の債務者である遺言者が遺言のなかで決めたりすることはできません。理由としては、たとえば複数いる相続人のなかにフーテンの寅さんのような、居場所がわからなかったり返済能力がない人がいたりした場合、そんな相続人に住宅ローンを相続させるという遺言書や分割協議が有効になってしまうと債権者が非常に困るからです。

返済能力のない人が債務の承継者になるということを、債権者の関与しないところで決められてしまっては大問題です。ですから、債権者の承諾が必要なのです。

3つ目の方法は「免責的債務引受」といい、銀行・妻・子の間で“妻が借金をすべて引き受ける”という契約を結ぶ方法です。この契約によって子どもの債務をチャラにし、妻が子の分を含めてすべて引き受ける形になります。この場合は債権者である銀行を含めて契約を行っていきます。銀行も契約当事者となりますので、もちろん銀行の承諾は必要ありません。

ただし、「団信」を活用していれば住宅ローンはチャラだった…

住宅をお持ちの方はご存じかもしれませんが、住宅ローンには団体信用生命保険(以下、団信)というものがあり、ほとんどの銀行の住宅ローンでは団信への加入が融資の条件になっています。団信に加入し、通常の金利に上乗せした金利を支払うと、被相続人の死亡によって住宅ローンが免除されます。今回の事例でいうと、夫が亡くなったことで残りの住宅ローン2,000万円がチャラになるということです。

また、追加の利息がかかりますが、団信では死亡以外の特約に入ることもできます。たとえば三大疾病(がん・脳卒中・急性心筋梗塞)になった場合にも住宅ローンが免除されるなどです。

ほとんどの住宅購入者はこうした保険に入っていると思われますが、住宅ローンのなかでもフラット35などの場合だと、団信への加入が融資条件に含まれていないことがあります。最初の債務者が予期せず亡くなってしまった場合、団信に未加入だと住宅ローンの債務が残ることになるので注意が必要です。

また、住宅ローンの返済に滞納があると団信が失効している場合もあります。せっかく加入していても、滞納すると非常にもったいないことになりますので、必ず返済するようにしましょう。

佐伯 知哉

司法書士法人さえき事務所 所長

相続税の「税務調査」の実態と対処方法

調査官は重加算税をかけたがる

富裕層だけが知っている資産防衛術のトレンドをお届け!

>>カメハメハ倶楽部<<