7.リート

<現状>

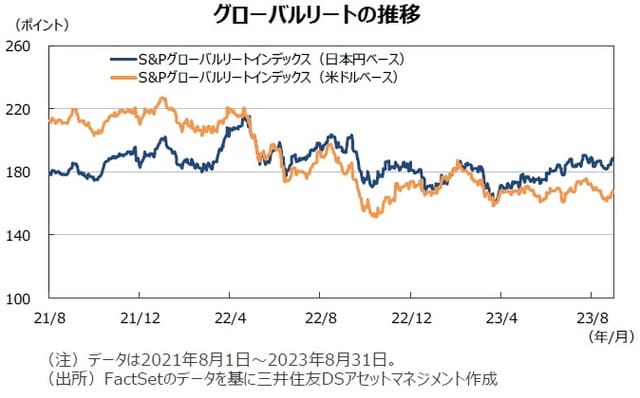

グローバルリート市場(米ドルベース)は、FRBによる金融引き締めが長期化するとの観測から米国の長期金利が上昇したことや、中国経済の減速懸念を嫌気して、下落しました。米国リート市場は、堅調な米景気を示す経済指標の発表が相次ぐなか、米長期金利が上昇したことや、株式市場が調整したことを受けて下落しました。欧州やアジアのリート市場は、中国経済の減速懸念を受けて、軟調な展開となりました。一方、日本リート市場は、7月の日銀によるYCCの修正後、長期金利の上昇幅が限られたことなどを受けて、上昇しました。S&Pグローバルリート指数(米ドルベース)のリターンは前月末比▲3.4%となりました。また、為替効果がプラスに寄与し、円ベースのリターンは同▲1.0%となりました。

<見通し>

米国リート市場は、FRBの利上げが最終局面に近いとみられるなか、米国経済が底堅く推移する見込みであることから、緩やかに上昇するとみています。ただし、FRBの金融引き締め長期化や商業用不動産に対する融資厳格化などが警戒されるため、当面振れの大きい動きになることが見込まれます。欧州リート市場は、ECBによる金融引き締めの継続やウクライナ情勢の影響から当面上値の重い展開を想定します。日本リート市場は、景気回復の動きが続くなか、日銀の金融政策の不透明感か後退したことから上昇するとみています。アジア・オセアニアリート市場は、景気回復に伴いシンガポール中心に緩やかに上昇するとみています。

8.まとめ

【債券】

米国の長期金利は、当面高止まりするものの、先行きは緩やかに低下する展開を予想します。堅調な雇用による景気の底堅さからFRBの金融引き締めが当面続く一方、利上げは最終段階に近づいていると考えられます。先行きは景気減速とインフレの低下が見込まれるため、もみ合いながら小幅に低下するとみています。欧州の長期金利も、インフレ圧力からECBが当面金融引き締めを続けるものの、利上げサイクルが米国同様最終段階に差し掛かっているとみられ、米長期金利に連れて緩やかに低下する展開を予想します。日本の長期金利は、日銀のYCC修正により、0.5%を上回る水準が容認されたため、やや上昇すると予想しています。

【株式】

S&P500種指数採用企業の増益率(純利益ベース)は4-6月期が前年同期比▲2.9%、除くエネルギーセクターは同+3.5%で着地しそうです(進捗率99%、9月1日時点、リフィニティブ集計)。先月は同▲6.4%、同▲0.3%でしたので着地見込みは大幅な上振れです。特に除くエネルギーセクターは一転、プラスで着地する見込みです。7-9月以降の増益率も一応に上振れており、業績は回復傾向を強める見通しです。一方、TOPIX採用企業の4-6月期の純利益は同+46.1%と大幅な増益となりました(進捗率100%、9月1日時点、3月期決算企業で除く金融、QUICK集計)。

米国株式市場は足元は金利の上昇や利益確定の動きから調整しましたが、消費と雇用は底堅く、業績の上振れも期待されることからレンジを切り上げる展開が期待できそうです。一方、日本株式市場は当面、世界景気の停滞等から変動率の高い展開になると思われます。先行きは欧米の金融引き締めの着地点が見え、景気循環が停滞から脱し始めること、引き続き企業業績が好調なことなどを受けて再び堅調な展開に戻ると予想されます。

【為替】

円の対米ドルレートは、日米の金融政策の方向性の違いが意識されるものの、FRBの利上げが最終段階に入りつつあるとみられることから、もみ合う展開を予想します。先行きは米国の景気とインフレが鈍化するため、FRBによる利下げが意識され、米長期金利の低下に伴う日米金利差の縮小を背景に、円が小幅に上昇すると想定しています。円の対ユーロレートも、レンジ内でもみ合いながら小幅に上昇すると予想します。ECBの利上げサイクルは、米国同様に終盤にあるとみられることから、先行きの欧州金利の低下による金利差縮小が円の上昇要因となるとみています。また、円の対豪ドルレートも、小幅に上昇する展開を予想しています。中国経済の減速により豪州景気や資源価格が抑制されるとみられるためです。

【リート】

米国リート市場は、FRBの利上げが最終局面に近いとみられるなか、米国経済が底堅く推移する見込みであることから、緩やかに上昇するとみています。ただし、FRBの金融引き締め長期化や商業用不動産に対する融資厳格化などが警戒されるため、当面振れの大きい動きになることが見込まれます。欧州リート市場は、ECBによる金融引き締めの継続やウクライナ情勢の影響から当面上値の重い展開を想定します。日本リート市場は、景気回復の動きが続くなか、日銀の金融政策の不透明感か後退したことから上昇するとみています。アジア・オセアニアリート市場は、景気回復に伴いシンガポール中心に緩やかに上昇するとみています。

(2023年9月4日)

石井 康之

三井住友DSアセットマネジメント株式会社

チーフリサーチストラテジスト

※上記の見通しは当資料作成時点のものであり、将来の市場環境の変動等を保証するものではありません。今後、予告なく変更する場合があります。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『【データ解析】日本株式市場は当面「変動率の高い展開」になる見込み。8月のマーケット振り返り(三井住友DSアセットマネジメント・チーフリサーチストラテジストが解説)』を参照)。