3.金融政策

<現状>

FRBは、7月の米連邦公開市場委員会(FOMC)で、フェデラルファンド(FF)金利の誘導目標を5.00~5.25%から5.25~5.50%に0.25%引き上げました。パウエル議長は8月の「ジャクソンホール会議」で、金融政策判断は「データ次第」と改めて強調しました。欧州中央銀行(ECB)は7月の理事会で、9会合連続となる利上げを決めました。利上げ幅は3会合連続で0.25%でした。ラガルド総裁は記者会見で、今後の利上げペースは「データ次第」とし、9月の利上げ見送りの可能性に言及しました。日銀は、7月の金融政策決定会合で、長短金利操作(イールドカーブ・コントロール、YCC)の運用を柔軟化し、長期金利について事実上1.0%の上限を設けて0.5%を上回る水準を容認しました。大規模な金融緩和策の枠組みは維持しました。

<見通し>

FRBは、インフレが鈍化しているなか、これまでの利上げ効果を見極めるため、次回9月のFOMCでは利上げを見送り、11月のFOMCでFF金利を0.25%引き上げると予想しています。FF金利をターミナルレート(利上げの到達点)として5.50~5.75%の水準まで引き上げた後は、来年前半まで据え置くとみています。

ECBは、高止まりしている食品価格やコアインフレを抑制するため、9月に0.25%の利上げを実施し、預金ファシリティ金利を4.00%まで引き上げた後、据え置くと予想しています。日銀が7月にYCCの修正を行ったことで、市場機能は改善するとみられるため、追加の政策修正は当面行われないと想定しています。インフレ目標達成にはまだ距離があることから、日銀は現状の金融緩和策の枠組みを維持すると予想しています。

4.債券

<現状>

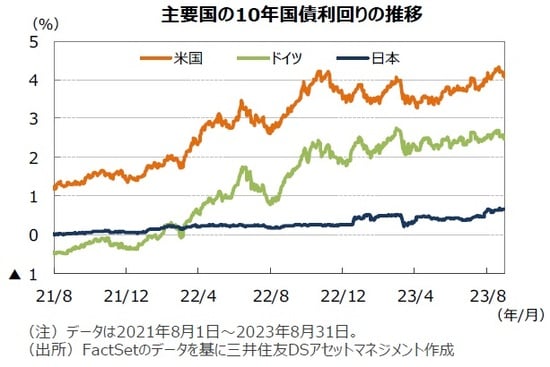

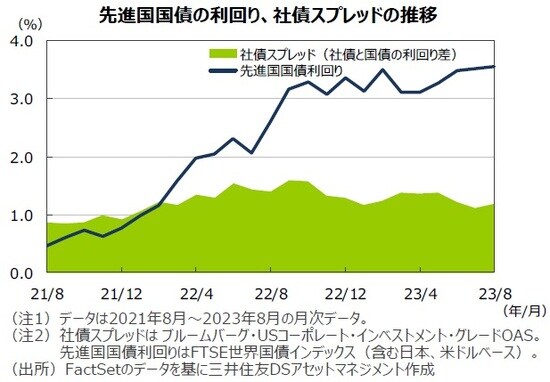

米国の10年国債利回り(長期金利)は、根強いインフレ圧力や米国債の需給悪化懸念により月初から上昇しました。堅調な米景気を示す経済指標の発表が相次ぐなか、FRBによる金融引き締めが長期化するとの観測から一時4.3%台まで上昇しました。しかし、月下旬に開催された「ジャクソンホール会議」で、パウエルFRB議長が従来のデータ重視の考えを強調したことを受け、長期金利は低下に転じ、月末は4.1%割れで終了しました。ドイツの長期金利は、ユーロ圏の景況感の悪化を受けて、小幅に低下しました。日本の長期金利は、米長期金利に連動して上昇しました。また、投資適格社債については、株式市場の下落を受けて国債と社債の利回り格差が拡大しました。

<見通し>

米国の長期金利は、当面高止まりするものの、先行きは緩やかに低下する展開を予想します。堅調な雇用による景気の底堅さからFRBの金融引き締めが当面続く一方、利上げは最終段階に近づいていると考えられます。先行きは景気減速とインフレの低下が見込まれるため、もみ合いながら小幅に低下するとみています。欧州の長期金利も、インフレ圧力からECBが当面金融引き締めを続けるものの、利上げサイクルが米国同様最終段階に差し掛かっているとみられ、米長期金利に連れて緩やかに低下する展開を予想します。日本の長期金利は、日銀のYCC修正により、0.5%を上回る水準が容認されたため、やや上昇すると予想しています。