5.企業業績と株式

<現状>

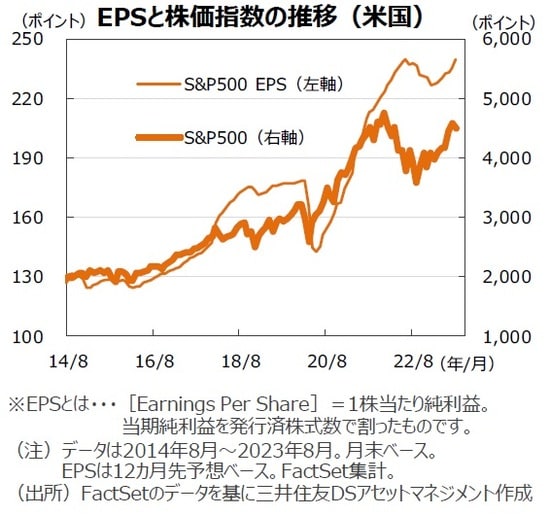

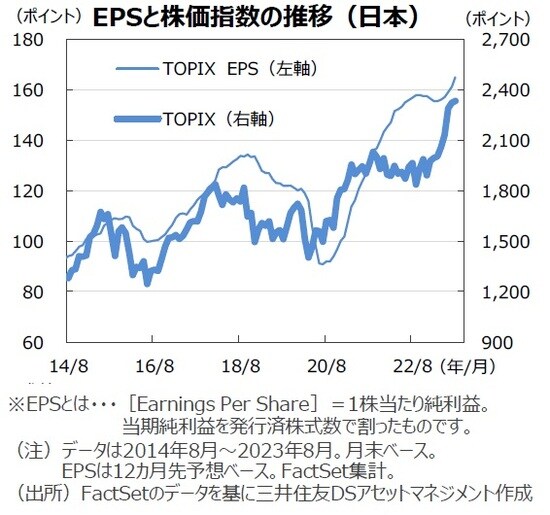

S&P500種指数の8月の予想1株当たり利益(EPS)は239.7で、前年同月比+0.8%と7ヵ月ぶりにプラスに転じました。前月比は+1.9%と7ヵ月連続のプラスでした。TOPIXの予想EPSは164.9、前年同月比は同+5.2%でした。前月比は+2.3%と5ヵ月連続のプラスでした。8月の米国株式市場は調整しました。格付け会社フィッチが米国債の格付けを引き下げたことに続き、米銀70行以上を格下げする可能性が報道されたことなどで長期金利が上昇し、また、金融引き締めの長期化が懸念されたことで米国株は押し下げられました。NYダウは前月比▲2.4%、S&P500種指数は同▲1.8%、NASDAQ総合指数は同▲2.2%でした。一方、日本株式市場は米国長期金利の上昇、米株式市場の調整に加え、YCCの柔軟化を受けて日本の長期金利が上昇したことなどが重荷となりました。日経平均株価は前月比▲1.7%、TOPIXは同+0.4%でした。

<見通し>

S&P500種指数採用企業の増益率(純利益ベース)は4-6月期が前年同期比▲2.9%、除くエネルギーセクターは同+3.5%で着地しそうです(進捗率99%、9月1日時点、リフィニティブ集計)。先月は同▲6.4%、同▲0.3%でしたので着地見込みは大幅な上振れです。特に除くエネルギーセクターは一転、プラスで着地する見込みです。7-9月以降の増益率も一応に上振れており、業績は回復傾向を強める見通しです。一方、TOPIX採用企業の4-6月期の純利益は同+46.1%と大幅な増益となりました(進捗率100%、9月1日時点、3月期決算企業で除く金融、QUICK集計)。米国株式市場は足元は金利の上昇や利益確定の動きから調整しましたが、消費と雇用は底堅く、業績の上振れも期待されることからレンジを切り上げる展開が期待できそうです。一方、日本株式市場は当面、世界景気の停滞等から変動率の高い展開になると思われます。先行きは欧米の金融引き締めの着地点が見え、景気循環が停滞から脱し始めること、引き続き企業業績が好調なことなどを受けて再び堅調な展開に戻ると予想されます。

6.為替

<現状>

円の対米ドルレートは、下落傾向が続きました。FRBの金融引き締めが長引くとの見方から米金利が上昇したことを受けて、日米の金利差拡大を意識した円売り・ドル買いが強まりました。月下旬の「ジャクソンホール会議」では、パウエルFRB議長は金融引き締めを継続する姿勢を示した一方、日銀は金融緩和を続けていることから、金融政策の方向性の違いが改めて着目され、円は一時147円台と昨年11月以来の安値を付けました。月末は145円半ばで終了しました。円の対ユーロレートは、前月末の156円半ばから下落し、158円近辺で終了しました。一方、円の対豪ドルレートは、豪州経済と結びつきの強い中国景気の減速懸念から、小幅に上昇しました。

<見通し>

円の対米ドルレートは、日米の金融政策の方向性の違いが意識されるものの、FRBの利上げが最終段階に入りつつあるとみられることから、もみ合う展開を予想します。先行きは米国の景気とインフレが鈍化するため、FRBによる利下げが意識され、米長期金利の低下に伴う日米金利差の縮小を背景に、円が小幅に上昇すると想定しています。円の対ユーロレートも、レンジ内でもみ合いながら小幅に上昇すると予想します。ECBの利上げサイクルは、米国同様に終盤にあるとみられることから、先行きの欧州金利の低下による金利差縮小が円の上昇要因となるとみています。また、円の対豪ドルレートも、小幅に上昇する展開を予想しています。中国経済の減速により豪州景気や資源価格が抑制されるとみられるためです。