贈与税とは財産を110万円超もらったときにかかる税金

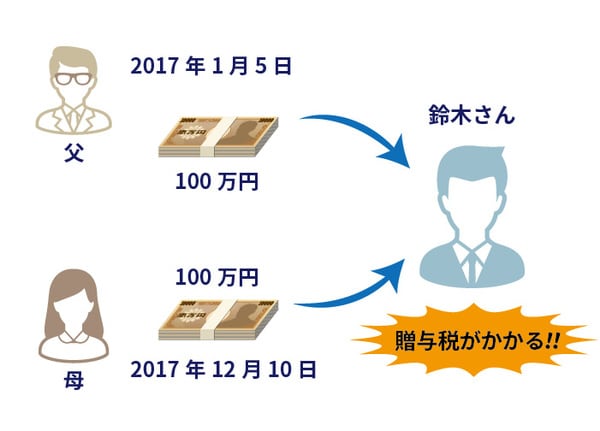

贈与税は、年間110万円を超える財産をタダでもらった人に課せられる税金です。ここでポイントは、1年間(1月1日~12月31日)の間にもらった額の合計であるということ、そして、1人からではなく、色々な人からもらった額の合計であるということです。

たとえば、上図の鈴木さんが、1月5日に父親から100万円、12月10日に母親から100万円をもらったとします。すると、1年間の間に鈴木さんがタダでもらった財産の合計額は200万円となり、110万円を超えるので贈与税が課せられることになります。

なお、借金を免除してもらった場合(債務免除)や、本来の価値よりも低い価額でモノを譲ってもらった場合(低額譲渡によるみなし贈与)などについても、贈与税が課せられるケースがあります。もらった側が、「得をした部分」に対して贈与税が課税されます。

年間110万円を超える財産をもらっても贈与税がかからない人

年間110万円を超える財産をもらったら、贈与税が課税されるというのは先で述べたとおりですが、実は例外があり、次に該当する人は贈与税がかからないことになっています。

●法人(会社)から財産をもらった場合

この場合は贈与税ではなく所得税が課税されます。

●扶養義務者から生活費や教育費に充てるために財産をもらった場合

ただし、通常必要と認められるものに限られます。

贈与税はいくらかかるのか?税率と計算方法を解説!

では、具体的に贈与税はいくらくらいかかるのでしょうか。平成27年以降、贈与税は、あげた人ともらった人の関係性によって税率が異なっています。直系尊属から成年に達した子や孫への贈与については、特例贈与といって一般の贈与よりも贈与税の税率が低く設定されています。

◆特例贈与

直系尊属(祖父母や父母など)から、贈与した年の1月1日現在で18歳以上の者(子・孫)への贈与

〈例〉

・父母から18歳以上の子供への贈与

・祖父母から18歳以上の孫への贈与

・曾祖父母から18歳以上のひ孫への贈与

◆一般贈与

特例贈与以外の贈与

〈例〉

・友達からの贈与

・父母から18歳未満の子供への贈与

・兄弟間の贈与

・夫婦間の贈与

成年年齢引き下げにより、令和4年4月1日以降、特例贈与の対象年齢は「20歳以上」から「18歳以上」に引き下げられました。なお、税率は、直系尊属から受けた贈与(特例贈与)の場合と、それ以外の贈与(一般贈与)の場合、それぞれにおいて、以下のようになっています。

贈与税の具体的な計算方法

贈与税の課税価格(=贈与額-贈与税の基礎控除110万円)×税率-控除額=贈与税額

贈与税の基本的な計算式は上記のとおりです。1年間に贈与でもらった財産の合計額から110万円を控除した金額をまずは求めます。その金額を課税価格といいます。そして、その課税価格を前述の税率表にあてはめ、該当する税率と控除額を適用して計算をします。

たとえば、特例贈与で500万円の贈与があった場合の贈与税を計算してみます。500万円-110万円=390万円となり、税率は15%、控除額は10万円となります。つまり、この場合、390万円×15%-10万円=48万5千円の贈与税を求めることができます。