日米金利差拡大を背景に円安・米ドル高が進行

足元で円安・米ドル高が再燃しています。2022年10月に一時1米ドル=152円目前まで下落した円相場は、再び144円近辺まで円安・米ドル高が進行しています(図1)。

米連邦準備制度理事会(FRB)は根強いインフレを背景に一段の利上げ継続姿勢を示す一方、日本銀行は植田新体制への移行後も金融緩和を継続するなど、日米の金融政策の方向性の違いを背景にした金利差拡大が足元の円安の主要因とみられています。

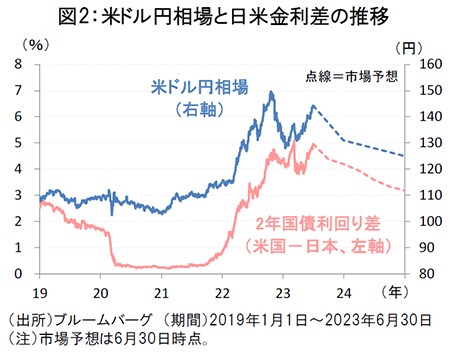

市場コンセンサスでは、米国の利上げが終盤に入るにつれて日米金利差が縮小に向かい、米ドル円相場は円高基調に転換するとの見方がなお大勢です(図2)。

もっとも、2023年後半にも、政府・日銀による為替介入の有無や、日銀による長短金利操作の見直しの可能性、米国の金融引き締めの行方などの不透明材料が残されており、これら政策の組み合わせ次第では米ドル円相場が円安/円高の双方に振れる可能性がありそうです。

米国地方債への長期投資で為替リスクを軽減

こうした中、長期的にみて為替変動リスクに左右されにくい投資対象として、利回りの面で魅力高まる米国地方債が注目されつつあります。

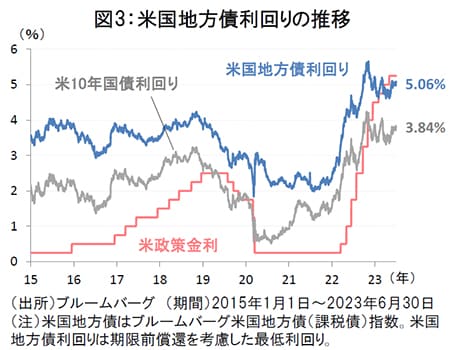

米国の利上げ局面が終盤に差し掛かる中、足元の米国地方債の利回りは5%近辺で安定する兆しがみられます(図3)。

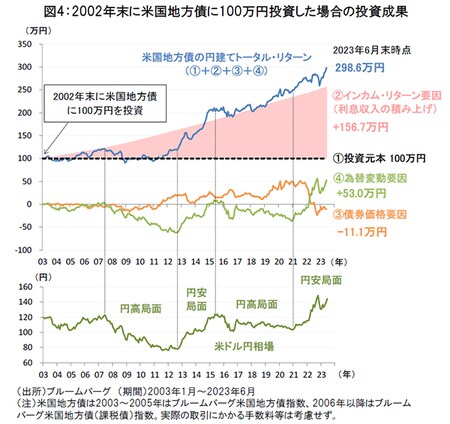

2002年末以降の米国地方債への円建て投資成果を振り返ると、インカム収入の積み上げが長期的なトータル・リターンの基調を決定する主要因となってきました(図4)。

2007~2012年にかけての大幅な円高局面においても、米国地方債のインカム収入が為替変動による損失を軽減する要因となり、トータル・リターンが下支えされました。

また、足元での利回り上昇によって米国地方債への投資の円高抵抗力は着実に高まっていると考えられます。

米国地方債の5%の利回りで複利運用した場合のシミュレーションによれば、長期投資になるほど米ドル円の損益分岐点は低下し、一定の円高でもプラスの投資収益が維持されることが期待されます(図5)。

和泉 祐一

フランクリン・テンプルトン・ジャパン株式会社

シニア リサーチアナリスト

カメハメハ倶楽部セミナー・イベント

【2/25開催】

相続や離婚であなたの財産はどうなる?

預貯金、生命保険、株…各種財産の取り扱いと対応策

【2/26開催】

いま「米国プライベートクレジット」市場で何が起きている?

個人投資家が理解すべき“プライベートクレジット投資”の本質

【2/28-3/1開催】

弁護士の視点で解説する

不動産オーナーのための生成AI入門

~「トラブル相談を整理する道具」としての上手な使い方~