3.金融政策

<現状>

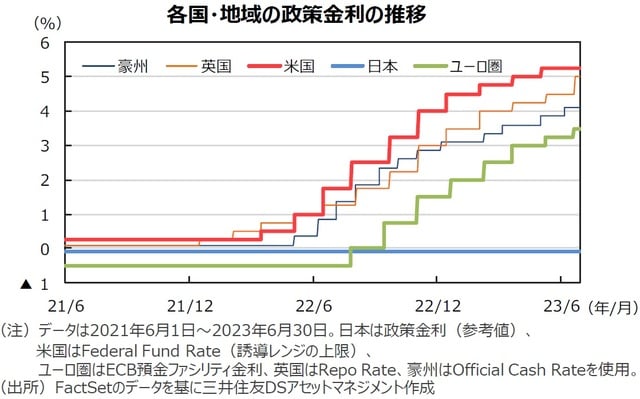

FRBは、6月のFOMCでフェデラルファンド(FF)金利の誘導目標を5.00~5.25%に据え置きました。政策金利据え置きは、2022年3月の利上げ開始以降初めてです。一方で、FOMC参加者の政策金利見通し(ドットチャート)では、年内あと2回の利上げを示唆しました。ECBは6月の理事会で8会合連続となる利上げを決めました。利上げ幅は2会合連続で0.25%でした。保有資産の圧縮については、7月に再投資を終えることを確認しました。日銀は、6月の金融政策決定会合で、大規模な金融緩和策の維持を決めました。長短金利操作(イールドカーブ・コントロール)の修正は見送り、長期金利の許容上限は0.5%程度のままとしました。

<見通し>

FRBは、根強いインフレ圧力を抑制するため、7月と9月のFOMCで、FF金利をそれぞれ0.25%引き上げると予想しています。FF金利を、5.50~5.75%の水準まで引き上げた後、据え置くとみています。ECBも、高止まりしている食品価格やコアインフレを抑制するため、利上げを続ける見通しです。7月、9月にそれぞれ0.25%の利上げを実施し、預金ファシリティ金利を4.00%まで引き上げた後、据え置くと予想しています。日銀は、7月にイールドカーブ・コントロールにおける長期金利の変動許容幅を±1%程度に拡大すると予想しています。

4.債券

<現状>

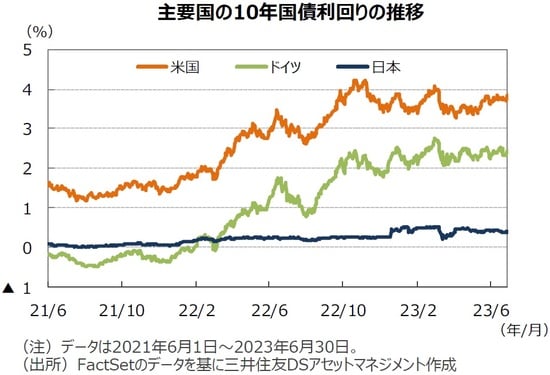

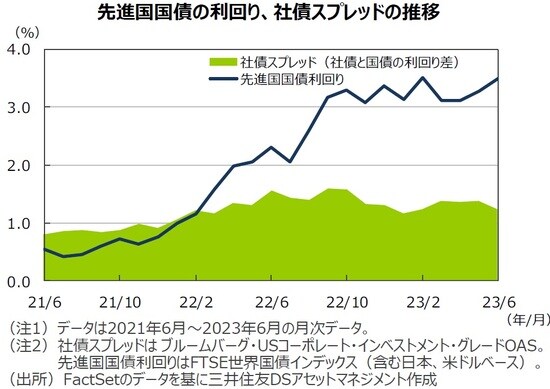

米国市場では、月初に米雇用統計で雇用者数の伸びが予想を大幅に上回ったことから10年国債利回り(長期金利)が上昇しました。月中旬に開催されたFOMCで、FRBは利上げの見送りを決めた一方、政策金利の見通しを年内に2回の利上げを見込む水準に修正しました。その後、米長期金利はレンジ内でもみ合いましたが、月末にかけてやや上昇しました。ドイツの長期金利は、ECBが理事会で0.25%の利上げを決め、7月の会合でも利上げを継続する姿勢を示したため上昇しました。一方、日本の長期金利は、日銀が金融政策決定会合で大規模な金融緩和策を維持したことから低下しました。また、投資適格社債については、堅調な株式市場を受けて国債と社債の利回り格差が縮小しました。

<見通し>

米国の長期金利は、もみあいながら緩やかに低下する展開を予想します。底堅い雇用や粘着質のインフレからFRBの利上げが当面続くものの、最終盤にあると考えられ、先行きはインフレの鈍化と景気減速が見込まれるため、レンジ内でもみ合いながら小幅に低下するとみています。欧州の長期金利も、賃上げによるインフレ圧力などからECBが金融引き締めを続けるものの、米長期金利に連れて緩やかに低下する展開を予想します。日本の長期金利は、日銀の長短金利操作の修正により長期金利の許容変動幅が拡大され、やや上昇する展開を予想しています。