6.為替

<現状>

円相場は米ドルに対し、月前半はもみ合いましたが、月下旬に半年ぶりの安値となる140円台まで下落し、月末は139円台で終了しました。堅調な雇用指標やFRB高官のタカ派発言を受けて、FRBの利上げが続くとの見方が強まり、米長期金利が上昇したことから日米金利差の拡大を意識した円売り・ドル買いが優勢となりました。一方、円の対ユーロレートは、1ユーロ=149円近辺で終了し、前月から上昇しました。米長期金利の上昇による欧米金利差の拡大でユーロ売り・ドル買いが強まり、ユーロが米ドルに対し円以上に下落したことが背景です。また、円は対豪ドルで、豪州準備銀行が予想外に利上げを実施したことを受けて、小幅に下落しました。

<見通し>

円の対米ドルレートは、FRBの利上げが最終段階に入りつつあるとみられることから、もみあいながら緩やかに上昇する展開を予想します。先行きは米国の景気とインフレが鈍化するため、FRBの利上げ停止と日銀の金融政策修正が意識され、円が小幅に上昇する展開を想定しています。円の対ユーロレートは、レンジ内でもみ合いながら緩やかに上昇すると予想します。ECBの利上げ継続がユーロのサポート要因となる一方、日銀の金融政策修正が円の買い材料となるとみています。また、円の対豪ドルレートは、もみ合う展開を予想しています。相対的に堅調な豪州景気がサポート要因となる一方、日銀の金融政策修正が意識されるためです。

7.リート

<現状>

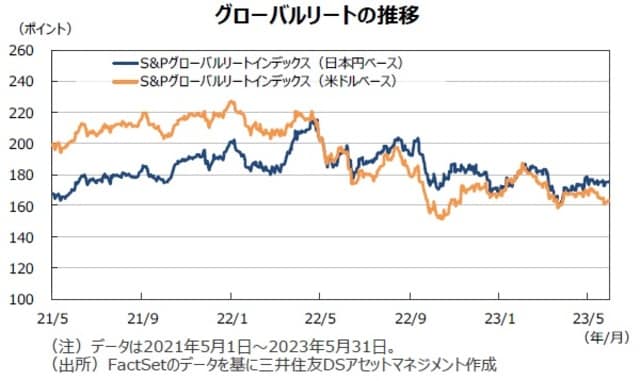

グローバルリート市場(米ドルベース)は、FRBの金融引き締め長期化観測が強まり、米長期金利が上昇したことを嫌気して、下落しました。米国リート市場は、FRBによる利上げが続くとの見方が強まったことや、金融不安による信用収縮が商業用不動産に与える影響が懸念されたため、軟調な展開となりました。欧州やアジアのリート市場も米国市場の下落を受けて軟調に推移しました。日本リート市場はほぼ横ばいでした。S&Pグローバルリート指数(米ドルベース)のリターンは前月末比▲3.9%となりました。また、為替効果がプラスに寄与し、円ベースのリターンは同▲1.4%となりました。

<見通し>

米国リート市場は、FRBの利上げ長期化観測や商業用不動産に対する融資厳格化が意識され、当面不安定な動きになることが見込まれます。ただし、米国経済はリセッションに陥るとしても、比較的軽微なものにとどまるとみられ、過度な景気後退懸念が和らげば、米国リート市場は緩やかに上昇するとみています。欧州リート市場は、ECBによる金融引き締めの継続から当面上値の重い展開を想定します。日本リート市場は、景気回復の動きが続くものの、日銀の金融政策の不透明感から当面レンジ内でもみ合うとみています。アジア・オセアニアリート市場は、景気回復に伴いシンガポール中心に緩やかに上昇するとみています。