住宅ローン担保証券(MBS)の特性

本エントリーでは、米国の住宅ローン担保証券(MBS)の特性について考えます。その理由は、今回の米銀の「保有債券の含み損急拡大」には、投資有価証券の5割超を占める(政府機関・政府支援機関が保証・発行する)MBSが作用していると考えられるためです。MBSは、いまも多くの投資家を魅了し続けるドラマチックな債券です。さっそく、MBSのドラマチックさを感じていただきます。

金利リスクが変幻自在なMBS

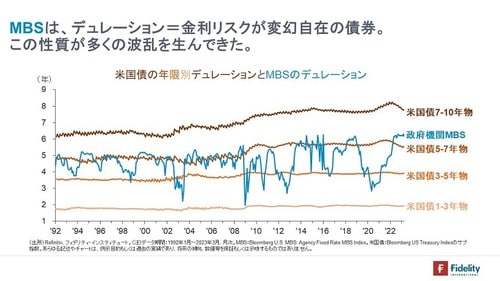

[図表1]は、米国債指数とMBS指数のデュレーション(=金利リスク・金利感応度)の推移を見たものです。

【茶色系】が米国債のデュレーションです。この【茶色系】に注目すると、①長期債ほどデュレーションの値が大きく(=長期債ほど金利リスクは大きい)、➁米国債のデュレーションは比較的安定していることがわかります。

そして、【青色】がMBSのデュレーションです。このMBSのデュレーションは、【茶色系】の米国債とは対照的に、3年から5年の範囲を行ったり来たりしています。これこそが、MBSが短期債に「変身」したり、長期債に「変身」したりする様子を絵で確認するものです。

MBSは、デュレーション=金利リスクが変幻自在の債券。この性質が多くの波乱を生んできました。このように、MBSのデュレーション(=金利リスク・金利感応度)は大きくなったり小さくなったりするのですが、どうしてそんなことが起きるのかを知るために、このMBSのデュレーションと連動性が高いものを2つお見せします。

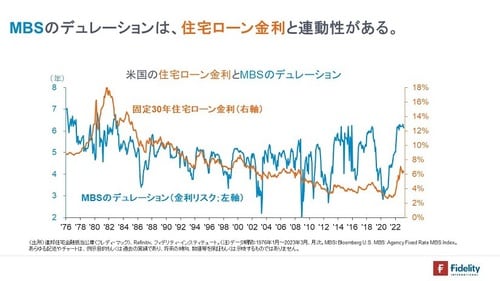

[図表2]は、MBS指数のデュレーション【青色】と、固定30年の住宅ローン金利【オレンジ色】の推移を見たものです。

住宅ローン金利は他の市場金利と同様、この間、ずっと低下トレンドでしたが、この金利とデュレーションの上下動を細かく見ると、両者の「振幅」は連動しています。

すなわち、金利が上がればMBSのデュレーションは大きく(長く)なり、金利が下がればデュレーションは小さく(短く)なります。MBSのデュレーションは、住宅ローン金利と連動性があるということです。

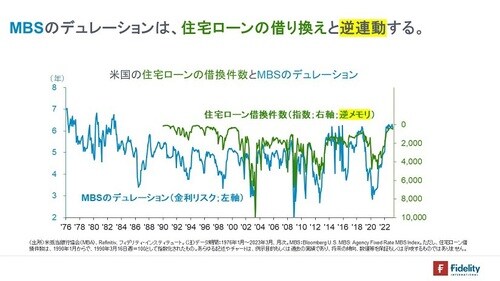

そして、[図表3]は、MBS指数のデュレーション【青色】と、住宅ローンの借り換え件数【緑色、逆メモリ】の推移を見たものです。両者の振幅は連動しています。

言い換えれば、(借り換え件数は「逆メモリ表示」ですから)借り換えが増えればデュレーションは小さく(短く)なり、借り換えが減ればデュレーションは大きく(長く)なります。MBSのデュレーションは、住宅ローンの借り換えと逆連動するということです。

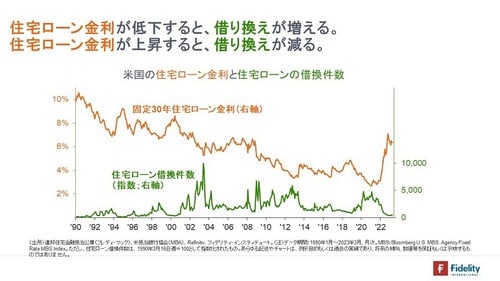

そして、これら2つの図を合わせると、[図表4]で示すとおり、「住宅ローン金利【オレンジ色】が低下すれば、借り換え【緑色】が増える。逆もまたしかり」という関係があります。住宅ローン金利が低下すると、借り換えが増え、住宅ローン金利が上昇すると、借り換えが減ります。