大規模修繕費の減価償却はどう計算する?

大規模修繕に係る支出(の一部)が資本的支出となる場合には、その金額はいったん支出年(度)において有形固定資産に計上しますので、減価償却により毎年(度)経費計上しなければなりません。

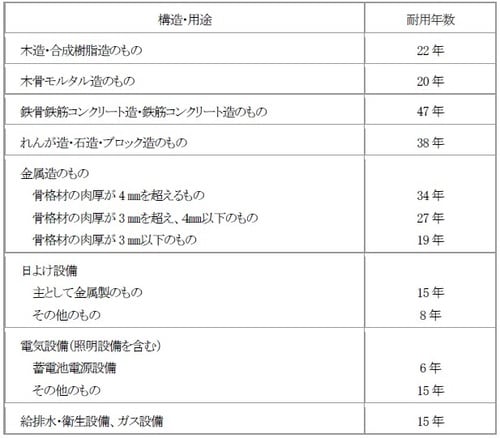

アパートなどの建物(建物附属設備を含む。以下「建物等」)に係る減価償却費の計算には、対象となる物件の構造・用途・細目(以下「構造等」)と耐用年数を定めなければならないことは上述のとおりです。

この場合の減価償却計算の要素となる建物等の構造等と耐用年数は、原則として資本的支出の対象となった物件と構造等・耐用年数が同じものを新しく取得したものとして定めることになります。

たとえば鉄筋コンクリート造のアパートを取得してから15年経過後に、資本的支出となる大規模修繕を実施したとしても、その支出に係る耐用年数は32年(=47年-15年)となるわけではなく、47年の耐用年数で計算します。

また、建物等に係る減価償却方法は現在の法令では「定額法」のみです。基本的には耐用年数に応じて毎年(度)同額の減価償却費を計上するしくみです。

建物等の減価償却費の計算式

※1年に満たない年(度)分は月数按分する。

まとめ

工事費用が多額におよぶため、節税の観点からはできる限り支出年(度)分の経費として処理したいという思いがあります。

大規模修繕が資本的支出になるのか、修繕費になるのかについては、工事全体を0(ゼロ)・100で捉えるのではなく、実務的にはその工事に係る契約書や見積書に付属している工事明細を参照し、工事内容に応じて個別に振りわけることになります。

ただし、税務当局から後々否認されることがないように、実態に応じて(明確でない場合は形式基準を適用して)慎重に判断してください。

西原会計事務所

代表/税理士

西原 憲一