大規模修繕費用の会計処理

アパートなどに大規模修繕を実施した場合、その支出は会計上、「資本的支出」または「修繕費」のどちらかで処理します。

「資本的支出」として会計処理する

「資本的支出」とは、アパートなどの固定資産の価値を高めたり、使用可能期間を延長したりするために行った工事に係る支出をいい、その金額はいったん支出した年(度)において有形固定資産の取得価格として計上します。

有形固定資産の取得は減価償却の対象となるため、所定の耐用年数に応じて年(度)ごとにわけて経費化していきます。減価償却の詳細については記事の後半で解説します。

「修繕費」として会計処理する

一方「修繕費」とは、アパートなどの劣化・損傷部分を原状回復したり、通常もしくは定期的な維持管理(いわゆるメンテナンス)をしたりするための支出をいい、全額をその年(度)分の経費として計上します。

大規模修繕を実施した年(度)についていえば、修繕費で処理したほうが資本的支出で処理した場合よりも利益(所得)を抑えるインパクトが大きくなるため、税負担の軽減効果があります。

しかしながら税務上では資本的支出か修繕費かを判断するための一定の基準が設けられていますので、特に大規模修繕の場合には、どのように区分けするかについてしっかりと理解しなければなりません。

資本的支出と修繕費はどう区分けする?

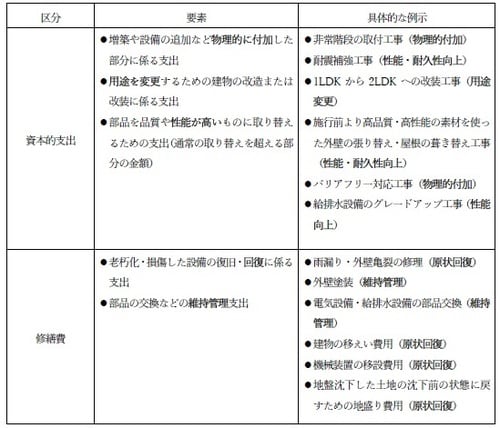

大規模修繕における資本的支出と修繕費の区分は、基本的には工事の内容によります。工事の内容による判断基準は以下のとおりです。

なお大規模修繕のケースには当てはまりませんが、1件あたり20万円未満の工事支出であるか、もしくはたとえ資産価値や耐久性を高める工事支出であってもおよそ3年に1度の周期で行われるものであることがこれまでの実績そのほかの事情からみて明らかである場合には、修繕費として計上することが認められています。

上記の区分によっても明確にわけられない場合は、次のいずれかの形式基準に当てはまるとき、修繕費としての計上が認められています。

・1件当たりの工事支出金額が、その工事の対象となった固定資産の前年(度)末における取得価額のおおむね10%相当額以下であるとき

・継続して工事支出金額の30%相当額とその工事の対象となった固定資産の前年(度)末における取得価額の10%相当額とのいずれか少ない金額を修繕費としているとき(※残額は資本的支出としている)