頼みの綱の保険会社、もし倒産してしまったら…!?

生命保険にせよ、損害保険にせよ、私たちが保険金を支払い続ける相手は保険会社です。もし保険会社が倒産してしまったら、私たちの保険契約はどうなるのでしょうか。とても心配になります。

そこで、保険契約者を保護するための指標や制度が設けられています。保険会社の健全性を示す指標「ソルベンシー・マージン比率」そして「保険契約者保護機構制度」です。

①ソルベンシー・マージン比率

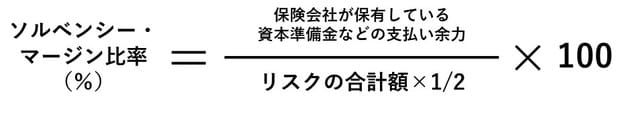

保険会社の健全性を示す指標として「ソルベンシー・マージン比率」が開示されています。これは、大災害など予想を超えるリスクが発生した場合に、保険金の支払い余力がどの程度あるかを示す指標です。

保険金の支払いの財源となる資本金や準備金を分子に、リスクの合計額の2分の1を分母にした分数によって計算します。

この分数の値が大きいほど、リスクに対して支払い余力があると判定されます。一般的に200%以上であることが健全性の目安とされ、200%を下回った場合には、監督当局である金融庁による早期是正措置の対象となります。

★保険を活用した家庭のリスク管理はこちらをチェック

【FP3級】家庭のリスク管理とは?年代別に直面するリスクを理解する

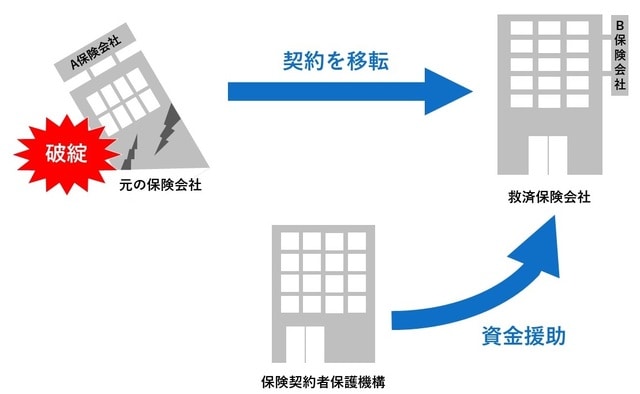

②保険契約者保護機構制度

もうひとつは「保険契約者保護機構制度」です。これは、保険会社が破綻した場合、破綻した保険会社の契約を引継ぐ別の保険会社を探すことになりますが、その際、保険契約者保護機構が資金援助を行うことによって、保険契約者の保護を図るものです。

「家庭生活」と「リスク管理」を考える

それでは、私たちの家庭生活とリスク管理について考えてみましょう。私たちの生活に、どのようなリスクがあるか理解し、生命保険、医療保険、個人年金保険などによって、それらのリスクをカバーできないか考えてみましょう。

リスク①20歳代前半:独身期

20歳代前半で独身の時期において考えられるリスクは、不慮の事故が原因でケガをすることです。そのリスクに備える対策は、医療保険です。ただし、独身であれば遺族の生活資金は必要ないため、死亡保障は必要ありません。

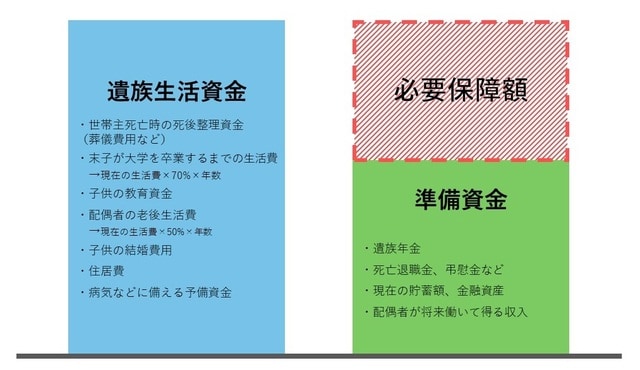

リスク②20歳代後半~30歳代前半:家族形成期

20歳代後半から30歳代前半で、結婚して家族ができた時期において考えられるリスクの1つは、収入の担い手である夫が死亡することです。子どもが生まれた世帯の場合、夫が死亡するリスクに備える対策は、定期保険です。定期保険に加入して、遺族生活費、教育費、配偶者の老後資金を備える必要があります。ただし、必要保障額の大きさは、年月の経過とともに減少していくので、末っ子が生まれるときの遺族生活資金が一生涯のなかで最大となります。

具体的に必要となる死亡保障を計算するときは、遺族生活費、教育費、配偶者の老後資金の合計額から、遺族年金、現時点で保有する金融資産、妻が働いて得る収入額の合計額を差し引いたものとなります。

リスク③30歳代後半~40歳代前半:家族成長期

30歳代後半から40歳代前半で子どもが成長する時期には、末っ子が誕生しているケースが多く、収入の担い手である夫の死亡が最大のリスクとして考えられ、大きな遺族生活費が必要になります。しかし、既に生命保険に加入していることが多いため、リスクに備える対策は、現在加入している生命保険の見直しとなりますが、今後は必要保障額が減少していきますので、逓減定期保険が最適な商品となります。

また、豊かな老後生活を送るためには、長生きリスクに備えて、個人年金保険や金融資産運用によって老後資金の積立てを始めることが望ましいでしょう。

リスク④40歳代後半~50歳代:家族成熟期

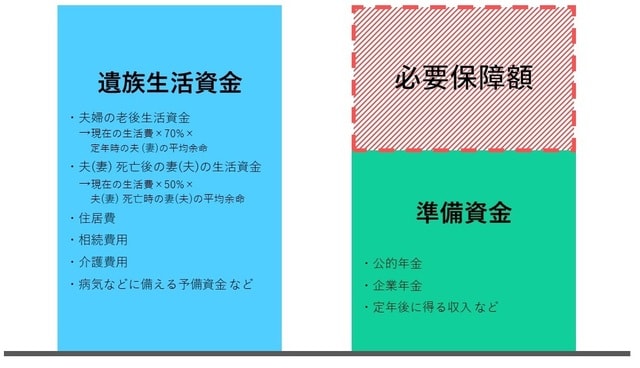

40歳代後半から50歳代において、子どもが独立した後の時期には、長生きリスクへの対策を立てる必要があります。老後生活費は、公的年金、企業年金、会社の退職金、自ら行う資産運用の組合せでまかないます。

老後生活費は、一般的に、現役世代の頃の生活費の70%くらいだと言われます。日常の活動量が低下しているからでしょう。また、夫が他界した後の妻の生活費は、さらに減少し、現役世代の頃の生活費の50%だと言われます。

そこで、老後生活費の支出総額と、老後に得られる収入総額を比較してみます。その結果、生活費に不足分があれば、会社を定年退職するまでの期間において積立てを行う必要が出てきます。

また、この世代は、健康状態に不安を持つことが多くなり、医療保障に対するニーズが高まってきます。とくに、高齢者医療保険制度でカバーできない医療費が重要な問題です。たとえば、子どもが独立していたら、死亡保障が必要なくなるため、解約を含めた見直しを行う一方で、医療保障や介護保障を充実させることを考えます。

リスク⑤60歳代:相続対策

60歳代で、比較的多くの個人財産を持っている人たちの関心事は相続です。相続対策として、相続税対策と遺産分割対策が必要となります。

遺産分割対策の手段となるものが生命保険です。

たとえば、相続人である子どもが2人いて、そのうち1人が家業を継ぐ場合、家業を継ぐ子どもが、土地や建物を相続してしまうと、家業を継がない子どもには相続できる財産がなくなってしまうことがあります。このような場合、あらかじめ生命保険に加入しておけば、家業を継ぐ子どもには、土地と建物を相続させ、家業を継がない子どもは生命保険の死亡保険金を受け取らせることによって、遺産を公平に分けることができます。

★確定申告の流れはこちらをチェック

【所得税】所得税の計算の流れ!課税所得金額から損益通算・所得控除まで

まとめ

今回は、私たちが直面するリスクに備える対策について学習しました。保険会社のためのリスク管理として、ソルベンシー・マージン比率と保険契約者保護機構、また、私たちの人生において直面するリスクを年代別に理解し、定期保険、医療保険によるリスク管理について取り上げました。

私たちの人生においてリスク管理が不可欠です。保険の活用法について、しっかりと理解しておきましょう。

岸田 康雄

国際公認投資アナリスト/一級ファイナンシャル・プランニング技能士/公認会計士/税理士/中小企業診断士

★事業承継の際の各種申請手続きについてはこちらをチェック

相続で事業承継、個人事業を承継する際の青色申告承認申請書や開業届等の手続き方法を解説