「安全性」「収益性」「流動性」…金融商品にある3つの特性

金融商品には「安全性」「収益性」「流動性」という3つの特性があります。

【安全性】元本返済や利回りが確実かどうかを示すものです。

【収益性】元本に対してどれくらいの利益が得られるか、つまり高い利回りや値上がりが期待でざるかを示すものです。安全性と収益性とは相反するもので、安全性が高ければ収益性が低く、収益性が高ければ安全性は低くなります。

【流動性】現金化したい場合にいつでも容易にできるかどうかを示すものです。

なお、安全性、収益性、流動性の3つの特性すべてを併せ持つ商品はありません。

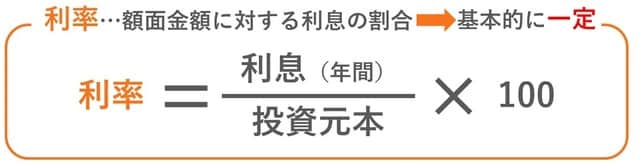

金融商品の「利率」と「利回り」の計算方法

利率とは、元本に対する1年間の利息の割合をいいます。1年間で得られた利息を投資元本で割ることで求められます。

利回りとは、一定期間運用した投資元本に対して、運用期間中に得られた利息と、価格変動や売却損益の合計額の割合を、1年あたりに換算したものをいいます。

1年平均の利回りは、満期までに得られた利息から償還差益、もしくは償還差損を差し引いた額を投資元本で割り、それをさらに運用年数で割って計算することができます。

たとえば、投資元本100万円に対して、10年後に20万円の利息を得て、償還損益0円だった場合の年平均の利回りは、以下のように計算されます。

=2%

利息の計算…「単利」と「複利」では大きく異なるワケ

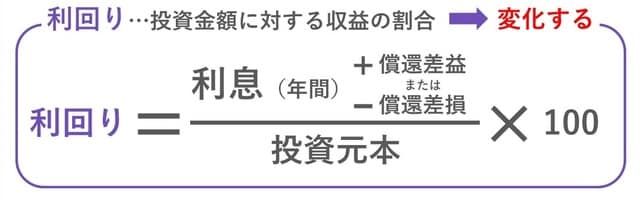

利息の計算方法には、単利と複利があります。

単利とは、常に、当初預け入れた元本を基準にして、利息を計算する方法です。単利で計算する商品には、大口定期預金や利付国債などがあります。

たとえば、10万円を、期間5年、利率5%の単利型商品に投資した場合、税金を無視すれば、満期時の元利合計額は、このように計算されます。

すなわち、

元金10万円 ×( 1 + 5% × 5年間 )

= 10万円 ×( 1+ 5% × 5年間 )

= 元利合計額125,000円

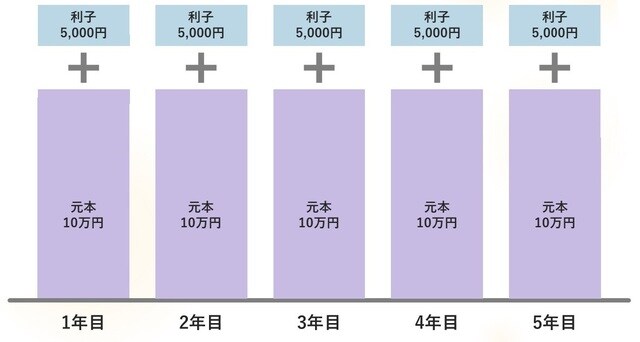

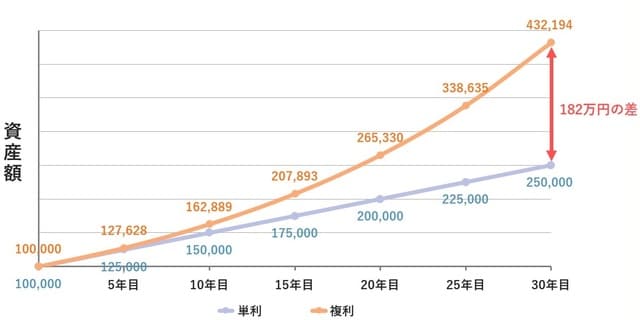

複利とは、一定期間ごとに支払われる利息を元本に加えて、これを新しい元本とみなして利息を計算する方法です。複利で計算する商品には、MMF、変動金利定期預金、長期公社債投信などがあります。利息も元本に加えられることから、利息からも利息が生じることになります。それゆえ、単利よりも複利のほうが有利となります。

たとえば、10万円を、期間5年、利率5%の複利型商品に投資した場合、税金を無視すれば、満期時の元利合計額は、

元金10万円 ×( 1 +5%)×( 1 + 5% )×( 1 + 5% )×( 1 + 5%)×( 1 + 5% )

= 10万円 ×(1+5%)5

= 税引後の元利合計額127,628円

このようになり、元本、運用期間、金利が同じでも、単利と複利で2628円の差が出るのです。

もし上記の条件で30年運用を続けた場合、元利合計額は単利が約250万円、複利が432万円と、約182万円もの差が生まれるのです。

預貯金の種類と税金

金融機関は、預金者から預かったお金を、企業への融資や有価証券への投資を行うことによって利益を獲得しています。

ここで、金融機関は、融資先・投資先が破綻してお金を回収できなくなるリスクを負っている一方で、預金者は金融機関が破綻して預金を引き出せなくなるリスクを負っています。これを間接金融といいます。

ただし、預金保険制度によって、万が一、金融機関が破綻した場合でも、1金融機関につき、預金者1人当たり元本1,000万円までと利息が保護されます。

預貯金は、一般に、銀行が取り扱う「預金」と、ゆうちょ銀行や農協(JA)・漁協などが取り扱う「貯金」があります。

(1)預金

預金には、要求払預金と定期預金の2種類があります。要求払預金とは、当座預金、普通預金、貯蓄預金など、引出しが比較的自由に行える預金です。流動性は高いものの、金利は低くなります。一方、定期預金とは、一定期間預け入れておく預金です。金利は高く設定されます。

当座預金とは、企業や個人事業主が振り出す手形や小切手を決済するために使われる預金です。利息は付きません。これは、金融機関が破綻しても預金保険制度によって全額が保護される決済性預金です。

(2)貯金

ゆうちょ銀行の貯金は、全国の郵便局で利用することができます。預入限度額は、通常貯金、定期性貯金の合計で2,600万円です。通常貯金、貯蓄貯金、定額貯金、定期貯金などがあります。

(3)利息と税金

銀行が個人へ利息を支払う際、20%の税金を源泉徴収しますが、利息の納税はそれだけで完結します。他の所得と合算して確定申告する必要はありません。

「債券」とはどんなもの?

預貯金と似たような金融商品として債券があります。債券とは、国、地方公共団体、企業などが設備投資や運転資金を目的に資金を借りるため、元本の返済や利息の支払いを約束して発行する債務証券のことです。お金を借りたいところが債券を発行し、お金を貸したいところが債券を購入します。

債券は借金であり、利率と利払日、元本の償還期日があらかじめ決まっています。ただし、償還期日の前であっても、市場において時価で売却することで、換金することもできます。

(1)債券のリスク

債券は、預貯金とは異なり、発行体が持つリスクに影響を受けます。投資家と発行体は、金融機関を通さずに、直接お金を貸し借りしていることになります。これを「直接金融」といいます。

したがって、たとえば発行体が倒産するとお金は返済されない可能性があり、そのリスクは投資家が直接負担することとなります。

(2)利回りと価格の関係

債券価格と利回りは、逆の動きをします。つまり、債券価格が上昇すると利回りは低下し、反対に、債券価格が下落すると利回りは上昇するのです。

たとえば、市場金利が1%のときに、利率1%で発行された債券の価格が100円だとしましょう。その場合、市場金利が2%に上昇すれば、債券価格は下落します。逆に、市場金利が0.5%に下落すれば、債券価格は上昇します。詳しいことは債券の講義でお話しましょう。

岸田 康雄

国際公認投資アナリスト/一級ファイナンシャル・プランニング技能士/公認会計士/税理士/中小企業診断士

★金融商品の3つの特性、単利と複利による利回り計算、預貯金の種類についてはこちらをチェック!

【FP3級】金融初心者必見!安全性・収益性・流動性を理解し、単利・複利で最高の利回りを実現する方法

★債券利回りってどう計算する?こちらをチェック

債券利回りの完全理解:所有期間ごとの見方と最終利回りの重要性