続く物価高…PEファンド投資で「乗数効果」に期待

世界的に原材料などを中心に物価高が進行し、主要国中央銀行による金融引き締め政策が続いている。家計・企業の負担は増大し、現金は価値が下落していくため、対抗策を講じる必要があるだろう。

収入・賃金の拡大が容易に望めず、経費削減による支出抑制にも限界がある局面では、投資における乗数効果を意識することが解決策となるかもしれない。

乗数効果とは、投資の伸びに対して、所得や需要などの拡大が、乗数(掛け算)的な伸びとなることを意味する。つまり足し算、引き算の計算式から掛け算、割り算の計算式に移行するようなものだ。

未公開株などへ主に投資するプライベート・エクイティ(PE)・ファンドは、乗数効果を体現できる投資のひとつといえるだろう。PEファンドは、未公開企業の株式を出資の形で取得し、資金提供や経営関与により企業価値を高めながら、株価が十分に上昇した段階で売却してキャピタルゲイン(値上がり益)を獲得する。

新規株式上場(IPO)や買収・合併(M&A)などを通じたエグジット(資金回収)戦略により、海外PEファンドのなかには、年率2桁のリターン(投資収益)をたたき出すようなものも存在する。

米系大手ではベインキャピタル、アポロ・グローバル・マネジメント、欧州系大手ではペルミラ・アドバイザーズなどが有名だ。日系ではソフトバンク・グループのベンチャー・キャピタル・ファンド(VCファンド)なども含まれる。

PEファンドへの出資、ベストタイミングは?

出資のタイミングには、

1.設立時に全額を出資する

2.あらかじめ定められたスケジュールで分割して出資する

3.ファンドから求められた段階で出資する(キャピタル・コール)

の3種類がある。キャピタル・コールは、資金の無駄な滞留を防ぐことを目的とし、通常は投資家のコミットメント額(出資約束金額)に応じて按分して行われる。

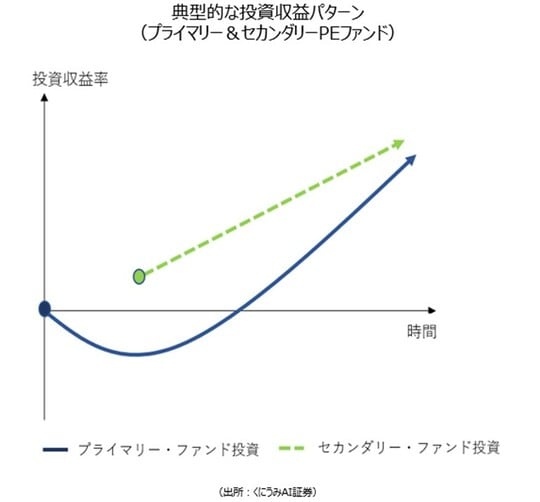

特にプライマリー(新規)投資においては、投資期間の初期段階でリターンがマイナスになる傾向、いわゆる「Jカーブ」に注意する必要がある。

コミットメントが実際に投資されるまでに数年間かかることがあり、分配金や投資ポートフォリオ売却といった形でリターンが実現する前でも、運用報酬などさまざまな手数料がかかることから、新規参入者は何年間もマイナスのリターンや低リターンに直面する可能性が高い。

いずれ投資の段階が進み、純資産価値(NAV)が上昇し、収益が実現するにつれて、「Jカーブ」もプラスに転じることになるが、初期段階では投資家はマイナスのリターンにさらされることになるため、「Jカーブ」をできるだけ解消し、投資結果を改善させることが重要だ。

こうした「Jカーブ」を緩和する手法のひとつとして、セカンダリー(流通)市場で取引されるPEファンドに投資し、ポートフォリオの構成を最適化・多様化することが挙げられる。