所得税を下げる「3つ」の控除

――それではここから、所得税を下げる「3つ」の控除についてみていきましょう。

1.小規模企業共済

黒「小規模企業共済は、中小企業の経営者や個人事業主のための『退職金積み立て制度』です。その掛金は、全額が所得控除の対象になります。正式には『小規模企業共済等掛金控除』といいます。

月額最大の7万円を1年間掛けた場合、1年で7万円×12ヵ月=84万円分の所得控除を受けることが可能です。

――これで、どれくらい節税できるのでしょうか?

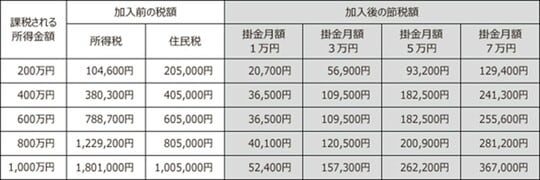

[図表3]は、掛金ごとの節税額一覧表です。たとえば、課税所得1,000万円の方が月7万円ずつ積み立てた場合、年間36万7,000円の節税ができます。

また、1年以内の前納も可能なため、今年分と翌年分を合わせて最大168万円の所得控除を得ることも可能です。

反対に、経営が苦しい場合には『掛金を1,000円まで減額する』という柔軟な使い方もできます。ただしこの場合、『減額した部分はその後運用されない』という点には注意が必要です。

したがって、余裕のある金額から積み立てていくことをおすすめします」

2.iDeCo(個人型確定拠出年金)

黒「iDecoは私的年金を自分で積み立てていく制度ですが、こちらも掛金の全額が所得控除の対象となるため、その年の所得税と翌年の住民税を下げることができます。また、運用で得た利益は非課税になるなど、税制的に優遇されています。

――掛け金の上限を教えてください。

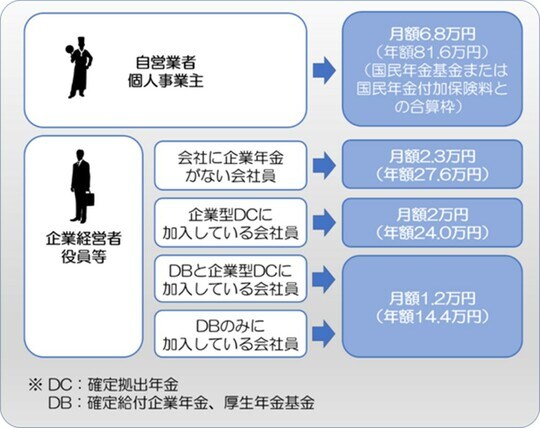

黒「iDeCoに関しては、[図表4]のように、職業などによって上限が異なります。自営業者・個人事業主は月額6万8,000円、年額81万6,000円まで掛けられます。一方、経営者などで、企業型DCに加入している場合、上限は月額2万円、年額24万円になります。

たとえば月2万円拠出した場合、年収600万円の方の節税額は年4万8,000円、年収1000万円の方の節税額は年7万2,000円になります」

――同じ拠出額でも、年収が高い方が節税額が大きくなるんですね。

黒「先述のように、所得控除は税率を掛ける前の控除ですから、節税効果も税率に比例します。したがって、税率の高い高所得の方ほど、iDeCoの節税効果は大きくなるといえます」

《最新のDX動向・人気記事・セミナー情報をお届け!》

≫≫≫DXナビ メルマガ登録はこちら