贈与と認知症の関係

年齢を重ねるごとに認知症のリスクが高まる

財産を残す人が中等度以上の認知症になった場合、正しい判断ができず、本人の意思とは認められないという理由から、贈与は一切できなくなり、また遺言書の作成も認められないので、相続税の節税対策は何もできなくなります。

当然ながら、不動産の売買も認められず、不動産をお金にして子どもや孫に贈与したり、土地や家そのものを贈与することもできません。これを税理士業界では「デッドロック」と呼んでおり、残念ながら、何も対策できずにやがて相続が発生し、高い相続税が家族に降りかかってくるでしょう。

将来、家族に財産を残したい人は、なるべく元気で意識がはっきりしているうちから行動したほうがよいです。

一般家庭から富裕層まで、最適な贈与額は年間いくら?

財産額・年齢・相続人の数で贈与額を決める

自分が亡くなった後、配偶者や子ども、孫には少しでも多くの財産を残してあげたいものです。そのために一番効率的な方法は、年110万円までが非課税となる暦年贈与を生前に繰り返し、相続財産を減らしていくというものです。では、自分は家族に対し、年間いくらの金額を贈与するのがよいのでしょうか。よくある3つのケースから説明をします。

〈ケース1〉

父親(70歳)の財産:7000万円

相続人:妻、長男、長女

最適贈与額:年110万円

この家族の父親に相続が発生した際の基礎控除額は、「3000万円+600万円×3人=4800万円」なので、差し引き2200万円が相続税の課税対象額となります。

日本人の平均寿命である男性81歳、女性87歳を考えると、父親は70歳とまだ若いので、これから妻、長男、長女に対し、毎年110万円ずつの暦年贈与を行えば、約7年間で2310万円の贈与を行うことができます。家族は感謝しながら、贈与を受けることでしょう。

結果、父親の財産額は7年で4690万円となり、相続が発生しても基礎控除以下になるので、残された家族は相続税を1円も払わずに父親の財産を相続することができます。

〈ケース2〉

父親(80歳)の財産:7000万円

相続人:妻、長男、長女

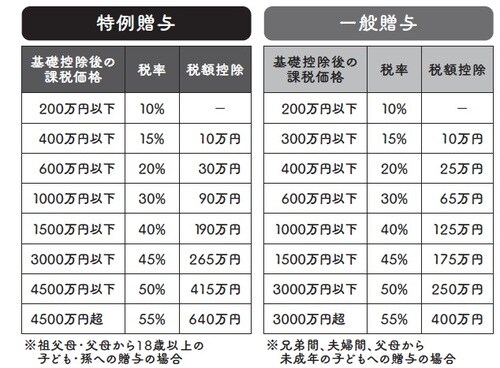

最適贈与額:年110万円以上で贈与税を払う

こちらの家族の基礎控除額は、「3000万円+600万円×3人=4800万円」なので、差し引き2200万円が相続税の課税対象額となります。ここから、財産が基礎控除以下になるように、今から2200万円を贈与したくても、父親は80歳なので、〈ケース1〉と同様の年110万円の暦年贈与では約7年の時間がかかり、あまり現実的な方法ではありません。

高齢で高額の財産を持っている人は、110万円にこだわらずに、多くの家族に多めの金額を贈与したほうが、結果的に家族全体で支払う税金の総額はお得になります。

ただし、贈与者が高齢の場合、相続開始前の「3年以内の贈与加算」という規定があります(2027年以降、段階的に延長し、2031年に「7年以内の贈与加算」になる)。

これは、法定相続人(ここでは妻、長男、長女)に対して贈与を行った場合、贈与をした日から3年以内に贈与者が亡くなると、もらった財産は亡くなった人の財産として相続財産に足し戻す必要がある、という規定です。

そこで、法定相続人ではない子どもの配偶者や孫への贈与は、財産が足し戻されないので、贈与対象者として適しています。

〈ケース3〉

父親(80歳)の財産:4500万円

相続人:妻、長男、長女

最適贈与額:0円

こちらの家族の基礎控除額は「3000万円+600万円×3人=4800万円」なので、父親の財産は基礎控除内であり、相続税は0円です。この家族はあえて積極的に生前贈与を行う必要はありません。

秋山 清成

秋山清成税理士事務所

税理士