米国経済と密接に関わる「マイクロキャップ株式」

「マイクロキャップ株式」とは、米国で時価総額10億米ドル未満、日本円で1,500億円未満の超小型企業を指します。超小型企業は、米国の株式市場において時価総額でわずか0.9%と取るに足らない存在かもしれませんが、銘柄数では実に約1,500社と全体の40%以上を占めており米国株式市場の主役ともいえます。

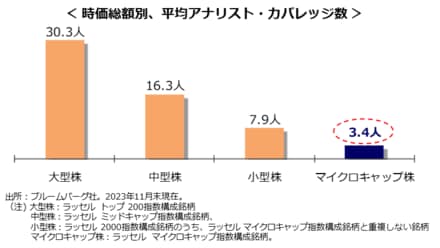

但し、情報の入手が非常に難しい領域です。図表1では、アナリストがどれくらい各企業のカバレッジ(分析、推奨)をしているか、平均人数を株式時価総額別に記載しています。大型株式では、1社当り30人程度のアナリストが常時カバレッジし、アップルやGoogleなど巨大な著名企業になると50人を超えてきますので、情報の入手は容易です。

一方、マイクロキャップ株式は平均で1社当り3人程度しかおらず、アナリストのカバレッジがゼロという会社も283社と数多くあります。つまり大型株との情報の格差が顕著なので、投資家に認知されていない魅力的な銘柄が数多く存在します。

具体的に、超小型企業とはどういったイメージなのか、3つ紹介します。

先ずは「地域密着型」です。例えば、高齢者向け居住施設の運営を行い24時間体制で幅広いヘルスケア・サービスを提供するブルックデール・シニア・リビング、地域の住民向けに質の高い医療の提供を掲げるコミュニーティ・ヘルス・システムズといった企業があります。

次に「ニッチなサービス型」で、高度な遠隔メンテナンスを可能にする駐車場管理サービスを行うSPプラス、経験豊富なドライバーと最新式の車両を有し厳格な温度管理が必要な荷物や危険物の輸送等のニーズに対応するコベナント・ロジスティクス・グループ等が挙げられます。

最後に「特定分野のイノベーション型」で、インターネット動画のストリーミング配信を円滑に行う技術や大型機器の設置が不要なソフトウェアをケーブルテレビ事業者向けに開発するハーモニック、5G対応のルーターやサーバーをはじめIoT製品及びサービスを提供するディジ・インターナショナル等があります。

いずれも日本の投資家には殆ど知られていない企業ばかりで、米国ですら認知度は高いとは言えません。しかしそうした企業群だからこそ、専門アナリストのカバレッジがないと投資が難しい領域なのです。

また、米国マイクロキャップ株式の特徴をひと言で言うと「米国経済と密接に関わっている点」が挙げられます。超小型企業群の米国内の売り上げ比率は90%に上ります。大型企業が平均で65%であることからも、いかに超小型企業が米国経済の恩恵を直接受けているか分かります。

セクター構成で見てもそれは明らかで、マイクロキャップ株式は、大型株式で存在感を示すグローバルな情報テクノロジー企業でなく、ヘルスケアや金融といった米国内で事業を行う企業が中心です。足元でウクライナ、中国など様々な地政学リスクが存在しますが、そのようなグローバル・イベントの影響を受けづらく、米国の長期にわたる経済成長の恩恵をダイレクトに受けられるという点で、米国マイクロキャップ株式への投資妙味は非常に高いと考えます。

また、米国では今秋に大統領選挙が控えています。例えば、有力候補トランプ氏の主張は非常にシンプルで、”米国経済を再び強くする(Make America Great Again)”ですが、まさに米国マイクロキャップ株式にぴったりのアピールです。

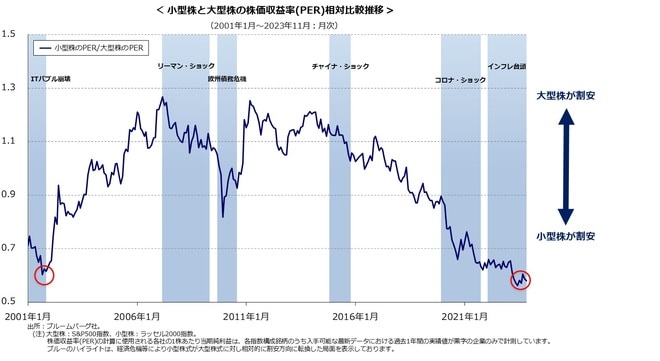

次に小型株式と大型株式の株価リターンの比較です。長期的に見ると小型株式が大型株式に対して優位に推移しています。ただここ数年は、大型株式に優位な展開が続いてきました。

なぜ、いま「マイクロキャップ株式」に注目すべきなのか?

2023年の米国株式市場は、非常に好調だったイメージがあるかと思います。しかし実際は、かなり異常な動きをした年でした。

“マグニフィセント・セブン”と呼ばれる、エヌビディアやGAFA等の大型テクノロジー企業7社が極端に値上がりしているのです。大型株式を代表するS&P500指数も年間で26%プラスと大きなリターンを得ていますが、その中で”マグニフィセント・セブン”は2倍になっています。そしてこの7社で、今やS&P500指数の時価総額の3割を占めています。つまり2023年は、特定の大型株式に資金が集中する異常な株価の上昇が起きた年でした。

次に図表2では、米国小型株式が大型株式に比べ、現在どの位割安かを表しています。グラフは小型株式のPERを大型株式のPERで割っており、上に行けば大型株式が割安で、下に行けば小型株式が割安です。現在の小型株式は、2001年のITバブル崩壊後以来となる、非常に割安な水準であることが分かります。

振り返ると、ITバブルの頃も一部の大型株式に資金が集中し、小型株式は極めて割安な状況でした。その後、2000年代後半にかけて大型株式が割安になり、小型株式に優位な状況が続きました。しかしリーマンショック以降は、チャイナショックやコロナショック、ウクライナ危機などマーケットに大きな不安を与えるイベントが続いたことから相対的に安全・安心と思われがちな大型株式優位となり、リスクが高いと思われがちな小型株式は出遅れる展開が続きました。結果として、小型株式が再び歴史的に割安な水準になっています。

米国株式は好調というニュースが流れ、株価は高いと思っている人も多いと思いますが、実は限られた大型株式が牽引しているという構図で、特に小型株式はそれほど上がっていません。むしろ逆に、割安になっているのです。

北澤氏の話から、いまこそ「米国超小型株式」に注目すべき理由が明確になっただろう。5月8日には、再び「USマイクロキャップ株式ファンド」の魅力ついて語るセミナーを開催する。今回はオンラインに加え、洗練されたデザインと機能性を兼ね備えたベイビュー・アセット・マネジメント株式会社のブティックハウスらしい空間にて、本ファンドの投資戦略の特長や優位性について説明するという。詳細、申し込みは下記で確認してほしい。

※ ファンドの詳細はこちら

※ 記事中で紹介した投資対象銘柄は例示を目的とするものであり、当該銘柄を推奨するものではありません。