◆世界の現物需要も順調に回復

また、昨年後半には現物需要も顕著に増加し、NY金先物上昇の裏付けとなった。

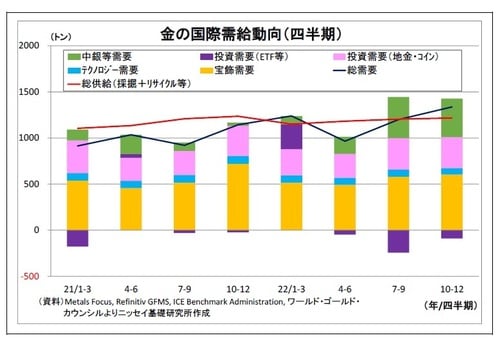

国際調査機関であるワールド・ゴールド・カウンシルの集計によれば、世界的な金の需要は昨年7~9月期以降に急回復し、10~12月期には需要超過に転じた。昨年後半も金利感応度が高いETFからの資金流出は継続したものの、主要国で経済活動の再開が進んだことで宝飾需要が持ち直したうえ、世界的なインフレ懸念により、地金・コインへの投資が回復した(図表7)。

そして、何より目を引くのが中央銀行による投資需要の急増だ。昨年の中銀の金需要は55年ぶりの高水準を記録しており、その3/4が下期に集中している。ウクライナ情勢の緊迫化やインフレ進行を受けて、外貨準備の価値を守るために危機やインフレに強い特性を持つ金が選好された可能性が高い。また、内訳が明らかになっている分では、中国やトルコなど米国との関係が良好ではない国の積み増しが目立っている。ロシアへの制裁において、西側諸国が同国の外貨準備を凍結したことを受けて、これらの国々の間で、外貨準備として持つ資産を西側諸国の通貨から保管自由度の高い金へとシフトさせる動きが強まったと推測される。

◆NY金は上昇基調を継続する可能性大

NY金先物の先行きについては、今後も上昇基調を継続する可能性が高いと見ている。米金融政策の転換がその最大の原動力となる。米物価上昇率の緩やかな低下を受けて、FRBは春に利上げを停止し、来年年初からは利下げに転じると見込まれる。このため、米金利は名目・実質ともに低下に転じ、NY金を押し上げるだろう。

また、米金利の低下によってドル安が進むこともNY金の上昇に寄与する。その他要因では、米インフレの鈍化がインフレヘッジ需要の減少を通じてNY金の上値を抑えるものの、世界経済の下振れリスクやウクライナ情勢・米中対立といった地政学リスク、米債務上限問題などの政治リスクへの警戒から安全資産としての金需要は根強く残り、NY金上昇のサポート要因になる。

時間軸としては、今年の前半は、昨年秋以降の急上昇の反動が出やすいうえ、市場が米利上げ停止・利下げ開始を前のめり的に織り込んでいることの修正(米金利上昇・ドル高)も入りやすいため、上値の重い展開が予想される。しかし、年後半には、米利下げが次第に現実味を増してくることで改めて米金利が低下、ドル安基調となり、NY金を押し上げるだろう。従って、年後半には過去最高値である2069.40ドルを突破し、2100ドルに接近する可能性が高いと見ている。