「利回り」の意味を理解する

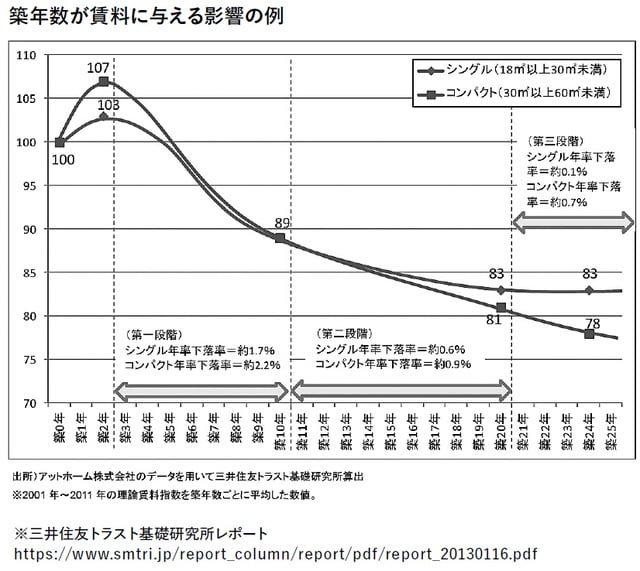

収支計画を作成する際、築年数の経過に伴う家賃の下落や空室率の増加などを反映する必要があります。

しかし、不動産会社が作成するこれまでの収支計画はこうした変化を反映していないことも多く、あまり正確なものではありませんでした。

私は不動産テックを利用することで、周辺の競合物件の家賃や空室率のデータを加味して収支計画を作成するようにしています。それによって計画の精度が大幅にアップするからです。

収支計画で注目すべきは利回りです。利回りは、投資において最も重要な判断材料です。具体的には1年あたりの収益が投資した金額に対してどれくらいの割合かをパーセント(%)で表示したものです。

例えば利回りが10%の投資対象(株式、不動産など)であれば、1年間に投資額の10%に当たる収益が得られ、10年間では投資額と同額になります。

その結果、10年後に万が一、投資対象の価値がゼロになったとしても、当初の投資額は回収できています。あるいは、投資対象が当初と同じ額で処分できれば、投資額が倍になって戻ってくることになります。

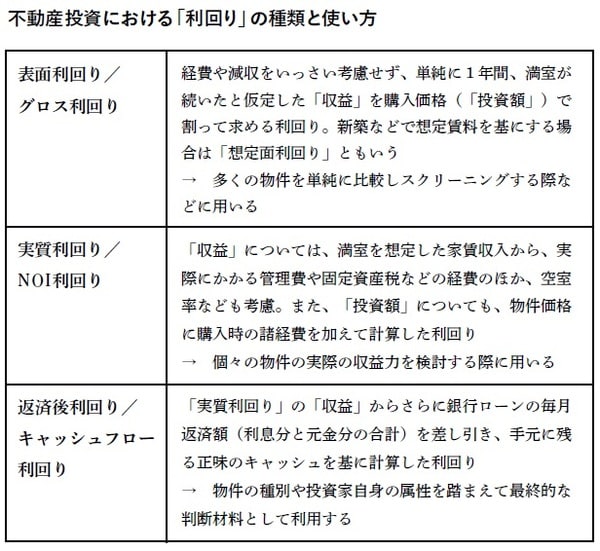

ただし、利回りを計算するに当たっては、分子である収益(年間)と分母である投資額をどのようにとらえるか、いくつかの考え方があります。

<①表面利回り>

通常、不動産投資はアパートやマンションを入居者に貸して家賃を受け取る貸家賃貸業であり、建物の管理費や火災保険料、固定資産税などの経費がかかります。また、購入に当たっては税金や各種手数料がかかります。

しかし、こうした経費をいっさい考慮せず、単純に満室時の年間家賃収入と購入時の物件価格をもとに計算するのが表面利回りです。グロス利回りともいいます。

【表面利回り(%)=年間家賃収入(現状)÷物件価格×100】

さまざまな経費を計算に含まないのでそのままでは投資判断に使えませんが、計算がしやすいため物件サイトなどに掲載されている情報はほとんどが表面利回りです。多くの物件を単純に比較し、スクリーニングするにはそれなりに役に立ちます。

<②実質利回り>

個々の物件の収益力を判断するには表面利回りではなく、さまざまな経費を考慮した実質利回りを見る必要があります。

実質利回りを計算する際、分子の収益は満室を想定した家賃収入から実際にかかる管理費や固定資産税などの経費のほか空室率も考慮します。

【実質利回り(%)={年間家賃収入(満室稼働)×(1−空室率)−経費}÷(物件価格)×100】

実質利回りは、収益については空室率が高いほど、年間の経費が多いほど低くなります。特に空室率は影響が大きいので注意が必要です。実質利回りはNOI利回りとも呼ばれます。NOIとはNet Operating Incomeの略で、一般的には営業純利益と訳されます。

<③返済後利回り>

さまざまな経費に加え、銀行ローンの返済の影響を加味するのが返済後利回りです。

不動産投資において、物件の購入資金をすべて自己資金でまかなえる人はほとんどいません。多くは銀行ローンを利用します。

銀行ローンを利用した場合は毎月、利息分と元金分を返済しなければなりません。賃料収入から各種の経費を差し引き、さらにローンの返済額(利息分と元金分の合計)を除いたものが手元に残る正味のキャッシュです。

この正味のキャッシュを収益として計算するのが返済後利回りで、キャッシュフロー利回りとも呼ばれます。

返済後利回りで注意しなければならないのは、ローンの毎月返済額は借入額のほか金利や返済期間によって大きく変わることです。しかも、そうした条件は購入する物件の構造や種別、また借りる人の属性(勤務先や年収、金融資産など)によって変わってきます。

そのため返済後利回りについては購入する物件を絞り込み、ローンを借りる金融機関もある程度、目途が立ったうえで最終的な判断材料として利用します。

賃料や空室率の変化を想定する

不動産投資は基本的に長期にわたる投資です。そこで重要になってくるのが時間の概念です。

収支計画においてはこの点に着目し、毎年の賃料収入や空室率、経費、ローン返済額などとともに最終損益がどのように変化するかを10年から20年先までシミュレーションしてみます。

もちろん、未来のことを正確に予想できるわけではありませんから、前提条件をいろいろ変えて、何パターンかのシミュレーションを行うのです。

ポイントは前提条件をどのように設定するかです。

賃料についてはかつて、新築時から20年、30年間ずっと同じ賃料が続く設定のシミュレーションを行う不動産会社やアパートメーカーもありましたが、さすがに今は見かけません。

今は新築時から例えば毎年1%ずつ、あるいは5年ごとに5%ずつ賃料が下がるとするケースが多いと思います。あるいは、新築から築10年目くらいまでは下落スピードを大きくとり、その後、築年数とともに徐々に下落スピードが下がっていくという設定も考えられます。こうした傾向はデータ的にも裏付けられています。

空室率については、どんな人気物件でも入居者の入れ替わりやそれに伴う原状復帰工事があり一定の空室は避けられません。

ちなみに、年間空室率は次のように計算します。

【年間空室率(%)=(空室の数× 空室だった月数)÷(部屋の総数×12ヵ月)×100】

一般に築年数につれて空室率は高まっていきますが、実際にはエリアの賃貸ニーズの動向や周辺の競合物件との関係に左右され、賃料を含む募集条件の見直しである程度、カバーできることもあります。なお、金融機関がローンの審査を行う場合、空室率20%で収支が回るかどうかを一つの判断要素とするといわれています。

もちろん、それぞれの物件のエリアや立地条件、物件種別などによっても違いがあります。そうした点を考慮してより精度の高い収支計画やシミュレーションを提示してくれるのが信頼できる不動産会社です。

會田 和宏

株式会社あおば不動産販売 代表取締役