収支計画に出てくる「重要な指標」を理解しよう

物件の購入については通常、収支計画についてシミュレーションを行いながら判断を固めていきます。

ただ、具体的にどう判断すればいいのか分からない方も多いと思うので、収支計画において出てくる指標についていくつか紹介しておきます。これらを知っておくと、収支計画をより深く理解し適切に判断できるはずです。

「GPI」とは、満室状態で得られる年間の家賃収入

GPIとはGross Potential Incomeの略で、総潜在収入などと訳されます。空室や滞納がまったくないと仮定した場合の年間賃料収入のことで、その物件から得られる1年間のインカムゲインの最大値です。

「EGI」とは、いわば“現況の収入”

EGIとはEffective Gross Incomeの略で、実効総収入などと訳されます。

こちらはGPIから実際の空室や滞納による損失を差し引き、また駐車場料金や自動販売機、広告看板などの雑収入を加えたものです。すでに稼働中の中古物件ではこうした計算が可能です。

「OPEX」とは、不動産賃貸業を営むために必要な費用

OPEXはOperating ExpenseまたはOperating Expenditureの略で、運営費などと訳されます。

不動産賃貸業を営むために必要な費用のことです。具体的には、管理費や火災保険料、固定資産税、修繕費などの合計です。

ただし、ローンの金利や減価償却費などはOPEXに含めません。

「NOI」は、事業が生み出す単純なキャッシュフロー

NOIとはNet Operating Incomeの略で、営業純利益などと訳されます。EGIからOPEXを差し引いたものです。

減価償却費のような支出を伴わない費用、ローンの金利のような金融関連の費用、大がかりな修繕費などの資本的支出は含みません。あくまで事業によって生み出される単純なキャッシュフローのことです。

なお、NOIから資本的支出を控除したものがNCF(Net Cash Flow)となります。

「FCR」は実質利回り。FCRの低い物件は要注意

FCRとはFree and Clear Returnの略で、実質利回りのことです。購入金額(諸経費を含む)に対するNOIの割合です。

物件の購入判断に当たっては、FCRをしっかり確認する必要があります。GPIに基づく想定利回りやEGIに基づく表面利回りが高い物件であったとしても、OPEX(ランニングコスト)が高い物件ではFCRは低くなります。

地方の築古のRC物件などにはこの傾向がよく見られます。想定利回りや表面利回りが高くても、FCRの低い物件は要注意です。

「K%」はローン定数。K%<FCRなら資金効率が高い

K%とはローンなど借入の調達コストのことで、ローン残高に対する年間借入金返済額(ADS)の割合です。

K%は金利を下げたり融資期間を延ばしたりすることで数値を下げられます。ただ、何%以下なら安全という目安はありません。

むしろ、FCRとの関係が重要です。FCRがK%より高ければいわゆるレバレッジが効いている状態であり、少ない自己資金で効率的に収益が確保できていることになります。

「DCR」は債務回収比率。収支計画の安全性をみる材料

DCRとはDebt Coverage Rateの略で、債務回収比率と訳されます。DCRはNOIと年間のローン返済額のバランスを見るもので、収支計画の安全性を判断するのに役立ちます。

金融機関のなかにはDCRを融資審査の判断材料にしているところもあります。

DCRが1であればNOIと年間返済額が同じということです。金融機関の融資審査では少なくともDCRが1.2以上(NOIが年間ローン返済額より20%以上多い)が必要といわれます。

DCRを上げるには、自己資金を増やす(借入を減らす)、金利が低く返済期間の長い金融機関を選ぶといった方法があります。

どのくらいの損失に耐えられるかがわかる「BER」

BERとはBreak Even Rateの略で、損益分岐点のことです。GPIに対するOPEXとASDの合計の割合です。

賃貸不動産では空室や滞納などで想定した賃料収入の一部が得られないことがあります。その場合も管理費の支払いやローンの返済は必要です。

BERによって物件ごとに収支がプラスマイナスゼロとなる水準が分かり、どのくらいの空室や滞納などに耐えられるかがはっきりします。

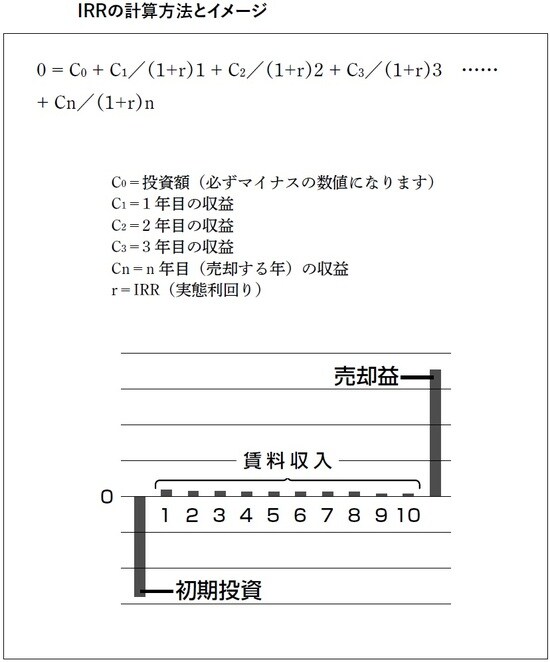

「IRR」は、“お金の時間的価値”を考慮した収益指標

IRRはInternal Rate of Returnの略で、日本語では内部収益率と訳されています。具体的には、投資のために支払う額と、投資によって将来得られるキャッシュを現在の価値に換算する額が等しくなる割引率のことです。

キーワードは割引率です。現在のキャッシュと将来得られるキャッシュは、金額が同じだとしてもその価値は異なります。なぜなら通常、現在のキャッシュは運用することで増やすことができ、将来得られる同額のキャッシュより価値が高いからです(投資によって得られるキャッシュは、現在価値に直して評価する必要がある)。

例えば、年利5%の金融商品を100万円で購入すると1年後には105万円になります。これは現在の100万円と1年後の105万円の価値が同じということになります。

逆にいうと、将来得られるキャッシュが現在、いくらの価値があるかについては予想される利回りによって割り戻せばいいことになります。今の例でいうと、1年後に105万円になる投資商品が現在の100万円と同じ価値があるためには、年利5%の利回りがあればいいということになります。

このときの5%が割引率です。複数の投資商品を比較する際、IRRを用いると将来得られるキャッシュ(総額)だけでなく、投資期間も考慮して、その投資が効率的かどうかを判断することができるのです。

一般に、早期に利益を獲得できる投資商品ほどIRRは高くなり、より収益率の高い投資であるといえます。計算は少々ややこしいですが、図表2のようにエクセルの関数を使えば簡単に算出することができます。

「CCR」は、高いほど迅速な投資規模拡大につながる

CCRとはCash on Cash Returnの略で、自己資本利益率と訳されます。不動産投資では自己資本とは自己資金のことで、投資した自己資金に対する年間のキャッシャフローの割合を表しています。計算式は次のとおりです。

【CCR(%)=キャッシュフロー÷自己資金×100】

CCRの数値が高いほど投資効率が高いことを意味していますし、何年で自己資金が回収できるかが分かります。

例えば、自己資金を1000万円投資して、毎年100万円のキャッシュフローが得られる場合、CCRは10%です。そして、10年間で投資した自己資金を回収できるということになります。

CCRが高いほど効率良く自己資金を運用でき、スピーディーに投資規模を拡大していくことにつながります。

會田 和宏

株式会社あおば不動産販売 代表取締役