成年後見制度と家族信託とは?

そもそも成年後見制度と家族信託とは何でしょうか? 簡単にご説明します。

【成年後見制度】

成年後見制度とは、本人の判断能力が衰えたり失われたりした際、裁判所に、本人の身の回りのことや財産管理をしてもらう人(=後見人)を選任してもらう制度です。

たとえば不動産売却において、売主である本人が認知症などで判断能力が低下していたり、あるいはなくなってしまっている場合には、家庭裁判所に後見人を就けてもらいます。後見人は売主である本人に代わり、法定代理人として不動産の売買契約や残金決済といった手続きを行います。

【家族信託】

家族信託とは、本人が信頼できる家族などに自分の財産を預けて、管理や処分、運用をしてもらうための仕組みです。

たとえば将来、自分が認知症などになると、自分の財産管理ができなくなったり、「資産凍結」といって、管理できないために自分の財産が動かせなくなるケースが想定されます。家族信託は、このような事態を回避する「事前の認知症対策」を講じる場合に用いられます。

あくまで基礎中の基礎になりますが、以上が成年後見制度と家族信託についての簡易説明です。

成年後見制度と家族信託の主な違い

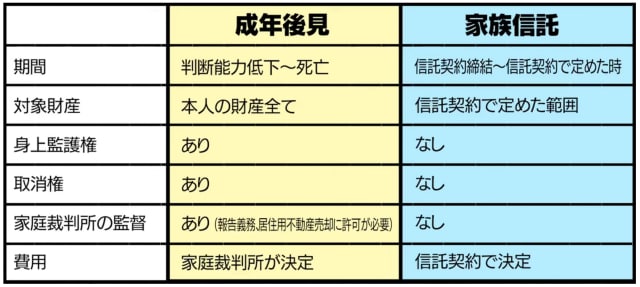

成年後見制度と家族信託の主な違いを【図表】にまとめました。

項目ごとに見ていきましょう。

〈期間〉

成年後見制度では、本人の判断能力が低下してから死亡するまで(もしくは死亡してから)の期間になります。本人の判断能力が低下して自分の身の回りのことができなくなったら、家庭裁判所に後見人を就けてもらいます。

家族信託は、信託契約を締結してから信託契約を定めたときまでです。契約で定めたときにスタートし、契約で定めたときに終わるため、契約次第といえます。

〈対象財産〉

成年後見では本人の財産すべてが対象となっており、後見人が本人の全財産を管理します。一方、家族信託では信託契約で定めた範囲内の財産だけが対象です。

〈身上監護権〉

身上監護権とは、たとえば、病院や施設に入るときなど、判断能力のない本人に代わって契約ができる権利です。成年後見では可能ですが、家族信託ではできません。

〈取消権〉

取消権とは、本人が行った契約を取り消すことができる権利です。たとえば、本人の判断能力が低下しているのをいいことに高額な布団を購入させられたときなど、成年後見では問答無用で取り消すことができますが、家族信託ではできません。

〈家庭裁判所の監督〉

成年後見では家庭裁判所の監督下に置かれます。後見人は、どのような財産管理や身の回りの世話をしたのかを裁判所に報告する義務があるほか、本人の住んでいる不動産を売却するときなどは家庭裁判所の許可を得なくてはいけません。一方、家族信託では家庭裁判所による監督がないため、家庭裁判所への報告義務がないのはもちろんのこと、何かをするためにいちいち家庭裁判所へお伺いを立てる必要もありません。

〈費用〉

費用とは、本人の身の回りの世話や財産管理をする人(成年後見制度では「後見人」、家族信託では「受託者」)への報酬です。成年後見では、本人の財産規模や、本人のために後見人がどれだけ行動したかなどに応じて家庭裁判所が決定します。後見人が「これだけ働いたから、いくらください」と請求するものではありません。報酬は本人の財産の中からいただく形になります。

家族信託では、信託契約の中で決定します。家族の誰かが受託者になるパターンも多いので、無報酬にすることも可能です。

成年後見と家族信託、どっちがいい?

本人の判断能力がある場合は、認知症対策として家族信託を検討するのもよいのではないかと思います。逆に、判断能力がなくなってからでは成年後見制度しか使えません。家族信託は信託という契約を締結して設定するものなので、契約を理解できる状態でなくてはいけないからです。

不動産などの財産処分については、家族信託のほうが柔軟に対応できます。成年後見だと、本人の住んでいる不動産を売却するには裁判所の許可が必要です。将来本人が住む場所を失うリスクがあるため、家庭裁判所は、本人が次に住む施設を確保している状態かどうかや、売却する理由(「施設に入居するためのお金が必要」等)などを必ずチェックします。

成年後見ではことあるごとに家庭裁判所の許可が必要ですが、家族信託においては必要ありません。あらかじめ信託契約の中で自分の財産をどう処分してほしいかを決めておき、受託者(財産管理者)に権限を与えています。家庭裁判所の許可を必要としないので、売却するとなれば迅速に進められます。ただし家庭裁判所の監督下に置かれない分、受託者の権限は強力になりますので、誰を受託者にするかは注意しなくてはいけません。

また、身上監護権があるのは成年後見だけです。家族信託では身の回りの世話や、病院、施設入居などの契約はできません。これらのことを含めて包括的に任せたい場合には、家族信託より成年後見のほうがよろしいかと思います。

逆に、財産管理にフォーカスし、資産凍結対策や財産の処分、場合によっては運用などを任せたいという場合には、家族信託のほうが使い勝手がいいでしょう。

結論

家族信託は決して成年後見の上位互換というわけではありません。それぞれに長所・短所があるので、目的に応じてうまく活用し、場合によっては併用することが重要です。ただし、本人が認知症になるなどして判断能力が衰えてからでは家族信託は利用できず、成年後見一択となります。

自分が任せたいと思う人に財産管理を任せられるのは、家族信託の大きなメリットです。成年後見制度では裁判所の決めた人が後見人になりますから、必ずしも自分の希望した人が財産管理者になるとは限りません。こういった点では、成年後見より家族信託のほうがよいケースもあるでしょう。ただし、家族信託には身上監護権や取消権がありません。家族信託を使いつつ成年後見制度も利用するなどして、うまくバランスを取っていくことが重要です。

家族信託についてご相談に来られる人の中には、「家族信託なら何でもできるんでしょ?」と仰る方もいますが、家族信託は決して万能な仕組みではなく、短所もあります。

キーマンとなる受託者にはかなり信頼できる人を選ばなくてはいけませんし、本人は自分の判断能力があるうちから財産を預けることになるわけですから、家族の誰かを受託者にすれば、他の家族からは「特定の人だけに生前贈与をしたのではないか」と誤解されることもあります。家族を含めて説明する必要があるので、家族信託を検討される場合は、家族信託に対応できる司法書士事務所等に相談することをオススメします。

【動画/家族信託は成年後見の上位互換なのか?】

佐伯 知哉

司法書士法人さえき事務所 所長

相続税の「税務調査」の実態と対処方法

調査官は重加算税をかけたがる

富裕層だけが知っている資産防衛術のトレンドをお届け!

>>カメハメハ倶楽部<<