①相続税の納税資金が必要な場合

1つ目は、相続税の納税資金が必要な場合です。

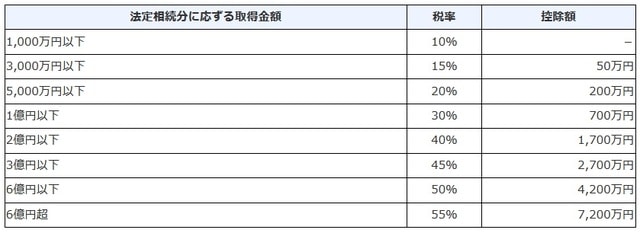

【図表】は相続税の速算表です。遺産額によって相続税率がどれだけ変わるのかがわかる簡単な表です。

とはいえ、速算表だけ見てもどれだけ課税されるのかがイメージしづらいですよね。そこで具体例として、基礎控除額を除いて1億円の不動産を相続した場合を挙げます。

基礎控除額とは、相続人の数に応じて遺産額の中から差し引ける額です。控除額を超えると相続税の申告や納税が必要になります。色々な控除を考慮すると複雑になってしまいますので、今回の例では、基礎控除額を除いて1億円の相続不動産にかかる税金を見ていきましょう。

遺産額1億円ということは、速算表では「1億円以下」の欄に該当するので税率は30%、控除額は700万円。よって、以下のような計算式になります。

---------------------------------------------------------

【相続税の納税額はいくら?(※相続人が1名の場合)】

遺産額1億円×税率30%=3,000万円

↓

3,000万円-控除額700万円=2,300万円(相続税納税額)

---------------------------------------------------------

遺産額で控除額を超えた部分が1億円ある場合、諸々の控除を考慮しなければ、納税額は2,300万円となります。結構とんでもない金額ですよね。1億円分の遺産があったら、そのうちの2,300万円を税金として持っていかれてしまうのです。

納税にあたり現金の持ち合わせがあれば問題ないのですが、2,300万円をキャッシュですぐ用意できる方はそう多くないでしょう。よって、相続した不動産を売却してお金に換えて、納税資金を捻出する必要が生じます。

事前に相続税対策として現金を用意しておく方法もありますが、すでに相続が発生している方は、相続不動産の売却も選択肢の一つとして検討した方がいいでしょう。

②遺産のほとんどが不動産の場合

次は、遺産構成のほとんどが不動産である場合です。不動産は現金のように簡単に分けることはできません。

不動産を分ける方法には、以下の2つが考えられます。

1. 共有名義にする(※オススメできない)

2. 売却してお金で分ける

しかし、共有名義にする方法はオススメできません。なぜなら色々なリスクがあるからです。

<不動産を共有名義にした場合のリスク>

・共同相続人の認知症発症リスク

・共同相続人の数次相続発生のリスク

・共同相続人の資産状況の悪化(持分の差し押え)

・持分売却のリスク

相続不動産を売却し、お金という形にした方がスムーズに分けられますし、低リスクです。

遺産の中に現金も多く含まれている場合は「私は現金、あなたは不動産」という分け方ができますが、遺産のほとんどが不動産となるとそうはいきません。不動産によって価値は異なりますし、物理的に切って分けることもできません。

主な選択肢は、先述の通り共有名義にするか売却するかになりますが、色々なリスクのある共有名義にするよりはできれば売却した方がよいということで、後者を選ぶ方が多いです。

③今後住む予定のない不動産を相続した場合

3つ目は、今後住む予定のない不動産を相続した場合です。売却しなかった場合のリスクを見ていきましょう。

■資産価値が目減りしていく

⇒人の住んでいない家屋は傷むのが早いというのは、多くの方がご存じでしょう。内部に空気を通さないとどんどん劣化してしまい、資産価値が目減りしていきます。傷んだ家屋は売却時に解体せざるを得ない状況にもなり得ます。

■不法投棄の的になってしまうことも…

⇒誰も住まず空家状態になってしまうと、そこにゴミを捨てる人が現れます。今や家財などの大きなゴミを処分するのにお金がかかる時代ですから、空き家が粗大ゴミの不法投棄の場になるというのも現実的に起こっています。不法投棄されれば悪臭が発生したり、火災の原因になってしまったりして、近隣の方への迷惑になります。

■固定資産税などの維持費がかかる

⇒不動産は、所有しているだけで固定資産税などの税金がかかります。「自分は住んでいないから」といっても、相続してしまえば、登記(=不動産の名義を変える手続き)をせず放置していても、税金の納税義務が生じます。固定資産税を毎年納めなくてはいけません。

■犯罪の温床にもなりうる

⇒空家の住所が利用され、詐欺や不正入手したクレジットカードなどの送り先に指定されていたという事件もありました。

もし今後住む予定のない不動産を相続した場合は、人に貸すという手もありますが、管理が面倒なのであれば早期に売却した方がよいのではないでしょうか。

④親が高齢で認知症のリスクがある場合

親が高齢で認知症のリスクがある場合にも、相続不動産の売却を検討した方がよいでしょう。事例を挙げて理由を説明します。

----------------------------

【例】父親が亡くなり、その配偶者である高齢の母(父と同居)が残されました。子どもは1人いて、実家から離れて暮らしています。

----------------------------

亡き父の相続人は、高齢の母と子どもです。高齢の母は、配偶者として亡き父とずっと同居していたため、父亡き後もずっと同じ家に住み続ける流れになるでしょう。そこで、母が実家を相続することになったとします。

しかし、もし将来的に母が認知症を発症するなどして判断能力が失われてしまい、いよいよ施設に入ることになったらどうなるでしょうか。判断能力がないと売買契約などは締結できません。そうすると、実家は売るに売れない状況に陥ってしまいます。

成年後見制度などを使えば売却することも可能ですが、なかなか大変です。であれば事前に不動産を売却してお金に換えて、もっといい介護付きの施設へ母を入居させることも考えられるでしょう。

親に認知症リスクがある場合は、選択肢の一つに売却を加えてもよいのではないでしょうか。

まとめ

以上、本稿では、相続した不動産を売却した方がいいケースを4つ紹介しました。まとめると以下の通りです。

<相続不動産を売却したほうがいいケース>

①相続税の納税資金が必要な場合

②遺産のほとんどが不動産の場合

③今後住む予定のない不動産を相続した場合

④親が高齢で認知症のリスクがある場合

相続した不動産は、そのまま引き継ぐなど様々な選択肢があります。とはいえ上記のようなケースでは、売却という手も選択肢になりうることを知っておいてほしいと思います。

【動画/相続した不動産を売却した方がいい場合】

佐伯 知哉

司法書士法人さえき事務所 所長

相続税の「税務調査」の実態と対処方法

調査官は重加算税をかけたがる

富裕層だけが知っている資産防衛術のトレンドをお届け!

>>カメハメハ倶楽部<<