「12月20日~12月26日のFX投資戦略」のポイント

〈ポイント〉

・11月以降の米ドル急落も一段落した可能性。

・クリスマスが近付き方向感が出にくいものの、連動性が復活した米金利の上昇を手掛かりに、米ドル高・円安の再開を目指す展開か。

対円では米ドル安一段落の可能性

先週の米ドル/円は、米11月CPI(消費者物価指数)発表やFOMC(米連邦公開市場委員会)といった注目イベントを受けて大きく米ドルが売られる場面もありましたが、この間の米ドル安値である133円台を更新するにはいたりませんでした。

一方で、米ドルの上値も138円を大きく超えることはできず、注目イベントを通過したものの、新たな方向感が出るところとはなりませんでした(図表1参照)。

そういったなかで、相対的には米ドルの底固さが強くなってきた印象があります。

11月以降、それまでから一変し米ドル急落が広がりましたが、先週のCPI、FOMCといったイベントを受けた米ドル売りでも、この間の米ドル安値である133円台の更新とまでにはならなかったことで、すでに当面の米ドル下落リスクは一段落した可能性が高くなりました。ではそれはなぜなのでしょうか。

11月以降の米ドル/円の急落は、米2年債利回りなど米金利からのかい離が特徴的でした(図表2参照)。

ただそれは、10月までの両者の関係を前提としたものであり、改めて11月以降の米ドル/円と米2年債利回りを重ねてみると、基本的な両者の関係は大きく崩れたわけではありません(図表3参照)。

その意味では、米利上げが続き、米金利が大きく下がるといった状況にあるわけでないなかでは、やはり米ドルの下落にも限度があるということではないでしょうか。

11月以降、米ドル/円と米金利が一時的に大きくかい離したのは、とくに11月10日の米CPI発表直後、米金利低下以上に米ドル下落が急拡大した「CPIショック」の影響が大きかったでしょう。これについては、年末特有のポジション調整に伴う米ドル売りが、米金利低下以上に米ドル下落を加速させたのではないかと私は考えました。

そんなポジション調整の米ドル売りも峠を越えつつある可能性があります。

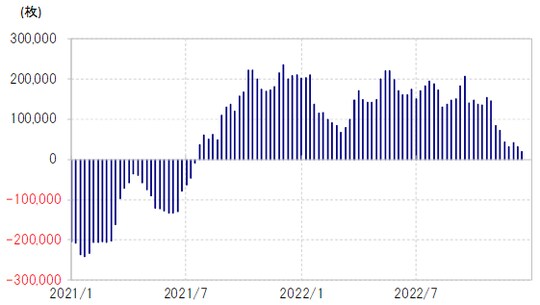

CFTC(米商品先物取引委員会)の投機筋の米ドル・ポジション(非米ドル主要5通貨=日本円、ユーロ、英ポンド、スイスフラン、加ドルの累計)は先週までにほぼニュートラルに近付きました(図表4参照)。ポジション調整の米ドル売りが峠を越えつつあるなら、米ドル/円は、10月までのように米金利が主たる変動要因になりそうです。

一方で138円前後では引き続き米ドル上値の重さが目立ちました。

12月以降、米ドル急落再燃となったのは、137円台後半~142円程度の保合いを米ドルが下放れたといったテクニカルな影響が大きかったと見られましたが、これまで見てきたように、そんな米ドル急落が一段落したとなると、次は改めて上述の保合い下限、要するに138円前後を大きく超えられるかが、当面の米ドル反発余地を考える上での焦点となりそうです。

例年、12月FOMCを通過すると、とくに欧米の市場参加者はクリスマス休暇ムードが強まり、薄商いで、値動きも乏しくなりがちです。

今週の場合も、主な金融政策決定会合としては20日の日銀、そして景気指標としては23日にインフレ指標として注目度の高い米PCEコア・デフレーター発表などがありますが、そういった材料を手掛かりに、先週のレンジである134~138円を大きくブレークすることになれば、ブレークした方向に大きく動く可能性があります。

一方でレンジ内にとどまるようなら、早々と小動きのクリスマス相場入りとなる可能性もあるでしょう。