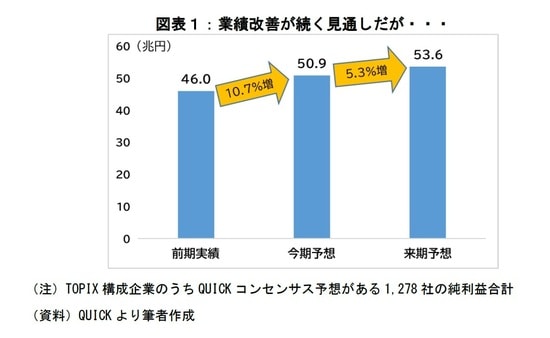

業績改善が続く見通しだが…

2022年の株式市場は世界的なインフレ長期化と金利上昇の影響を大きく受けた。米FRB(連邦準備制度理事会)は3月に利上げを開始すると、その後もFOMC(連邦公開市場委員会)を開催する都度、政策金利を大幅に引き上げた。

政策金利を引き上げたのはFRBだけではない。高水準で加速するインフレを抑制する狙いから、ECB(欧州中央銀行)、英イングランド銀行、カナダ銀行、オーストラリア準備銀行など世界中の中央銀行が大幅な利上げに動いた。

世界的な金利上昇に株式市場は大きく揺らいだ。米S&P500は昨年末から今年9月末までに25%ほど下落、ハイテク株が多いNASDAQ指数にいたっては同32%超の下落だ。一方の日本株は相対的に底堅い。日経平均の同期間の下落率は10%弱、TOPIXは8%弱にとどまっている。

日本株が底堅い背景のひとつに日銀が緩和維持を強調していることが挙げられる。黒田総裁は9月の会見で「今後2~3年は金利が上がらない」という趣旨の発言をした。緩和策継続の是非については様々な議論があるが、少なくとも日本株市場の支えにはなっているようだ。

もうひとつ、日本株が底堅い理由は日本企業の業績が堅調なことだろう。TOPIX構成企業の純利益合計は今期10.7%増、来期5.3%増が予想されている(QUICKコンセンサス)。原材料費や物流費、人件費などの高騰が企業収益を圧迫する中、円安が輸出企業の採算を押し上げる。

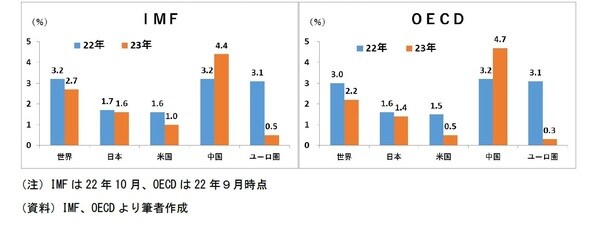

世界的にプラス成長が続く見通し

現時点では世界的なプラス成長が見込まれていることも日本企業の業績予想にプラスに影響しているかもしれない。IMF(国際通貨基金)の最新の予測によると、23年の実質GDPは世界全体2.7%増、米国1.0%増などとなっている。OECD(経済協力開発機構)も似たような予想だ。正直、成長率の大きさは物足りないが、プラス成長が続けば日本企業にも一定の恩恵があると考えるのは自然だろう。この場合、日経平均は3万円程度が妥当な水準と想定される。

問題はIMFやOECDの予測どおりプラス成長が続くかどうかだ。カギを握るのはGDP世界1位・2位の米国と中国だろう。国内の権力闘争に余念がない中国経済の成長鈍化も大きなリスク要因だが、23年(特に株式市場にとって)は米国経済の行方が最大の焦点になりそうだ。

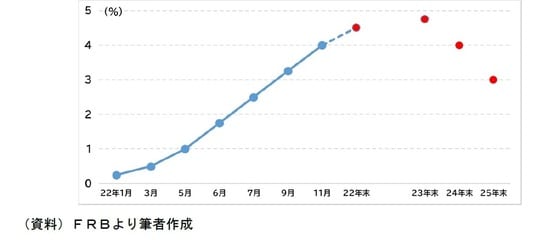

FRBの政策金利はどこまで上昇するか

FRBは11月のFOMCで政策金利の誘導目標を3.75~4.00%とした。12月までにインフレ率鈍化が見込めなければ、9月FOMCで示した予測(図表3の赤い点)を引き上げたり、高金利状態を長く続けるようタカ派色を強めたりする可能性が高まっている。

予想外のインフレ長期化もしくはFRBの必要以上のタカ派姿勢は、いずれも米国経済を過度に冷え込ませかねない。仮にそうなれば金融市場では米金利急低下と急速な円安修正(円高)が同時進行しよう。この場合、業績圧迫に市場心理の悪化も重なり日経平均が一時的に2万5,000円を割るリスクも想定しておく必要がありそうだ。

【関連記事】

■税務調査官「出身はどちらですか?」の真意…税務調査で“やり手の調査官”が聞いてくる「3つの質問」【税理士が解説】

■親が「総額3,000万円」を子・孫の口座にこっそり貯金…家族も知らないのに「税務署」には“バレる”ワケ【税理士が解説】

「銀行員の助言どおり、祖母から年100万円ずつ生前贈与を受けました」→税務調査官「これは贈与になりません」…否認されないための4つのポイント【税理士が解説】