事業承継の争族対策の具体的な方法

遺言の作成

争族対策の筆頭に挙げられるのが「遺言」の作成です。遺言と聞くと当たり前のように聞こえますが、中小企業オーナーの方でも遺言をまだ作っていないという人は多くいます。

しかし、中小企業の事業承継対策において、遺言の作成は必須です。なぜなら、相続対象となる自社株式は換金が難しく、また、相続人平等に相続すればいいという性質のものではないためです。

よく「会社は誰のものか?」という命題があり、これに対する回答は「株主」ということになります。株式会社は株主が議決権を行使することで、取締役の選任・解任、重要な経営の意思決定が可能となるためです。

さらに具体的にいうと、「後継者へ議決権の2/3以上を渡すこと」が重要です。株式会社において議決権の2/3以上を保有していれば、様々な重要事項の意思決定が可能です。この議決権の2/3以上を後継者へ渡すタイミングとしては、現オーナーの退職時や相続時等、会社のおかれる状況によって変わってくると思いますが、ゴールは2/3以上の議決権をしっかりバトンタッチすることでしょう。

このような前提があるためどうしても後継者と非後継者との間で差がついてしまい、非後継者が不満に思うケースも出てきます。そんな時に遺言で後継者への自社株式集約が上手く表現できていないと、後継者が2/3以上の株式を確保できず経営の舵取りが困難になってしまいます。

そこで遺言を作成することで自社株式について後継者へ確実にバトンタッチすることが可能となります。

自社株式にかかる遺留分に要注意

遺言を作成する際に注意しなければならない重要事項に、「遺留分」があります。遺留分とは遺言によっても侵害することができない相続人の相続分です。言い換えると最低限保証される相続割合です。例を見てみましょう。

■オーナー死亡時財産:合計12億円

・自社株式:10億円

・預貯金:1億円

・自宅:1億円

■相続人:長男(後継者)、次男(非後継者)

遺言がなかった場合

12億円×1/2=6億円がそれぞれの相続分となります。自社株式以外の財産が2億円しかないため、非後継者である次男にも4億円の自社株式がいってしまいます。

遺言があった場合

自社株式10億円を全て長男が相続し、次男が他の財産の2億円を相続します。この時、次男の遺留分は1/4ありますので、遺留分の金額は12億円×1/4=3億円となります。次男が相続する財産は2億円であり、遺留分を満たすには1億円不足しています。次男が不足分の支払いを要求すれば、長男は金銭で1億円を支払うこととなります。

この2つの事例から分かることは次の2点です。

●遺言があることで後継者により多くの自社株式を残すことが可能になる

●非後継者の相続分が遺留分を満たしていない時には、後継者に金銭的デメリットが生じる

このため中小企業の事業承継において遺言作成は大変重要となります。しかし一方で遺留分の問題に気を付けなければなりません。次の章では中小企業の事業承継における遺留分問題について民法が定めた特例を確認していきたいと思います。

遺留分問題を解決する「除外合意」と「固定合意」

相続人が複数いる場合、後継者に自社株式を集中して承継させようとしても、遺留分を侵害された相続人から遺留分に相当する金銭の支払いを求められた結果、後継者に多額の金銭的負担が生じるリスクがあり、事業承継にとっては大きなマイナスとなる場合があります。

このような遺留分の問題に対処するため、経営承継円滑化法で、「遺留分に関する民法の特例」(以下「民法特例」といいます)が設けられています。それでは2つの特例をみていきましょう。

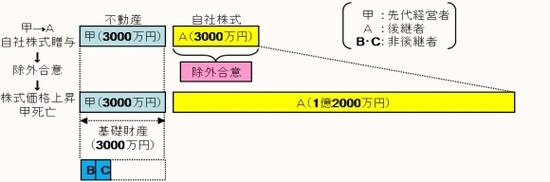

①除外合意

除外合意とは、後継者が現経営者から贈与等によって取得した自社株式については遺留分の対象から除外する制度です。遺留分負担の大きな要因となる自社株式が遺留分対象から除外されることで後継者の遺留分負担が大きく軽減されます。

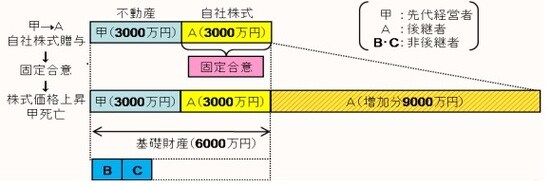

②固定合意

固定合意とは、後継者が現経営者から贈与等によって取得した自社株式について生前に遺留分の対象となる額を決定して固定する制度です。これにより後継者が将来の自社株式に対する遺留分を確定させることができますので、余計な心配をせずに経営に専念することが可能となります。

このように2つの民法特例は後継者の相続時の遺留分負担を守る制度ですので、上手く活用することで円滑な事業承継が可能となります。

他にも遺留分の生前放棄という方法がありますが、非後継者が完全な遺留分放棄に応じるケースは珍しいため実務上は利用がしづらい制度となっています。そこで遺留分対策の中小企業版としてこの民法特例が設けられました。

注目のセミナー情報

【税金】3月11日(水)開催