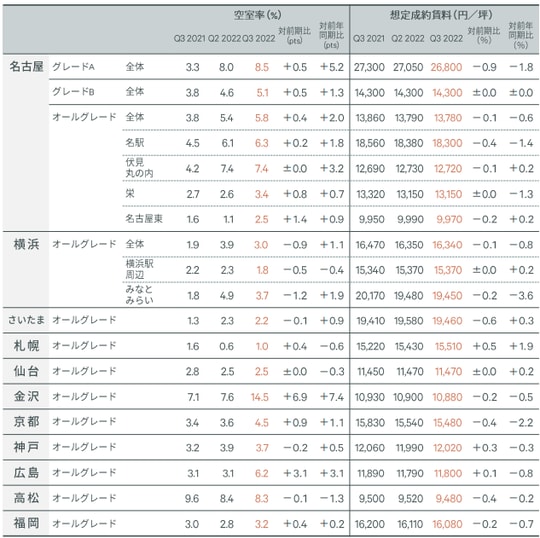

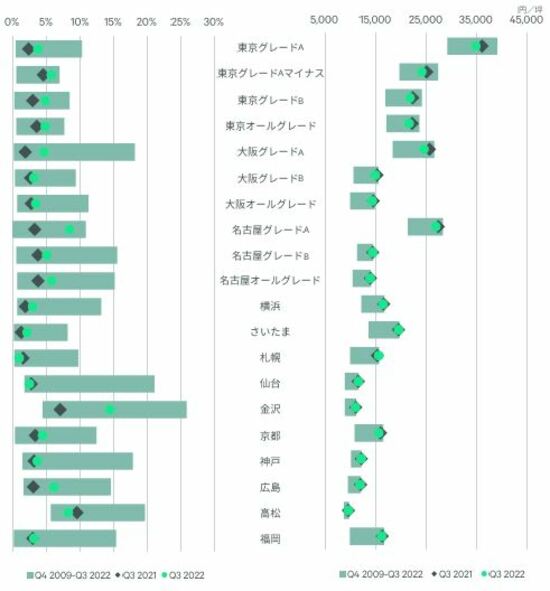

名古屋:高額帯のビルを中心に賃料調整が進む

今期(Q3)のオールグレード空室率は、対前期比+0.4ポイントの5.8%。オフィスの集約や減床が空室率上昇の主因。中小型で、賃料が市場全体の平均並みである1万円台半ばのビルについては、引き続き需要は堅調。そのため、グレードBでは、立地改善やグレードアップ、建て替えを理由とする移転で空室が消化された。

一方、グレードAの引き合いは鈍い状況が続いている。グレードAはグレードBよりも総じて賃料水準が高い。また、グレードAは集約移転などでやや広い面積で検討されるケースもあるが、現状のニーズに対し募集区画が広すぎるケースが多い。さらに、コロナ禍以前に比べ、オフィススペースの拡張を見越し、広めに借りる動きが減ったということもある。このため、グレードAでも賃料を引き下げ、小割対応が可能なビルでは空室消化が進んでいる。グレードA賃料は対前期比-0.9%の26,800円/坪となった。

グレードを問わず、空室を抱える高額帯のビルを中心に募集賃料を引き下げる動きが散見された。2023年は過去の年間平均を5割上回る約2万坪の供給が予定されている。空室率は上昇基調が続くとみられるため、テナント確保のための賃料調整は今後も続くだろう。グレードAの賃料は向こう1年間で-4.3%を予想する。

地方都市

■環境改善や拡張の意欲は強いものの、ビルの選定条件は厳しい

今期(Q3)、オールグレード空室率は10都市中、5都市で対前期比上昇、4都市で低下、1都市で横ばいとなった。空室率が上昇した都市では、いずれも新規供給があったことが上昇の主因。

金沢と広島ではマーケット規模のそれぞれ10%と4%に相当する大型ビルが空室を抱えて竣工したため、空室率の上昇幅が他の都市に比べて大きくなった。全国的に立地、ビルグレードの改善や、拡張に対する意欲は強い。

その一方で、コロナ禍前と比べてテナントのビルの選定条件は厳しくなっている。空室が増えてきたことでテナントの選択肢が広がっているほか、原材料価格の高騰などを背景に、コスト意識の高い企業が増えているためだ。そのため、マーケット水準を大きく上回る募集賃料が設定されたビルでは、検討できるテナントが少なく、空室消化に時間がかかっている。

これに対し、横浜では、大型でグレードの高いビルが賃料をやや引き下げたことによって大きく空室を消化し、全体の空室率を押し下げた。福岡では、今期竣工したビルの募集賃料が、グレードや立地に照らして割安感があったため、高稼働で竣工した。テナントは、ビルのグレードと賃料とのバランスを従前以上に重視するようになっている。

■割高感のあるビルを中心に賃料は下落

今期(Q3)のオールグレード賃料は、10都市中6都市で対前期比下落、3都市で上昇、1都市で横ばいとなった。企業のコスト意識の高まりやビルの選定条件が厳しくなっているため、トップレントのビルや、相場に比べて割高感のあるビルで賃料の下落が散見された。

一方、札幌の賃料は4期連続で上昇した。新規供給により今期の空室率は上昇したとは言え1.0%で、需給は逼迫している。再開発に伴う立退き移転やコールセンターの新規開設などの需要が引き続き強いことが背景。

そのほかの図表

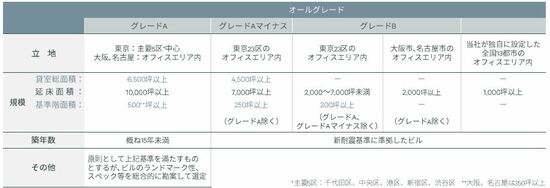

**大阪、名古屋は350坪以上

調査の概要

調査対象

当社が独自に設定した全国13都市のオフィスエリア内にある原則として延床面積1,000坪以上、かつ新耐震基準に準拠した賃貸オフィスビル

調査時点

四半期:(1)3月末(2)6月末(3)9月末(4)12月末時点集計

空室率

空室は集計時点で即入居可能であるものを対象

想定成約賃料

対象ビルのサンプル調査に基づく想定成約賃料(共益費を含む、フリーレント等のインセンティブは考慮しない)

新規供給面積

各期間内に竣工したビルの賃貸面積

新規需要面積

各期の稼働床面積(テナント使用面積)の前期差

グレードA対象ビル

東京:95棟 大阪:29棟 名古屋:11棟(2022年9月末時点)

岩間 有史

シービーアールイー株式会社(CBRE)

ディレクター オフィスチームリーダー

五十嵐 芳生

シービーアールイー株式会社(CBRE)

ディレクター オフィスチームリーダー

金子 小百合

シービーアールイー株式会社(CBRE)

アナリスト オフィスチーム