「10月18日~24日のFX投資戦略」のポイント

〈ポイント〉

・米インフレ是正が鈍いなかで、インフレ対策に伴う「米金利上昇=米ドル高」にはなお終わりが見えない。

・一方5年MAかい離率などで見ると、循環的な米ドル高の動きは、すでにいつ終わってもおかしくない段階を迎えているものの、そのなかで米ドル高・円安トレンドの「延長戦」が続いているというのが現在の状況か。

・今週の米ドル/円の予想レンジは145.5~150.5円を想定。

「32年ぶり」の米ドル高・円安

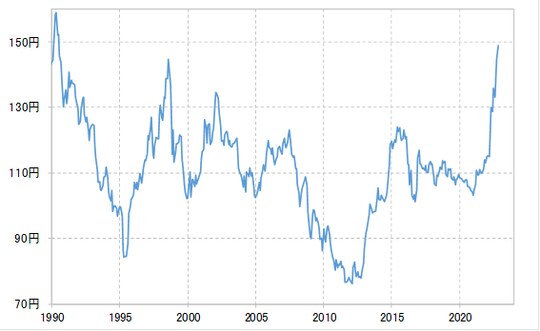

先週の米ドル/円は148円台後半まで米ドル続伸となりました。これにより、1998年の米ドル高値、147.6円を更新、1990年以来32年ぶりの米ドル高・円安となりました(図表1参照)。

このように米ドル高・円安が一段と広がったのは、米インフレ懸念から、FRB(米連邦準備制度理事会)は一段と利上げ見通しの上方修正を余儀なくされるとの見方が強まったことが大きかったでしょう。

先週は9月のPPI(生産者物価指数)、CPI(消費者物価指数)など注目のインフレ指標の発表が相次ぎましたが、いずれも前年比上昇率が事前予想を上回り、インフレ是正の進捗の鈍さを示す結果となりました。

こういったことから、政策金利であるFFレートの上限は、現行の3.25%から、次回11月FOMC(米連邦公開市場委員会)で0.75~1%引き上げられ、さらに12月FOMCでも0.75%引き上げられるといった見方が強まりました。

以上からすると、FFレートの最終到達水準、「ターミナル・レート」は、4.75~5%との見通しになります。このようななかで、FFレートを参考に動く米2年債利回りは4.5%程度へ一段の上昇となりました(図表2参照)。

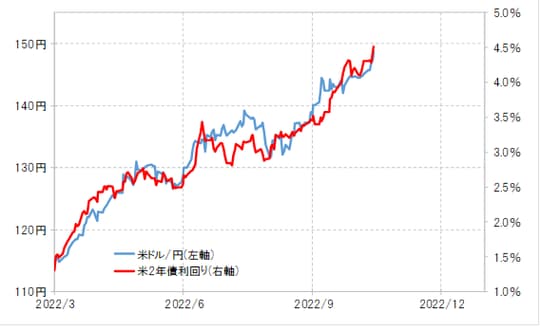

そんな米2年債利回りと米ドル/円は、高い相関関係が続いてきました(図表3参照)。

これまでの関係からすると、米2年債利回りが4.5%程度まで上昇したことにより、米ドル/円は150円程度まで一段と上昇する可能性が出てきたわけです。

さらに、FFレートが5%に向かい一段と引き上げられるとの見通しが続くようなら、米ドル/円は150円を大きく超える可能性もあるでしょう。