-----------------------------------

【目次】

1.「不況抵抗力」と「インフレ耐性」で堅調さ際立つ食糧関連株

2.食糧関連株の中でも株価パフォーマンスには大きな格差

3.勝ち組食糧関連企業にみる「3つの特徴」

-----------------------------------

9月に発表された米国の消費者物価指数が市場参加者の想定を超える上昇となったことをきっかけに、「高インフレ」、「利上げ長期化」、「景気減速」という3つの懸念が世界の金融市場を揺さぶっています。まさに「三重苦」ともいうべき状況ですが、そうした市場環境にあって「不況抵抗力」や「インフレ耐性」の高さから、食糧関連株への関心が高まっています。

1.「不況抵抗力」と「インフレ耐性」で堅調さ際立つ食糧関連株

■30年ぶりとも言われる高水準のインフレと、タカ派姿勢を鮮明にした米連邦準備制度理事会(FRB)による金融引き締めを受けた景気減速懸念から、世界の金融市場は不安定な動きを続けています。企業側にとってはその地力が試されるまさに正念場といえそうですが、その「不況抵抗力」や「インフレ耐性」から、食糧関連株の堅調な推移が続いています。

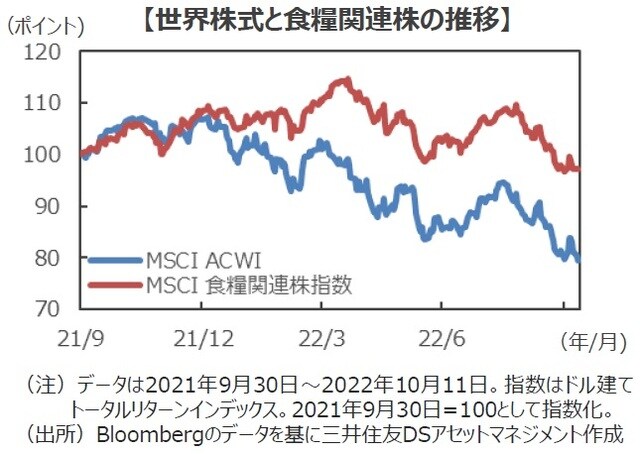

■世界の株式市場の動きを示すMSCIオール・カントリー・ワールド・インデックス(MSCI ACWI)は、昨年の9月末以降の1年余りの間に▲20.4%下落しています。一方で、同期間の食糧関連株の代表的な指標であるMSCI ACWI・アグリカルチャー&フードチェーン・インデックス(MSCI食糧関連株指数)は▲2.7%の小幅下落に留まっています(騰落率はいずれも10月11日現在)。

■生活必需品の代表格ともいうべき食糧(食料)品は、耐久消費財や外食、レジャーといった選択的な支出にくらべて価格転嫁が容易なため、インフレ期における食糧関連株の相対パフォーマンスは極めて良好に推移する傾向にあります。1999年12月末からの約23年間のデータをふりかえると、G7主要7ヵ国の平均インフレ率が年率2%未満となった期間(170ヵ月)の株価騰落率を見ると、MSCI ACWIの年率リターンは平均で12.0%に達し、食糧関連株の9.8%を上回っています。一方、インフレ率の平均が2%以上となった期間(104ヵ月)では、食糧関連株の平均リターンは9.0%と低インフレ期と大差がないのに比べ、MSCI ACWIのリターンは1.2%まで大きく低下し、食糧関連株の堅調さが際立つ結果となっています。

■更に、世界株式と食糧関連株の株価リターンのリスク水準(標準偏差)を見ると、食糧関連株のリターンのばらつきはMSCI ACWIを一貫して下回っていることが確認できます。このため、インフレ期における食糧関連株は、世界株式との比較で「ローリスク・ハイリターン」の様相を呈しており、その魅力度で圧倒していると言ってよさそうです。

2.食糧関連株の中でも株価パフォーマンスには大きな格差

■昨今のようにスタグフレーション懸念がくすぶる投資環境で、その投資魅力度が高まる食糧関連株ですが、厳しい外部環境とまったく無縁という訳にはいきません。例えば、原材料価格や輸送費、人件費などの高騰を、販売価格に転嫁できずに苦しんでいる関連企業も少なくありません。また、生活必需品であっても消費者の節約志向の高まりと無縁ではないため、コスト競争力で見劣りする企業は他業種と同様に、環境悪化の荒波から逃れることは難しそうです。

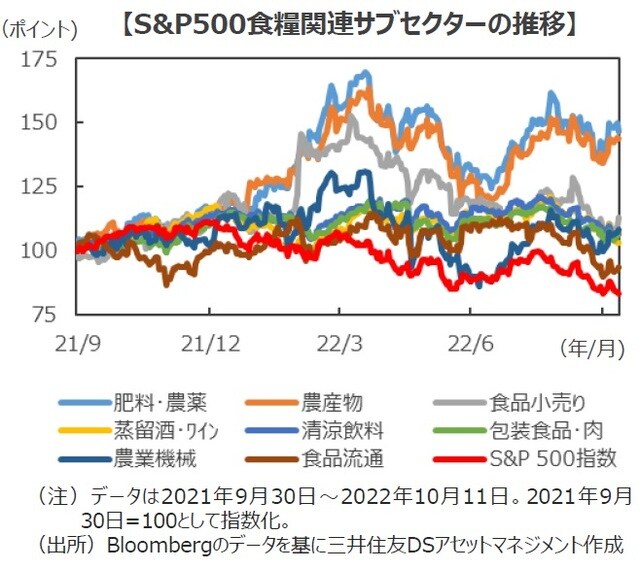

■こうした観点から米国の食糧関連株の動向について、更に細分化された業種分類でみると、株価の騰落率に少なからず「ばらつき」が生じていることが確認できます。

■例えば、穀物価格など一次産品の価格高騰の恩恵を受けるS&P500農産物指数は、昨年の9月末以降の1年余りの間に43.8%上昇しています。一方、仕入れ価格の上昇と消費者の節約志向の板挟みが懸念されるS&P500食品流通指数は▲6.4%の下落となっています(データは10月11日現在)。

■このように、同じ食糧関連のサプライチェーンに属する業種・企業の中でも、「不況抵抗力」や「インフレ耐性」の強弱により業績動向は千差万別となっており、日々市場で厳しい選別の目にさらされています。

3.勝ち組食糧関連企業にみる「3つの特徴」

■厳しさを増す事業環境にあって堅調な業績を維持し、さらにこうした外部環境をチャンスに変えて市場シェアを高めていく企業には、どのような特徴があるのでしょうか。こうした食糧関連の「勝ち組企業」を見ていくと、3つの共通点を確認することができます。それは、①高い市場シェアやサプライチェーンの急所を押えることで「価格支配力」を有していること、②唯一無二の「ブランド力」で価格競争を回避していること、そして、③節約志向の顧客をひきつける圧倒的な「コスト競争力」を有していること、こうした3つの特徴をあげることができそうです。

<「価格支配力」で世界を席巻する肥料メーカー>

■現在、世界の人口は約80億人に達していますが、2058年には100億人を突破するとされています(2022年の国際連合による人口推計)。このため、食糧問題の深刻化から農作物の増産に欠かせない、肥料の需要が高まりを見せています。中でも、収穫量の増大に欠かせない肥料の三大成分である、カリウム、リン酸、窒素の重要性が、広く指摘されています。

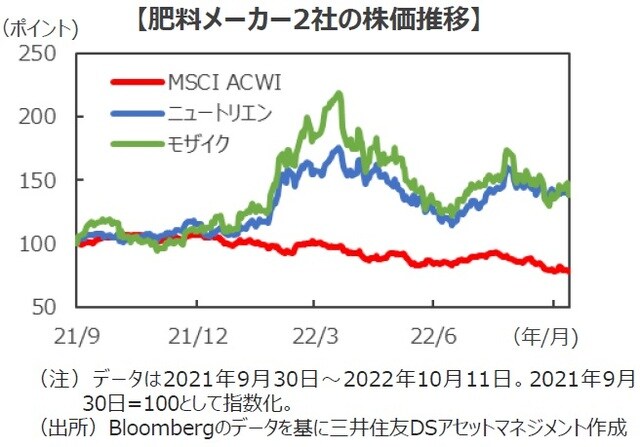

■追い風が吹く肥料業界の代表的な企業が、米国のモザイク社です。モザイクは世界最大規模の穀物メジャーであるカーギル社の肥料部門と、肥料メーカーIGMグローバル社の経営統合により2004年に誕生した世界最大規模の肥料メーカーです。化学肥料の主原料であるカリウムやリンは、埋蔵量が限られる希少鉱物資源として知られますが、モザイクは米国、カナダ、ブラジルなどに自社のリン鉱山やカリウム鉱山を所有しています。そして、需要地に巨大な肥料工場を建設し、自社で倉庫、港湾ターミナル、パッケージ工場などの流通設備も整備し、自社ブランドの肥料をユーザーに直販しています。

■また、カナダのニュートリエン社も、肥料の需要増が業績の追い風となる主要な肥料メーカーの1社です。ニュートリエンは肥料の三大成分であるカリウム、リン酸、窒素を全て自社生産する肥料メーカーですが、同社がカナダのサスカチュワン州に所有するカリウム鉱山は、世界最大規模の埋蔵量と掘削効率を誇っています。このためニュートリエンは、カリウムの調達コストでは他社の追随を許さない存在として知られています。

■モザイクやニュートリエンに共通するのは、希少鉱物を含む主原料の川上を押さえ、大規模な化学プラントを最適地に世界展開し、さらに自前の販売ネットワークを構築することで肥料のサプライチェーンの中で圧倒的な「価格支配力」を有している点にあります。このため、肥料の需要増の恩恵を受けるだけでなく、原材料価格の高騰までも強い追い風になっているといってよさそうです。

<「ブランド力」で価格競争を回避する食品メーカー>

■先進国や、中間層の厚みが増しつつある一部の新興国では、食事は単なるカロリー摂取の手段を超えて、日常の楽しみの一つとなっています。このため「おいしさ」「楽しさ」「信頼・安心」といったイメージに直結する食品の「ブランド力」は、企業にとって重要な資産となっています。また、食品のブランド力を築き上げるには、長い期間と並大抵でない企業努力が必要とされています。このため、魅力的な食品ブランドは、たびたびM&Aのターゲットとなってきました。たとえばビール業界では、大手企業が競って世界各地のローカルブランドの買収を繰り返し、細分化された各国のビール市場に進出することで、業界の合従連衡が進んできました。

■「ブランド力」を有する食品メーカーは、価格が重視されるプライベートブランド品などに比べて高い値付けが可能なだけでなく、自社ブランドのファン層に向けて安定的な販売も期待できることから、「インフレ耐性」や「不況抵抗力」を有するとされています。

■こうした「ブランド力」を有する食品メーカーの代表格が、スイスのネスレ社です。ネスレは膨大なブランドを所有する世界最大の食品・飲料メーカーです。コーヒーの「ネスカフェ」、チョコレートの「キットカット」、ペットフードの「ピュリナ」「モンプチ」、ミネラルウォーターの「ペリエ」、調味料の「マギー」、アイスクリームの「ドレイヤーズ」「ハーゲンダッツ」、パスタの「ブイトーニ」など、わたしたちにとっても馴染みのあるブランド食品・飲料を世界中で販売しています。

■ネスレの特徴は、M&Aを活用した積極的な「ブランド」の獲得にあります。同社の代表的な商品の「キットカット」や「ペリエ」なども、もとは他社から買収したものです。また、アイスクリーム事業でも積極的なM&Aを繰り返すことで、ネスレは世界最大のアイスクリームメーカーへと成長しています。また、毛色の変わった所では、2017年に米高級コーヒーのブルーボトル・コーヒーを買収しています。

■ネスレに次ぐ世界第2位の食品・飲料メーカーが、米国のペプシコ社です。主なブランドとしては飲料の「ペプシコーラ」、「ゲータレード」、「セブンアップ」、「マウンテンデュー」、食品ではポテトチップスの「レイズ」、スナック菓子の「ドリトス」、「チートス」などがあります。ペプシコは現在年商10億ドルを超えるメガブランドを23有し、世界の200以上の国々で販売しています。

■飲料のイメージが強いペプシコですが、売上の半分強はポテトチップスなどのスナック菓子が占めています。これまでペプシコはお菓子のフリトレー社や「ゲータレード」の発売元であるクエーカーオーツ社などの買収を通じ、ブランドポートフォリオを充実させてきました。その一方で、飲料・食品ほどの高収益が見込みづらいレストラン事業(ケンタッキー・フライド・チキン、タコベル、ピザハットなど)を大胆に切り離すなど、「ブランド力」のある飲料・食品事業に経営資源を集中してきました。

■ネスレやペプシコに共通するのは、競争力の高い「ブランド」を積極的に買収して自社に取り込むとともに、バランスの取れた商品ポートフォリオを構築することで、価格競争を回避しつつ、季節や天候、好不況などに左右されにくい、安定的な収益構造を構築している点にあるといえそうです。

<「コスト競争力」で競合を圧倒する不況期の勝ち組小売り>

■不況期には、消費者は生活防衛のため価格指向を強めるのが一般的です。そして、食品をはじめとする生活必需品であっても、価格競争力がない小売店は顧客から敬遠されることは想像に難くありません。このため、圧倒的な「コスト競争力」を有する小売店は、不況の逆風をむしろ追い風に変え、顧客の支持をテコにシェアを拡大することができます。

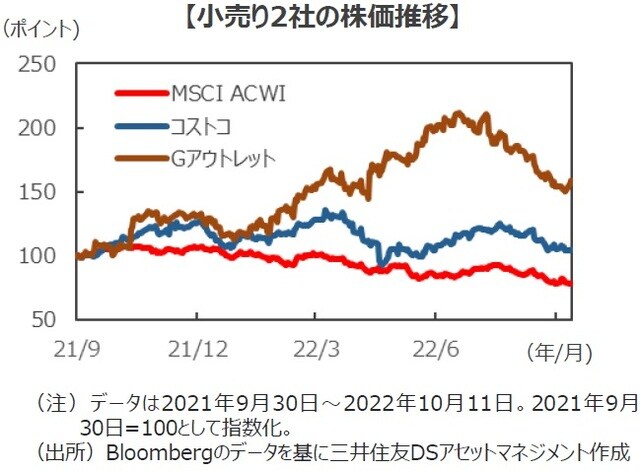

■こうした「コスト競争力」を有する食品小売りの代表格が、米国のコストコ社です。コストコは仕入れた商品を陳列棚に移し替えることはせず、輸送用のパレットに乗せたまま大型の倉庫のような店舗に並べて販売することで、販売管理に関わるコストを徹底的に削減しています。また、品ぞろえを犠牲にしても売れ筋を絞り込み直接メーカーから大量に仕入れることで、破格の仕入れ値を実現しています。更に、原価率を9割前後まで引き上げることで、圧倒的な「コスト競争力」を有しています。

■こうした「原価スレスレ」の販売が可能なのは、コストコのビジネスモデルに秘密があります。コストコの利益は、商品販売ではなく会員が支払う年会費(通常の会員ステイタスであるゴールドスターが年会費60ドル、購入額あたり2%のポイントバックがあるエグゼクティブメンバーで同120ドル)が大きな部分を占めています。このため、商品の売り値と仕入れ値の差額を収益源としている一般的な小売業では、「コスト競争力」で太刀打ちすることはほぼ不可能と言ってよさそうです。

■「コスト競争力」を有する食品小売りの変わり種として注目されているのが、米国のグローサリーアウトレット・ホールディングス社(Gアウトレット)です。Gアウトレットはカリフォルニア州を中心に425店舗を展開し、サプライヤーが抱える生鮮食品、乳製品、加工食品、日用品などの過剰在庫を、一般の小売価格の4~7割引きで販売する「訳あり品の激安スーパー」です。

■Gアウトレットはナショナルブランドを中心に、過剰在庫、賞味期限切れ間近の食品、パッケージ変更後の旧パッケージ品などを全米のサプライヤーから直接大量に仕入れることで、「激安」を実現しています。こうしたビジネスモデルが可能となった背景には、創業以来70年かけて構築してきた、1,500社を超えるサプライヤーとの直接取引のネットワークがあります。全米のサプライヤーにとっての「駆け込み寺」として、訳あり品を日々大量に引き受け、すばやく売りさばくことで、これまでビジネスを拡大させてきました。そして、成長により強まったバイイングパワーを背景に更に仕入れ先を増やすことで、他の追随を許さないビジネスモデルを構築しています。

■コストコやGアウトレットに共通するのは、そのスケールメリットもさることながら、ビジネスモデルのユニークさに起因する、圧倒的な「コスト競争力」にあるとすることができそうです。こうした「コスト競争力」は、消費者の節約志向が強まる不況期にこそ輝きが増すといえそうです。

まとめ

食糧関連株は一般に「不況抵抗力」と「インフレ耐性」があるため、スタグフレーション懸念がくすぶる昨今のような環境下では、堅調な推移が期待できそうです。このため、関連業種にまとめて投資する上場投資信託(ETF)やインデックス投信への投資は一定の成果を期待できそうです。

とはいえ、サプライチェーンの中における地位、競争優位の有無、ビジネスモデルのユニークさなどを背景に、業績や株価には大きな格差が生じる可能性があるため、投資にあたっては銘柄を厳選する必要がありそうです。

なかでも、「価格支配力」「ブランド力」「コスト競争力」を備えた食糧関連株は、厳しい環境にあっても業績や株価の面で更なる好調が期待できそうです。

※個別商品に言及していますが、当該商品を推奨するものではありません。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『三重苦の相場環境が追い風、堅調続く食糧関連株…勝ち組企業にみる「3つの特徴」【専門家が分析】』を参照)。

三井住友DSアセットマネジメント株式会社