本記事のポイント

・過剰な労働力に対して記録的な賃金上昇は企業業績にはマイナス

・雇用調整による景気低迷も必要不可欠なプロセス

過剰労働力を調整すべき「超・売り手市場」

米国株が大幅に反発した。背景は報道されているとおりだろう。ひとつはオーストラリア準備銀行の利上げ幅が0.25%となったこと。前回までの4会合は0.5%の利上げで、今回も同様との市場予想に反して、利上げ幅が縮小された。これに欧米も追随するとの見方が台頭した。それを後押しするように経済指標の鈍化も目立ってきた。それが2つ目の理由だ。

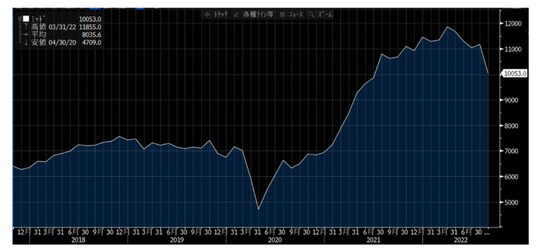

8月の雇用動態調査(JOLTS)によると非農業部門の求人件数は1005万3000件。6万9000件下方修正された前月から111万7000件減り、新型コロナウイルスの感染が広がった2020年4月以来の大きさとなった。

こうなると、しかし、景気悪化のほうが株式市場の重荷になるのでは? という懸念もまた台頭する。いわゆるオーバーキルの懸念だ。ただ、そこまでには至らないだろう。構造要因もあって米国の労働市場は底堅さを保つだろう。

というか、いまは労働市場に歪みが出ているので、それを金融引き締めによって景気の強さを抑制し過剰労働力を調整したほうがよい面もある。コロナによる供給制約で人手不足という業態も確かにあるだろう。インフレ改善のために労働参加率の上昇を歓迎する向きも理解できる。

雇用者数自体はコロナ前の最高水準を回復、失業率は50年ぶりの低水準にあり、求人倍率は歴史的な高水準で、賃金上昇率も高い。つまり労働者からみれば超・売り手市場だということだ。だから、こういうとSoundsstrange,おかしく聞こえるかもしれないが、労働力は過剰である。生産性の観点からすれば、人間が多すぎる、ということだ。

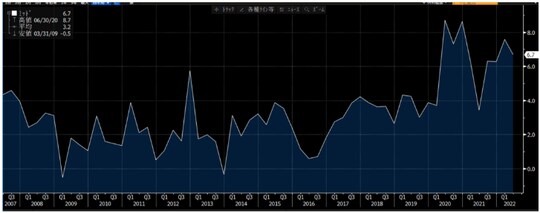

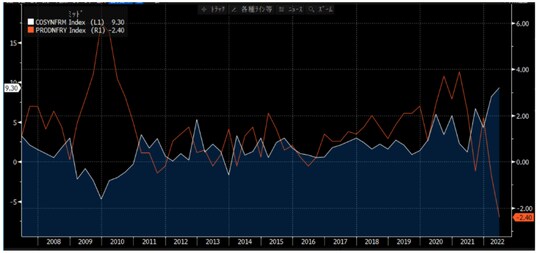

前々回も掲示したが米国S&P500のEPSは伸び悩んでいる。

一方で賃金上昇は記録的な高さだ。これでは益々企業業績は苦しくなる。

ユニット・レーバー・コストも大きく跳ね上がり、反対に労働生産性は大幅に落ち込んでいる。