初年度に投資額の7〜8割を損金として計上可能

前回の続きです。

【オペレーティングリース】

生命保険と並んで代表的な節税商品に、匿名組合を利用したオペレーティングリースがあります。以前はレバレッジドリースといわれて、掛けた金額以上の償却が取れたのですが、現在は税制改正により掛けた金額までの償却金額となりました。それが名称変更の理由です。

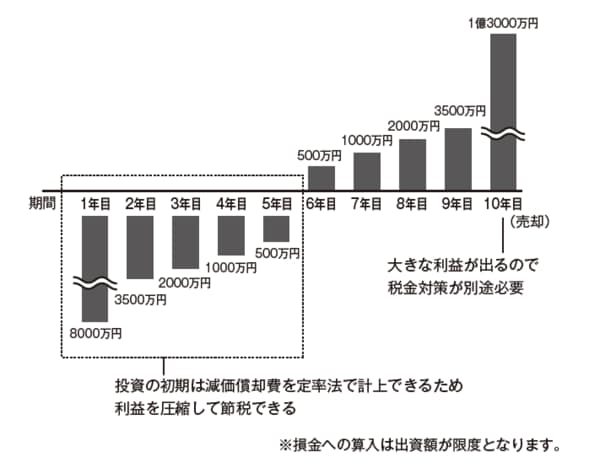

こちらは、一般的には3000万円程度から投資できる商品です。減価償却を利用した節税の仕組みは、収益物件と同様と考えてください。航空機などを共同で購入し、購入金額を減価償却費として経費化することで節税(税の先送り)をします。

メリットは、一度で大きな金額を節税できることです。一般的には初年度に投資額の7〜8割が損金として計上できます。

現金化の面で大きな制約が・・・

デメリットは、生命保険と同じように原則は借り入れができないこと、益出しのタイミングをコントロールできないことが挙げられます。オペレーティングリースの場合、投資の期間が商品ごとにあらかじめ決定されていますので、好きなときに現金化することができません。

つまり資金が一定期間、固定化されてしまうわけですが、経営環境の変化によって、いつ現金が必要になるかわからないオーナー社長にとっては、決して小さくないデメリットではないでしょうか。益出しのタイミングは通常10年ほど先です。比較的長い期間キャッシュが寝てしまい、益出しのタイミングで大きな利益が出るため、その後の調整が難しくなるのです。

その他、為替変動リスク、リース物件の全損リスクなどもあります。また生命保険と同様、損益通算できるのは原則として法人の場合のみです。

【図表】オペレーティングリースのイメージ