イザというときは大きな保障を受けられる生命保険

【生命保険、オペレーティングリースとの比較】

本連載の前回までは、フローの節税ツールとしての収益物件の活用法を説明してきました。ここでは、一般的な節税ツールである生命保険とオペレーティングリースとの比較を見ていきたいと思います。

まず、結論からいえば、どちらが良い悪いということではありません。それぞれに長所・短所があり、目的に応じて使い分ける、もしくは併用することでオーナー社長の資産をより効率よく守ることができるということです。

【生命保険】

まず、生命保険ですが、こちらは言わずと知れた節税商品の王道です。特に節税効果の高い逓増定期保険は人気です。生命保険に関しては、節税という目的はもちろんですが、保険という名のとおり、イザというときの保障の役割があります。掛け金以上に、イザというとき(お亡くなりになったとき)には保障を受けられます。これが収益物件やオペレーティングリースと比較したときのメリットです。

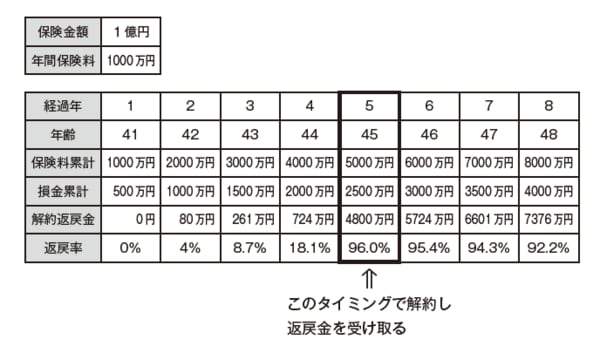

ただし、収益物件も団体信用生命保険を掛けることで、死亡保障の代わりにすることは可能です。また、節税という点でいえば、収益物件と違って借り入れができないということが生命保険のデメリットになります。図表の表のように1000万円の保険料を支払う場合は1000万円キャッシュアウトし、かつ経費(損金)化できるのは半分の500万円のみです。

【図表】逓増定期保険のイメージ

利益の出るタイミングを社長はコントロールできない

また、益出しの時期を操作できないというのも、収益物件と比較した場合のデメリットです。一般的には返戻率の高いタイミング(図では5年目)で解約返戻金を受け取ることになりますが、返戻率が高くなるタイミングは、あらかじめ商品設計に組み込まれています。

そのため、オーナー社長の都合ではなく商品設計上のタイミングで解約時に利益が出るので、本業の赤字と相殺するといったコントロールが難しく、その際の税金対策を考えなければいけなくなります。退職金の支払いにぶつけたりすることもありますが、収益物件に比べると自由度は劣ります。

つまり、収益物件のように本業が赤字の年なら売却して利益を相殺する、黒字の年なら減価償却で利益を先送りする、といった融通が利かないということです。なお、生命保険は法人での損益通算は可能ですが、個人所得との損益通算はできません。