相続税は相続財産の種類に関わらず課される税金

被相続人の相続財産が一定以上ある場合には被相続人が亡くなった日の翌日から10ヵ月以内に、相続税の申告・納税が必要です。 相続税は被相続人の財産に対して課され、相続人は取得した相続財産の割合に応じて相続税を納めることになります。

相続税の負担を減らすには各相続人に対して金銭財産を分ける

相続税は、相続財産の種類に関わらず課税されますので、取得した財産が不動産のみの場合、相続人自身の預金を使って納税しなければなりません。したがって不動産を中心に相続する場合でも、相続税を払える程度の金銭を相続人全員に分配すると、相続税の負担を軽減できます。

特例制度を適用した場合には納税割合が変わる

金銭以外の相続財産については、相続税評価額を計算し、算出しなければなりません。土地の相続税評価額は、国税庁ホームページに掲載されている路線価図を用いて計算しますが、小規模宅地等の特例を適用することで、最大80%相続税評価額を減額できます。

相続人が支払う相続税は、小規模宅地等の特例を適用後の金額で計算するため、特例適用した土地を取得した相続人が支払う相続税は、大幅に減少します。

ただし小規模宅地等の特例は適用要件や限度面積があり、すべての土地に対して適用することはできません。そのため小規模宅地等の特例を適用できる土地が複数ある場合には、どの土地に特例を適用するか相続人間で話し合い決定する必要があります。

どの土地に小規模宅地等の特例を適用すると最大限の節税になるのか、小規模宅地等の特例の適用をしない相続人は代わりに現預金を多めに相続する、など相続人間で共有しておくと円満な相続を実現しやすくなるでしょう。

相続財産の金額から支払う相続税を事前にシミュレーションする

相続税は相続開始時点の財産に対して課税される税金です。そのため相続が発生しないと正確な相続税額は算出できませんが、被相続人の生前でも概算の相続税額であれば算出は可能なため、必要となる納税資金はある程度事前に準備することが可能です。

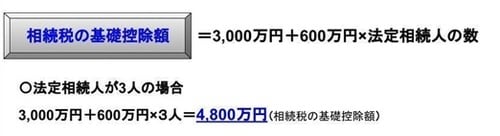

しかし、相続税は、被相続人が亡くなった時点の法律に基づき計算するため、特例制度の要件や基礎控除額が変動する可能性もあります。 そのため生前に行う相続税のシミュレーションは概算に留め、実際に相続が発生した際に、税理士など専門家に相談するとよいでしょう。