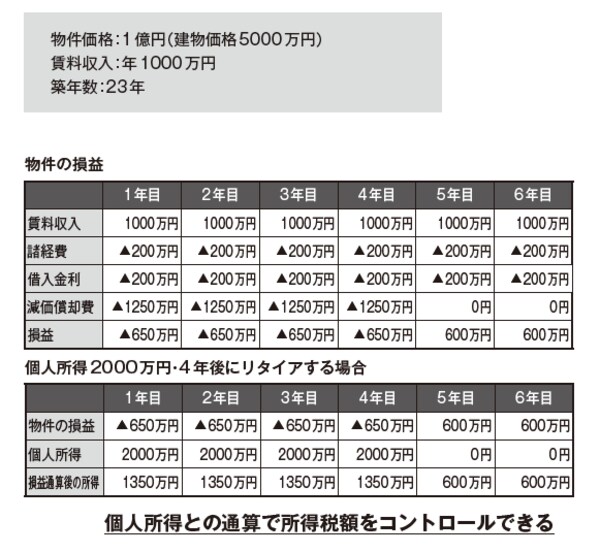

個人所得との損益通算によって節税が図れる

収益物件の活用で節税効果が得られるのは、その活用によって生まれた利益および損失を他の所得と通算できるからです。しかも、法人だけでなく個人所得とも通算できるという点が、他の金融商品などにはない収益物件の大きな利点です。

生命保険や、リース商品の一種であるオペレーティングリースは赤字を計上できますが、損益通算できるのは原則として法人で活用した場合のみです。

特に、購入後の数年間で多額の減価償却費を計上できる場合に、他の所得(具体的には役員報酬など)と損益通算することによって個人の所得税の大幅な節税が図れます。

人生設計に合わせて課税額のコントロールも可能

例えば、4年後にリタイアが決まっているものの、それまでは所得が高い方がいらっしゃいます。そのような方は当面の4年間に減価償却を大きく取れる木造の物件を取得し、赤字を計上して所得を圧縮します。

5年目以降は減価償却が取れなくなり、賃料収入に対して税金がかかってきますが、リタイアして本業の所得が減るため全体としての税率は下がります。

また、節税装置として使うだけなら、節税の効果がなくなった(減価償却を終えた)時点で売却してしまうという選択肢もあります。このように、収益物件は、個人で取得して活用することで個人の所得税さえもコントロールできる非常に有効なツールなのです。

【図表】個人所得との損益通算が可能