堅調さが目立つ日本株

<資本財・サービスが支え>

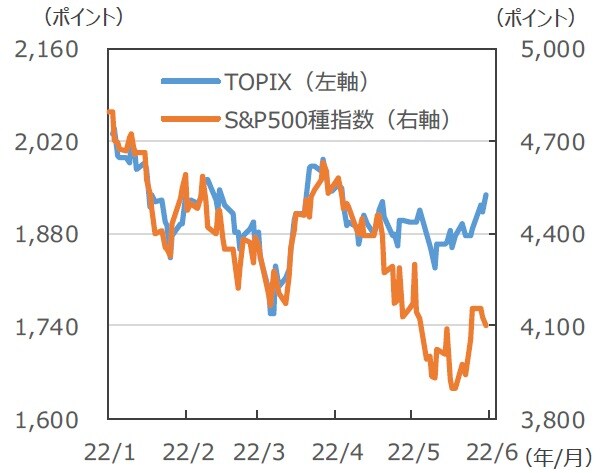

■2022年に入り3月末まで、日本株式市場は米国株式市場と連動して推移していました。しかし、4月以降も米国株式市場は大きく下落したにも拘わらず、日本株式市場の調整幅は限られ、相対的に日本株式市場の堅調さが際立っています。日本株式市場は、5月12日にTOPIXが1,829.18ポイント、日経平均株価が2万6,000円割れの2万5,748.72円とそれぞれ二番底を形成して以降、堅調な推移となっています。

(出所)FactSetのデータを基に三井住友DSアセットマネジメント作成

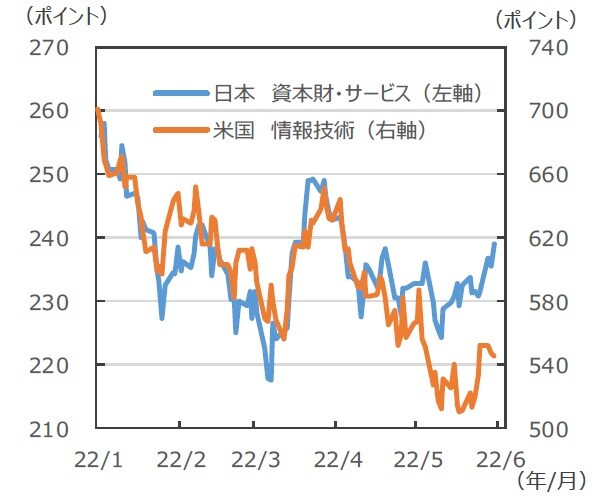

■日本株式市場が堅調に推移している背景をMSCIインデックスのセクター別株価の推移で確認しました。米国の主力セクターは情報技術でMSCI米国に占める時価総額ウエイトは28%です。同セクターは5月も株価が下落しました。一方、MSCI日本の主力セクターは電気機器や機械、卸売業が含まれる資本財・サービスで同22%です(5月31日現在)。日本の資本財・サービスは4月以降の下落幅は限られ、5月12日に二番底を形成してから堅調に推移しています。

(出所)FactSetのデータを基に三井住友DSアセットマネジメント作成

■次に、米国、日本の市場環境を整理してみましょう。4月以降、米国では市場の想定を上回る大幅な物価上昇を背景に、金融政策のタカ派化が急速に進みました。市場全体の利益成長は一定程度維持されているものの、長期金利が上昇したことでバリュエーションの修正が大きく進みました。グロース株は長期金利の上昇局面では総じて値が重くなりますが、その中心セクターが情報技術です。

■一方、日本株式市場は、日銀が緩和的な金融政策を維持するスタンスを変えていないこと、それに伴って円安が進展したことなどを手掛かりに、輸出関連株の見直しが進みました。輸出関連株が多いセクターが資本財・サービスです。また、新型コロナウイルスの新規感染者数が減少傾向にあることも広く好感されたと思われます。

魅力的なバリュエーション

<割安圏に入った予想PER>

■現在の日本株式市場の最大の特徴は、予想利益が堅調を維持しつつ、株価が大幅に調整したことで予想PERが大きく下方修正し、割安圏に入っていることです。予想PERの2010年以降の平均は14.1倍ですが、足元で12.5倍です。平均を1標準偏差下回る水準が12.3倍ですので、割安圏に入っていると考えられます。

(出所)FactSetのデータを基に三井住友DSアセットマネジメント作成

■先に見た資本財・サービス(MSCI日本)の予想PERは足元で11.1倍です。2010年以降の平均が13.6倍、平均を1標準偏差下回る水準が10.6倍です。主力セクターである資本財・サービスが割安圏に入っています。

■ちなみに、S&P500種指数の予想PERは17.4倍です。2010年以降の平均が16.0倍ですので、ようやく平均に近づいたレベルです。これは主力となる情報技術が成長性の高いグロース株であり、高バリュエーションであることも影響しています。情報技術(MSCI米国)の予想PERは足元で21.8倍、同平均は17.4倍です。

業績への期待が日本株の上昇余地を拡大

■米国はグロース度の高い情報技術が先導する高バリュエーション市場であり、日本は資本財・サービスが先導するバリュー度の高い市場と言えるかもしれません。日本市場は割安圏にあると言っても、今後、企業利益が成長しなければ、割安圏に放置されたままです。

■2022年度の企業業績は売上高が前年度比+7.2%、営業利益が同+7.9%、経常利益が同▲1.9%、当期利益が同▲4.0%と予想されています(QUICKコンセンサス、除く金融)。物価の上昇や外部環境の不透明感の強まりから先行きを慎重に予想する向きが多いようです。

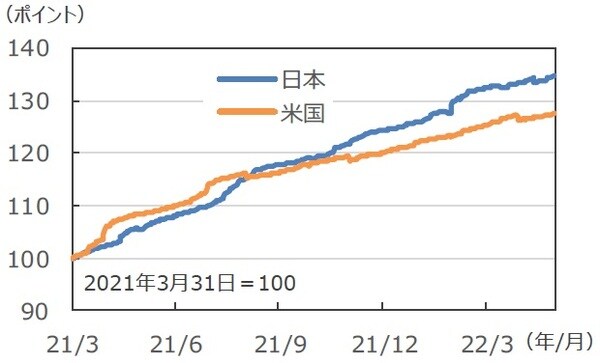

■ただ、日米の予想EPS(12ヵ月先)を見ると、足元でも日本への期待が強い状況です。また、6月1日に上海市のロックダウン(都市封鎖)が実質的に解除されるなど、日本の株式市場を取り巻く不透明感は徐々にですが払拭される方向にあるようです。22年度の業績見通しは発射台が低いだけに、今後は業績見通しの上振れが期待され、つれて日本株の上昇余地も拡大しやすいと考えられます。

(出所)FactSetのデータを基に三井住友DSアセットマネジメント作成

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『魅力的なバリュエーションとなった日本株式市場【専門家が解説】』を参照)。