金利差拡大とドル需要でヘッジコストが急上昇

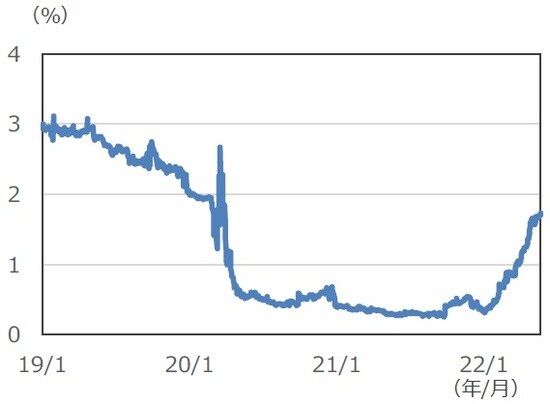

■外国資産への投資において、為替変動の影響を抑制する為替ヘッジコスト(米ドル)が今年に入り、急上昇しています。昨年末に0.33%だった米ドルのヘッジコスト(3ヵ月)は、足元で1.74%となり、一方向で拡大しています。

(出所)Bloombergのデータを基に三井住友DSアセットマネジメント作成

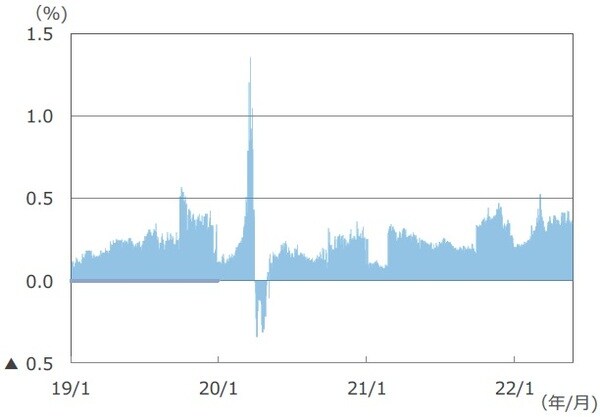

■為替ヘッジコストは、外貨の短期金利と円の短期金利の差がベースとなりますが、各通貨の需給などの状況により、外貨調達に対する上乗せ金利(ベーシススワップ)が発生するため、その合計となります。

(注2)2021年2月21日まではLIBORベース、以降はTONAベース。

(出所)Bloombergのデータを基に三井住友DSアセットマネジメント作成

■今回の米ドルのヘッジコスト急上昇の背景には、日米の金利差の拡大に加えて、世界の金融市場で米ドルの調達コストが上昇していることがあります。

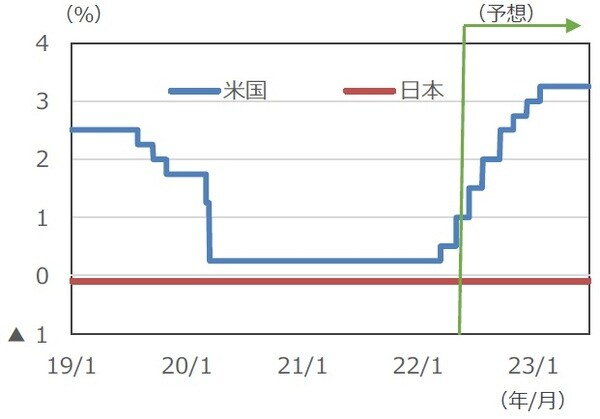

■今年に入り、インフレ圧力の高まりを受けて、米連邦準備制度理事会(FRB)が利上げを積極的に進める見方を示したことで、米金利が大きく上昇し、日米金利差が拡大したことに連動してヘッジコストが上昇しました。実際にFRBは3月、5月に利上げを行い、今後も利上げを継続する方針を示している一方、日銀は大規模な金融緩和政策を維持することを示していることから、米ドルのヘッジコストは一段と拡大することが予想されています。

■また、ロシアのウクライナ侵攻を契機に、世界的に米ドルを確保したいとの需要が増しました。金融市場ではドルの調達コストが上昇し、3月初旬にはベーシススワップは0.5%を超え、約2年ぶりの高水準をつけました。足元のベーシススワップは0.36%程度とその後も高止まりしています。

ヘッジコストはさらに上昇へ

■弊社は、FRBがインフレ抑制姿勢を強め、年内の米連邦公開市場委員会(FOMC)ごとに利上げを実施すると想定しています。6月、7月、9月に0.50%の利上げを実施し、11月、12月には0.25%の利上げを行うことで、来年にかけ3%をやや上回る水準まで政策金利を引き上げると見込んでいます。一方で、日銀は現状の政策金利(短期)を長期にわたり維持すると見込んでいます。

(出所)Bloombergのデータを基に三井住友DSアセットマネジメント作成

■このため米ドルのヘッジコストは日米の短期金利差の拡大に伴い、一段と上昇する見通しです。また、相対的な高金利、底堅い経済等によって米国資産の需要が増加するとみられることなどの要因でベーシススワップも高止まりするとみられます。

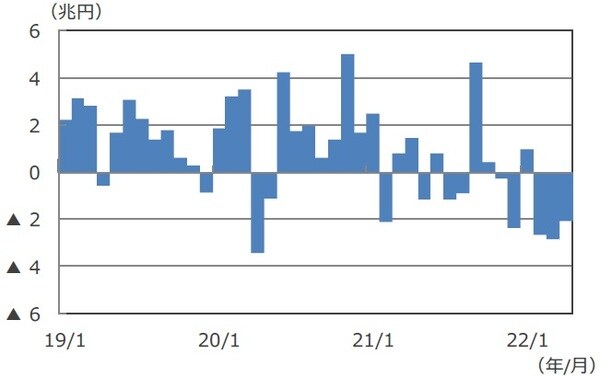

ヘッジコスト上昇で国内債への回帰も

■世界の中央銀行が金融引き締めに動くなか、国内投資家が外債の売却を進めていることが鮮明になっています。財務省の対外証券投資によると、国内投資家は2月から4月にかけて海外の国債など中長期債を3ヵ月連続で2兆円以上売り越しました。世界的な金利上昇で含み損を抱えた国内投資家が外債の損切り売りに動いたとみられます。

(出所)Bloombergのデータを基に三井住友DSアセットマネジメント作成

■この背景には、FRBの金融引き締め加速による金利先高観のほか、為替ヘッジコストが大幅に上昇し、為替ヘッジ付きの米国債などの投資妙味が低下していることがあると考えられます。各国の利上げで、ヘッジ付き外債の投資はオーストラリア、カナダ、英国などの外債で運用する場合も妙味が大きく薄れています。

■こうしたなか、生命保険などの国内投資家は外債から国内債へのシフトを計画しています。また、日米金利差拡大から円安傾向を想定し、為替ヘッジなしの投資を増やす動きもみられます。当面ヘッジ付き外債投資は停滞しそうです。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『為替ヘッジコストは大幅上昇…今後の展開は?【専門家が解説】』を参照)。