適用される減価要因以外にも評価を下げる方法はある

以前に詳しく紹介した通達の基本的な考え方を理解していると、今ある土地をどのように変更すれば評価が下がるのか、あるいは建物を建てるときもどのように建てれば評価が下がるのかわかってきます。

これまで話してきたのは、土地の形状や法的規制によって、適用される減価要因を見つけて評価額を正しく下げる方法でした。減価要因とは別に、評価区分を工夫することによって評価を下げることも可能です。

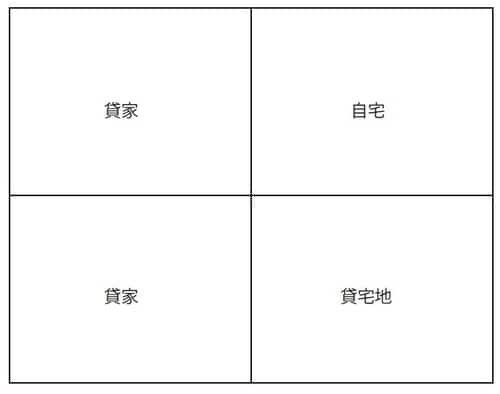

評価区分とは何か、これから詳しく説明していきましょう。図表のように、一つの土地ではあるけれども、複数の目的で複合利用しているケースがあります。この例では貸家が2軒と貸宅地、自宅があります。このような土地は、決められたルールにしたがって区分し、申告をしなければなりません。これも通達で決まっています。

このケースでは、自宅は自用地(自分で使用している土地)、貸宅地の部分は一つの土地として評価をして、貸家の部分は2軒に分けて貸家建付地とし、計四つに分けて評価をします。土地にかかる法的規制などは最初から決まっているので、変更しようがありません。

土地の評価に「筆」は関係がないと理解する

つまり、法的規制による減価要因は自分で作ることはできないのです。あるものをありのままに評価するしかありません。ところが、区分というのはルールさえ理解していれば、それに合わせるように現地の分け方を変えたり、自治体に提出する建築確認申請を変えることによって、変更することが可能です。

ちょっとした工夫で形状による減価要因を利用し、評価を下げることができる可能性があるのです。ここで誤解しがちなのは筆の問題です。土地は、1筆ごとに登記され、地番が付けられていますが、土地の評価と筆とは全く関係がありません。

筆は非常に複雑に入り組んでいることもありますし、実際に利用している状況と筆があっていないこともあります。図表のように複合的に利用している土地でも筆は分かれておらず、一つになっていることもあります。

筆のことを考えるとややこしくなってしまいますので、ここでは、土地の評価の単位と筆とは無関係であることだけ理解してください。

[図表] 一つの土地を複合利用しているケース