土地の評価を最も下げる「組み合わせ」とは!?

これから賃貸住宅などを建てる予定があれば、建て方を工夫することによって、評価額を下げることもできます。

例えば、490平方メートルの土地と550平方メートルの土地があって、それぞれの土地にそれぞれ4世帯分の賃貸住宅を建てる場合には、どのようにすると、土地の評価を最も下げることができるでしょうか。

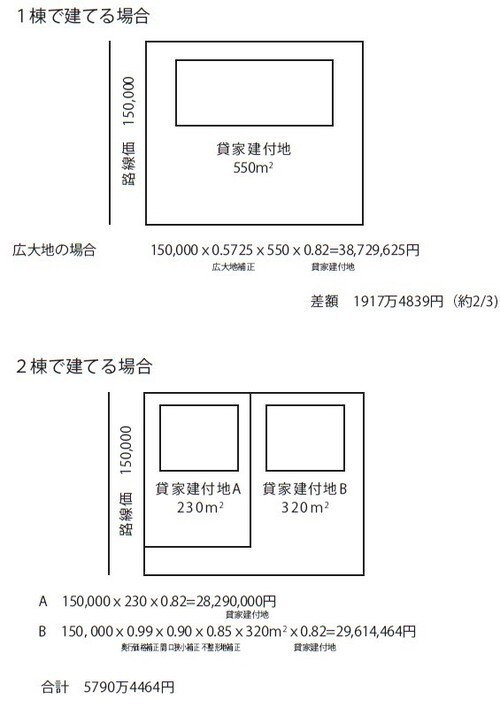

まず、490平方メートルの土地に1棟で4世帯分のアパートを建てる場合と、2世帯ずつ2棟のアパートを建てる場合で評価額を計算してみましょう。

4世帯分を1棟で建てる場合には、奥行価格補正と貸家建付地の評価減を適用すると、評価額は5900万円程度になります。次に2棟で建てる場合には、それぞれの土地を別に評価することになります。

この場合、道路に接している土地には減価要因はありません。しかし、道路から奥に入った土地のほうは不整形地補正と間口狭小補正が使えるので、一気に評価は下がります。結果、合計で5100万円ほどの評価になります。評価額に800万円ほどの差が出ます。

【図表1】490㎡の土地に4世帯分の賃貸住宅を建てる場合

「広大地の適用」で土地の評価は下がるが・・・

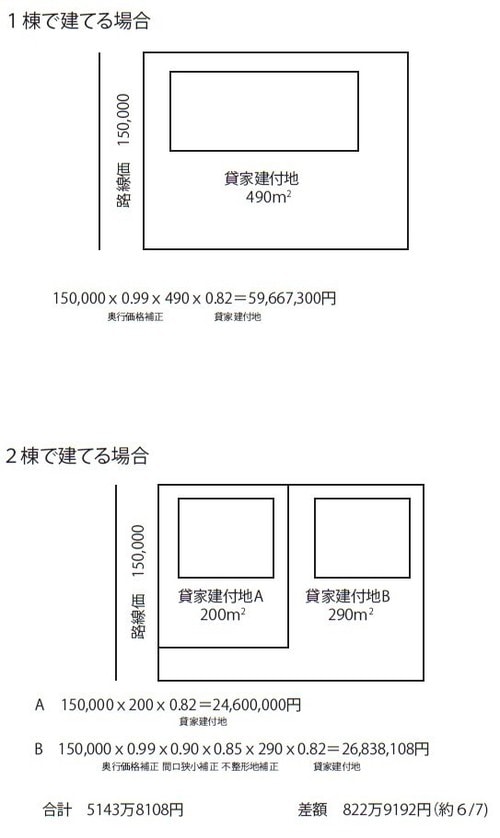

このように2棟建っているケースでは、土地の筆が一つの場合がよくありますが、それを見て一つの土地として申告してしまう税理士がいます。せっかく評価減が使えるのに、高い税金を支払っているケースがあるのです。では、土地が550平方メートルの場合はどうでしょうか。

このケースでは、広大地の評価が利用できる可能性があります。1棟で建てる場合には、広大地の適用を受けられれば評価額は3900万円ほどになりますが、2棟で建てる場合には5800万円ほどになってしまいます。1棟で建てるほうが評価を低くすることができるのです。

このように、広大地の評価がからむと、490平方メートルの土地より550平方メートルの土地の評価額が低くなるという矛盾が生じる場合があります。490平方メートルの土地でも宅地分譲の対象になることは十分あり、広大地評価の対象となりうるのですが、認められないことが多いです。

税務署の規定では都市計画法の適用になる500平方メートル以上の土地を対象とすることが原則となっているので、それを覆すのはなかなか難しいのです。400平方メートル以上で開発となるなど、市や区の条例で定められている場合には認めてもらえる可能性は高いですが、そうでないところは認めてもらえる可能性は低くなります。

ちなみに2棟で建てた場合も、ハウスメーカーなどで一括借上している場合には、通達どおりならば土地を一体として評価でき、その場合には広大地が使えると評価は下がりますが、最近の裁決で一括借上を否認したため、今後は難しくなるでしょう。

【図表2】550㎡の土地の評価額の違い