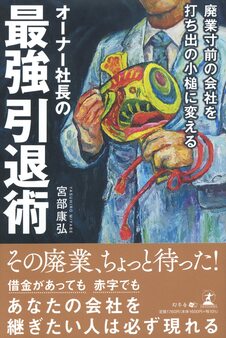

【関連記事】6割が黒字会社…日本で「廃業せざるを得ない会社」のリアル

オーナーにとっては「自分年金」になる

オーナーは「自分で自分の年金を生み出す仕組み」を作れます。私はこれを「自分年金」と呼んでいます。自分年金は頑張って会社を続けてきたオーナーだけに許された特権です。

●毎年の配当金が受け取れる

株はそのまま持ち続けることで配当を受け取ることができます。配当金額がいくらになるかは会社ごとに違いますが、目安として「配当性向」があります。配当性向(%)とは、税引後の利益に対して何%配当しているかを見るもので、「配当金支払総額÷当期純利益×100」で計算します。この値が20~30%くらいが一般的と言われています。

●少しずつ会社に買い取らせて現金化

少しずつ会社に買い取らせる方法もあります。毎年9株ずつ買い取ってもらえば11年に渡って900万円ずつ手元に入って来ます。これで引退後の資金が確保できます。自社株が手元にあるかぎり自分年金をもらい続けられる「打ち出の小槌」といえます。

ちなみに親族内承継でもこの手法を活用できます。後継者の子に議決権ありの1株だけを贈与して、残りの議決権なしの99株を現オーナーである親が持っておきます。そうしたうえで後継者に経営をさせてみるのです。

経営者としての子の成長に合わせて少しずつ株を贈与していくと、子に自覚と責任を促せます。後継者が頑張って経営を盛り立ててくれれば先代は配当がもらえますから、後継者のバックアップにも気合が入ります。引退しても会社との関係がゼロになることなく、応援していけるので寂しくありません。

万一、この子には経営を任せられないと判断した場合もこの方法なら新しい後継者への株の譲渡もしやすくなります。

子や孫を株主にすれば相続対策も可能

自社株を多く持ったままでいると、自分に相続が起きたときに相続税が心配だというオーナーもいるかと思います。そういう場合は、自社株を子や孫に生前贈与するという手があります。

暦年贈与は毎年110万円まで非課税で、110万円を超えた部分に20%の課税です。

毎年2株ずつ子と2人の孫に贈与したとすると1年で6株ずつ減らすことができ、1人あたりが負担する贈与税は18万円になります。 ※(200万円-110万円)×20%

贈与された株式を持っていれば配当が受け取れるので、現金で200万円もらうよりもお得です。

また、2500万円まで非課税になる相続時精算課税制度もあります。相続時精算課税制度は使い方に注意が必要ですが、上手に使えば相続税の節税になります。

ただし自社株の相続・贈与を受けた場合に活用できる納税猶予は、この場合は使えません。自社株納税猶予制度は後継者のための制度なので、議決権ありの株式を相続・贈与したときにしか適用できないことになっています。

「第4の事業承継」が「ほとんど知られていない」ワケ

第4の事業承継は、このように従来の事業承継のデメリットを一掃する理想的な承継方法です。株式の一部を種類株に変更するだけなので手続き的にも簡単で、司法書士なら難なくできます。

しかしながら一般の認知度は低く、私も自分が承継するまで、こんな承継方法があることを知りませんでした。

税理士にとっては特別な手法ではないのだと思います。ただ、日本では社外への承継というとM&Aになってしまうため、全株式を譲渡するのが前提で、この方法の出番が少ないようです。

また、第4の承継方法を専門にして積極的に勧めてくれる税理士もほとんどいません。この方法を進めても税理士が受け取れる報酬が少なく、採算が合わないからです。

M&Aのように一度に株を売ってしまう場合、その売買は億単位や何十億になることも珍しくありません。仲介したM&Aが成功すれば、業者は取引金額に応じた仲介手数料が受け取れます。

私もM&Aの紹介を受けて知ったのですがかなり高額です。M&A先として紹介してもらった会社は売値が4000万円でちょっと興味を引かれたのですが、よく聞くと手数料が2000万円と言われとても手が出ませんでした。小規模のM&Aでは手数料が少額になるため、最低報酬額を設けているところもあります。

これに対して第4の事業承継はごく少数の株のやりとりなので、業者がもらえるキャッシュポイントがほとんどありません。ですから積極的にはやりたがらないという事情もありそうです。

顧問税理士が提案してくれるのを待つのではなく、オーナー自らが働きかけて手続きをするのがいいのです。「少数の普通株を後継者に譲渡して、残りは無議決権株式として自分が保有する形で事業承継したい」と言えば、話が通じるはずです。

宮部 康弘

株式会社南星 代表取締役社長

【関連記事】

■税務調査官「出身はどちらですか?」の真意…税務調査で“やり手の調査官”が聞いてくる「3つの質問」【税理士が解説】

■親が「総額3,000万円」を子・孫の口座にこっそり貯金…家族も知らないのに「税務署」には“バレる”ワケ【税理士が解説】

「銀行員の助言どおり、祖母から年100万円ずつ生前贈与を受けました」→税務調査官「これは贈与になりません」…否認されないための4つのポイント【税理士が解説】