【関連記事】誤送金による紛失も…「暗号資産の旨み」と「やっぱり気になるデメリット」

暗号資産の確定申告「基本的な3ステップ」

暗号資産の確定申告では、利益の計算から申告書の作成・提出まで自分でする必要がある

株式投資の場合、特定口座(源泉徴収あり)を利用していれば、年間の利益額が自動で計算され、源泉徴収によって納税することができます。しかし暗号資産投資の場合は、特定口座のような源泉徴収制度がないため、利益額の計算から確定申告書の作成・提出を、原則投資家自身で行わなければいけません。

一連の流れを税理士に依頼する方法もありますが、費用が発生するため、株式投資と比較すると時間的・金銭的にコストがかかることになります。

■暗号資産の確定申告の流れ

暗号資産の確定申告は大まかに以下のような流れになります。

①年間の利益額の計算

②確定申告書の作成・提出

③納税

2021年度の確定申告期間は2022年2月16日(水)〜2022年3月15日(火)です。この期間内に確定申告書の提出、及び納税(※)を行う必要があります。

※振替納税(申請により、自身の預貯金口座からの口座引落しで国税を納付する方法)の場合は納税期限が約1ヵ月延長されます。

これから一つ一つの作業について解説していきます。

①株やFXと比較して煩雑?利益額の計算

まずは確定申告が必要かどうかを判断するために、暗号資産取引で発生した年間の利益額を計算します。算出した金額から必要経費などを差し引き、最終的な所得額が20万円を超える場合は、基本的に確定申告が必要となります。

前述のとおり、株式投資やFXと異なり、暗号資産投資では自身で利益額の計算を行う必要がある点に注意が必要です。

なお、暗号資産投資では複数の取引所を利用することが一般的で、自分が利用している取引所間で暗号資産を移動させるケースも少なくありません。その場合、取引所から発行される損益報告書だけでは正確な利益額を計算することができません。

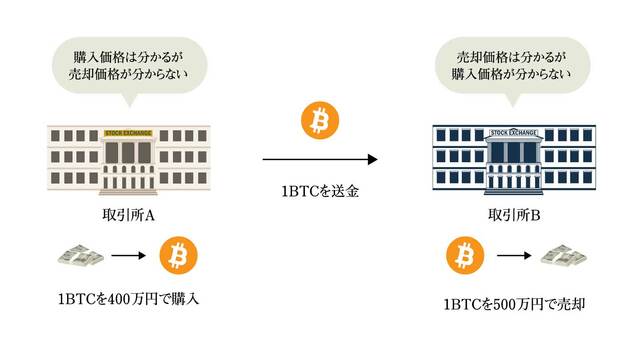

たとえば「取引所A」で1BTC(ビットコイン)を400万円で購入後、そのBTCを取引所Bに送金して500万円で売却した場合、利益額の計算は以下のようになります。

500万円(売却価格)ー400万円(購入金額)=100万円(利益額)

しかし、「取引所A」は購入情報のみ、「取引所B」は売却情報のみしか持っていないため、両取引所はこの一連の取引における利益額を計算することができません[イメージ]。

そのため、複数の暗号資産取引所を利用している場合は、利用しているすべての取引所の取引履歴を収集し、自分で利益額を計算する必要があります。

利益額の計算は「様々な種類の暗号資産の取引をしていたり」「レバレッジ取引やレンディングなど売買以外の取引を行っていたり」「年間の取引件数が多かったり」する場合は、非常に複雑になります。このため、暗号資産の確定申告は面倒といわれているのです。

しかし実際のところ、よほど複雑な取引を行っていない限りはそこまで大変な作業ではありません。以下では利益額の主な計算方法を3つ紹介します。

①損益計算ツールを利用する

②税理士に依頼する

③国税庁の暗号資産の計算書を利用する

Gtaxなどの損益計算ツールは、上述した利益額を自動で計算することができるため、確定申告をする多くの投資家が利用しています。税理士に依頼する場合、手間や時間を大きく節約できますが、一般に10万円以上の費用がかかるケースが多いです。また、国税庁の暗号資産の計算書は無料で利用できますが、複数の取引所を利用している場合などは計算が複雑になるため留意が必要です。

ご自身の予算と、確定申告準備にかかる労力を比較しながら、どの方法で計算するか検討しましょう。