「アクティブファンド特集」を見る

米11月CPI:前年同月比で6.8%の上昇と、39年ぶりの高水準

米労働省が2021年12月10日に発表した11月の消費者物価指数(CPI、1982~84年=100)は前年同月比の上昇率が6.8%と、約39年ぶりの高水準となりました。

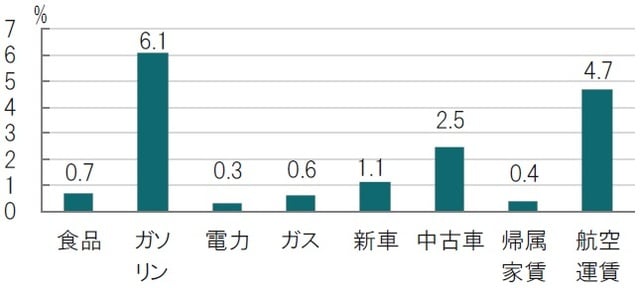

一方11月の米CPIは前月比で0.8%上昇と、市場予想の0.7%上昇は上回ったものの、前月の0.9%上昇を下回りました。内訳を見ると引き続き、ガソリン、中古車価格が大幅な上昇を示し、また航空運賃も上昇しました(図表1参照)。

出所:ブルームバーグを使用してピクテ投信投資顧問作成

どこに注目すべきか:米CPI、ガソリン、中古車、FOMC、オミクロン株

米11月のCPI上昇の背景を見ると、ガソリンや中古車価格などに大幅な上昇が見られたうえ、幅広い項目に価格上昇が見られました。ただ、当日の米国債利回りは小幅な動きに留まりました。すでにタカ派(金融引締めを選好)化した米連邦準備制度理事会(FRB)が金融政策をさらに引締める新たなシグナルとしては乏しかったように思われます。

米11月CPIを振り返ると、ガソリン価格は先月に引き続き前月比で6.1%と大幅な上昇となりました。前年比で見ると11月は58.1%の上昇で、原油価格上昇の影響が遅れを伴ってガソリン価格を押し上げていると見られます。

中古車や、リース、また新車価格も高水準で、供給問題の解消に時間がかかっていることを反映している模様です。

家賃並びに、持ち家に家賃を支払っていることとして算出する帰属家賃の上昇傾向が続いています。CPIに占める家賃全般の割合は3割程度と高く、今後も上昇傾向が続くようであれば、インフレ押し上げ要因となる可能性に注意は必要です。

なお、航空運賃は11月は前月比では4.7%の上昇となりましたが、前年同月比ではマイナス3.7%と下落しています。新型コロナウイルスの影響で昨年大幅に低下した後、低水準が続いており短期的に変動する展開となっています。

このように、米11月のCPIは、家賃やサービス価格など上昇する項目に幅の広がりは見えますが、中古車やエネルギー価格の上昇にけん引された面もあり、水準自体は懸念されるも新たなインフレの懸念材料としては限定的です。

ただ、インフレは政治的には大きな問題と見られます。同日に発表された実質平均時給は前年比でマイナス1.9%でした。物価上昇ほどには給料が上がらず、生活が苦しくなっていると見られるからです。

FRBも金融引締めを迫られています。12月の米連邦公開市場委員会(FOMC)では量的緩和の縮小(テーパリング)終了時期を従来の想定である22年6月から3月に前倒し、利上げも22年に2~3回が示唆されることが見込まれています。13年のテーパリングでは9ヵ月程度かけ、利上げはテーパリング後1年ほど後に実施されたのに比べ、今回は相当早い引締めペースです。それでも米国債市場では2013年の大変動に比べれば相対的に抑制されています。FRBによる市場との対話がある程度機能しているものと思われます。

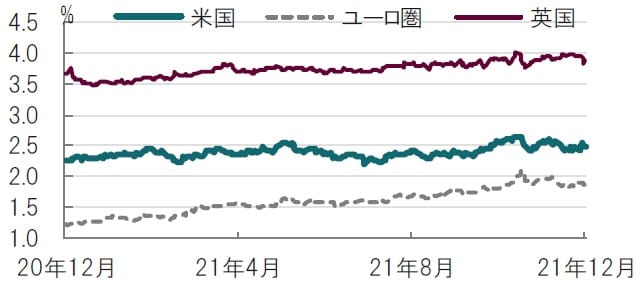

前年比のインフレ率の水準からすると、すぐにでも利上げしても不思議では無い水準ですが、FRBは利上げ前に確認したい項目も残しているように見られます。例えば、米国の期待インフレ率はユーロ圏と共に、足元むしろ低下しています(図表2参照)。また、市場のコンセンサスを見ても来年前半に物価が下落に転じるとの見方はFOMCの見通しとも整合的です。物価動向を見守りたい面もあるようです。

出所:ブルームバーグを使用してピクテ投信投資顧問作成

また、デルタ変異株の感染拡大は供給問題の悪化により物価を押し上げる予想外の結果となりました。オミクロン株の感染動向は不透明なうえ物価への影響も未知数です。2回程度の利上げは見込まれるも、FRBのテーパリング終了時期の前倒し示唆は、利上げの可能性を示しつつも、政策の柔軟性確保により重点があるのかもしれません。

※将来の市場環境の変動等により、当資料記載の内容が変更される場合があります。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『米11月CPIとFOMCのプレビュー』を参照)。

(2021年12月13日)

梅澤 利文

ピクテ投信投資顧問株式会社

運用・商品本部投資戦略部 ストラテジスト

日本経済の行方、米国株式市場、新NISA、オルタナティブ投資…

圧倒的知識で各専門家が解説!カメハメハ倶楽部の資産運用セミナー

カメハメハ倶楽部セミナー・イベント

【2/25開催】

相続や離婚であなたの財産はどうなる?

預貯金、生命保険、株…各種財産の取り扱いと対応策

【2/26開催】

いま「米国プライベートクレジット」市場で何が起きている?

個人投資家が理解すべき“プライベートクレジット投資”の本質

【2/28-3/1開催】

弁護士の視点で解説する

不動産オーナーのための生成AI入門

~「トラブル相談を整理する道具」としての上手な使い方~