「アクティブファンド特集」を見る

12月FOMC:テーパリング終了時期を前倒しにするなどインフレ対応を明確化

米連邦準備制度理事会(FRB)は2021年12月14~15日に米連邦公開市場委員会(FOMC)を開催し、量的緩和縮小(テーパリング)の加速などを決めました。

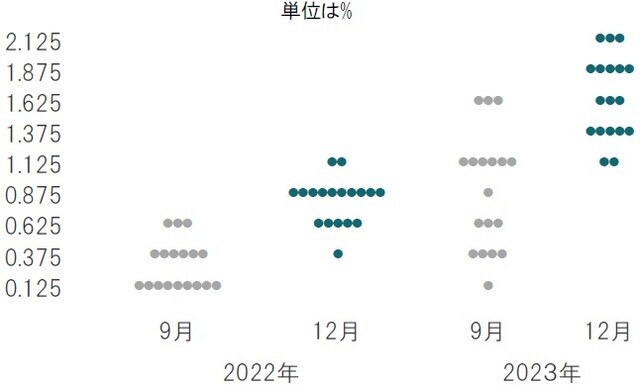

テーパリングの終了時期の想定を従来の来年6月から3月に前倒ししました。また、FOMC参加者らの政策金利見通しを反映するとされるドット・チャートでは、22年において3回の利上げが想定されており、9月時点の1回(中位数)の想定に比べ引締め姿勢となりました(図表1参照)。

出所:FRB、ブルームバーグのデータを使用してピクテ投信投資顧問作成

どこに注目すべきか:FOMC、一時的、ガイダンス、テーパリング

今回のFOMCでテーパリングの終了時期を前倒ししたことなど発表された内容は概ね事前の市場予想通りです。ただ、将来のバランスシート縮小の議論があったことへの言及など想定以上にタカ派(金融引締めを選好)な面も見られます。しかしながら市場では株式市場が上昇するなど、FOMCを無事に通過した安心感からポジティブな反応となっています。

まず、声明文やFRBのパウエル議長の発言内容などから今回のポイントを振り返ります。

雇用市場について声明文では失業率が大幅に低下したことなどを指摘するなど、前回(11月FOMC)に比べ、雇用市場の改善に対する認識が示されています。

インフレについては、11月末の議会証言で「一時的」を撤廃することは予告した通りです。したがって、高水準のインフレは一時的な要因を反映したと言う前回の表現から、今回は需給の不均衡が高水準のインフレに寄与したと改め、供給問題のインフレへの寄与を明確にした格好です。

なお、インフレについてのガイダンスで、「インフレが長期の2%目標を下回る状況を踏まえ、インフレが一定期間2%を適度に上回ることを目指し、それによって期間平均が2%となり、より長期のインフレ期待が2%でしっかりととどまるようにする」との従来の表現は、「インフレが2%をしばらくの間上回った中、委員会が判断する最大雇用と整合的な水準に労働市場環境が達するまでこの目標レンジを維持することが適切」に変更されています。昨年、インフレが長期的に平均で2%になるよう金融政策を運営するとして導入したインフレのガイダンスは、現状の高水準のインフレでは適切ではなく、インフレに対応する姿勢を示したと言えそうです。

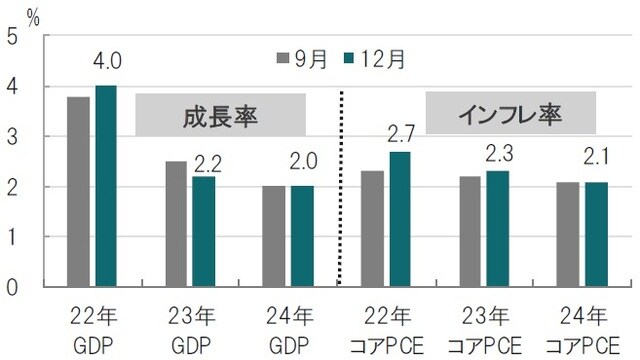

FOMC参加者による四半期毎の経済予想では来年のインフレ率予想が2.7%と前回から0.4%も上方修整されました。わずか3ヵ月あまりで参加者の平均が0.4%も上方修正された点で、インフレが想定よりも高水準で推移することが示唆されています。また、失業率は22年には3.5%にまで低下すると見込んでおり、最大雇用の目安となる長期失業率(4%)を下回ることが予想されています。

来年3回の利上げ予想、インフレへの警戒などタカ派の材料を取り揃えた今回のFOMCですが、パウエル議長の報道関係者に対する会見を受け株式市場はそれを冷静に判断し、無事FOMCを通過しました。なお、パウエル議長は強いインフレ懸念を示す一方で、テーパリング終了後に利上げをするというプロセスは維持するなど拙速な利上げは否定し、市場への配慮を残している面も見られました。

パウエル議長は今回、バランスシート縮小の議論があったと認めましたが、今後はこの点にも注目が集まると見られます。

出所:FRB、ブルームバーグのデータを使用してピクテ投信投資顧問作成

※将来の市場環境の変動等により、当資料記載の内容が変更される場合があります。

※当レポートの閲覧に当たっては【ご注意】をご参照ください(見当たらない場合は関連記事『想定以上にタカ派なFOMCながら市場は無事通過』を参照)。

(2021年12月16日)

梅澤 利文

ピクテ投信投資顧問株式会社

運用・商品本部投資戦略部 ストラテジスト

日本経済の行方、米国株式市場、新NISA、オルタナティブ投資…

圧倒的知識で各専門家が解説!カメハメハ倶楽部の資産運用セミナー

カメハメハ倶楽部セミナー・イベント

【2/25開催】

相続や離婚であなたの財産はどうなる?

預貯金、生命保険、株…各種財産の取り扱いと対応策

【2/26開催】

いま「米国プライベートクレジット」市場で何が起きている?

個人投資家が理解すべき“プライベートクレジット投資”の本質

【2/28-3/1開催】

弁護士の視点で解説する

不動産オーナーのための生成AI入門

~「トラブル相談を整理する道具」としての上手な使い方~