【関連記事】「赤字でも潰れない会社」と「黒字でも潰れる会社」の決定的差

国内企業の約3分の2が「赤字会社」

2020年国税庁発表の国内申告法人数は約274万社で、黒字申告比率は33.9%でした。国内企業の約3分の2が赤字申告という現状です。これは筆者の肌感覚とも合致しています。特に切羽詰まった状況で相談に来られる場合の赤字比率はさらに多い印象です。

一方、繰越欠損金の翌期繰越額は約60兆円となっています。2020年の国家予算が約102兆円(一般会計)程度ですので、その規模の大きさが窺えます。業種別の赤字法人割合を見ると、小売業、金融・保険業、サービス業、農・林・漁業等の悪化が目立ちます。

赤字会社のM&Aはどうしても不人気だが…

事業承継問題を解決するには「赤字会社の対応」が不可避

M&A業界は、赤字会社、債務超過の会社は譲渡しにくいとのことから不人気なのが現実です。ただし、この問題に向き合わなければ事業承継問題の解決にはなりません。

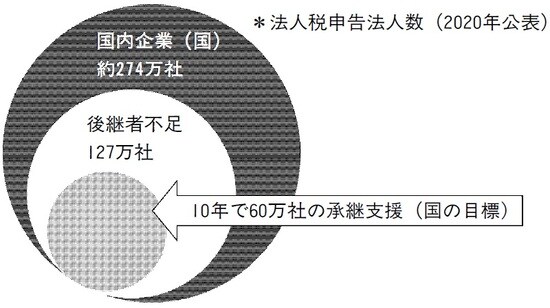

中小企業庁は2025年までに経営者の高齢化が進み127万社が後継者問題に直面すると指摘しています。さらに、2020年に発表した「中小M&Aガイドライン」では年間6万件の第三者承継(M&A)を支援し、今後10年間で60万社の事業承継問題解決を目指すとしています。果たして実現は可能でしょうか。現在の体制ではかなり難しいと言わざるを得ません。当然ながら、すべての会社に引継ぎ手が見つかることはなく、「廃業」という選択肢も入れなくてはなりません。

「赤字会社のデューデリジェンス」8つのポイント

赤字会社のM&Aに取り組む場合は、以下の8つのポイントで全体を見る必要性があります。赤字会社を人間にたとえるなら、何かしら病気にかかっている可能性があります。その原因を見極めて薬を処方できるかどうかの視点が必要になります。

① 赤字要因は何なのか(単発か、慢性化か、改善可能か)

② 強み・特徴・ほしい何かがあるか(SWOT分析等)

③ 社長・キーマン・技術者の特徴(ヒト)

④ 設備・不動産(モノ)

⑤ 事業を継続させるための資金繰り(カネ)

⑥ 債務・借入が適正か

⑦ 再生スキームの活用が可能か

⑧ 対象会社の社長は信用できるか、誠実か

赤字会社を譲渡するための「ひと手間」

赤字や債務超過の会社を譲渡するには、ひと手間、ひと工夫が必要です。

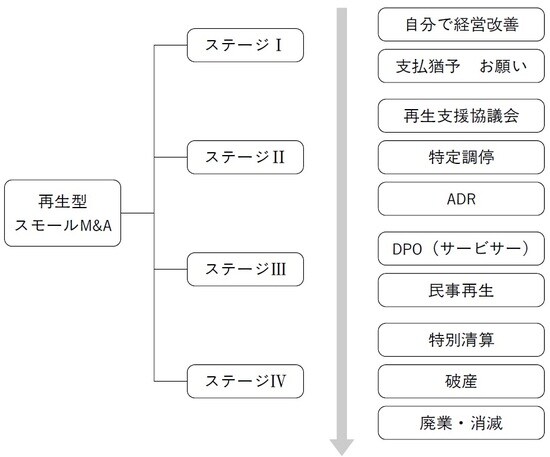

債務承継の問題もあります。買手からすれば、過去投資の失敗や本業に関係のない債務などを引き継ぐことに難色を示すのは当然のことです。便宜的に、まだ症状が軽い状態から、廃業などを想定した状態まで、それぞれステージをⅠ~Ⅳに分類しました。

ステージⅠ:

経費の見直しや販売体制の強化など、自社の努力、経営改善に取り組める段階です。通常はこの段階で、金融機関への支払条件の変更、支払猶予(リスケジュール)などを行います。

ステージⅡ:

専門機関への相談、法的スキームの活用を検討する段階です。

公的機関である「再生支援協議会」(支援協)は、再生計画の策定支援、金融機関との調整や、第二会社方式による事業再生支援を行うこともあります。「特定調停」は日弁連が策定したスキームで、民事再生などに比べると費用は安く、期間も短いのが特徴です。また、交渉先を金融機関に限定することで対外信用を守れるメリットもあります。「事業再生ADR」(Alternative Dispute Resolution)は、「裁判外紛争解決手続」の略称で、訴訟手続によらずに、公正・中立な第三者(認証ADR機関)が関与し事業再生を図ろうとする制度です。

ステージⅢ:

債権買取や民事再生などを活用するステージです。「DPO(Discount Pay Off)」と呼ばれる債権譲渡方式は、金融機関が回収不能と判断した場合に債権を第三者(サービサー等)に売却し、それを債務者もしくはスポンサーが買い受け残債務の免除を受ける方式です。「民事再生」はメジャーな再生スキームですが、対外的に公になること、買掛金などの商取引債務も一律で債務免除の対象になるデメリットがあります。

ステージⅣ:

清算、破産、廃業を前提とした最終ステージです。本来ならこの選択をする前に対処できるのが理想ですが、資金繰り難で時間との戦いになることも珍しくありません。「非弁行為」「詐害行為」等という法律との兼ね合いもあるので、再生手続に長けた弁護士と連携する必要があります。

「破産」ではなく、あえてM&Aを選ぶことの意義

単純に「破産」させてしまうことは簡易ではありますが、取引先や従業員に多大な迷惑をかけることになります。ここでビジネスDDの知識ノウハウが役に立ちます。どのような企業でも必ず良いところがあるはずです。

その部分を切り出して第三者に事業譲渡することにチャレンジすることで、清算価値が上がり、債権者メリットがある上に、従業員の雇用を守ることもでき、事業を継続する可能性が出てきます。社会的意義がある分野です。ぜひ、チャレンジしてください。

寺嶋 直史

株式会社レヴィング・パートナー 代表取締役

事業再生コンサルタント、中小企業診断士

齋藤 由紀夫

株式会社つながりバンク 代表取締役

スモールM&Aアドバイザー