【関連記事】日本の中小企業を救う「スモールM&A」…通常のM&Aとの違い

M&A失敗の大元は「ビジネスデューデリジェンス」

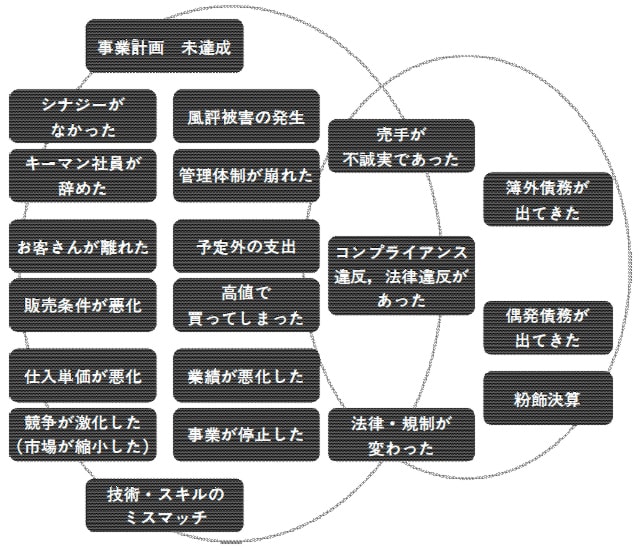

M&Aの「失敗・成功」について、筆者が関与した案件や、経験豊富なM&Aアドバイザー・投資家などへのヒアリングにより、デューデリジェンスの種類(原因)と失敗(結果)について分析してみました(図表1)。

ある程度予想はしていましたが、ビジネスDDに起因する失敗の方が多く見受けられました。さらに踏み込んで分析すると、簿外債務などの存在(財務DD)で表面上揉めているケースでも、社員・顧客が離れてしまった、販売条件が悪化した(ビジネスDD・マネジメントの失敗)が本質的な失敗要因であるケースもありました。

デューデリジェンスはどうしても、結果が明確に判断できる財務・法務に力を入れがちですが、M&Aの本当の失敗はビジネスDDに起因するもの、さらに人的マネジメントの失敗などが多いことに改めて気づきました。

高値で買ってしまった、予定外の支出が発生した、実態のない取引があった等も、財務DDの分野と思われますが、ビジネスの内容を理解しなければ明らかにできないことも多く、財務とビジネス両面から見なくては本質には踏み込めません。

M&Aに致命的な「取引先の離反」をどう防ぐか?

重要取引先の離反などは、スモールM&Aにおいては致命傷となります。

実際にはどのように防止しているのでしょうか。筆者の場合は、まずは取引先別の「粗利額」の多い順にリストを作成します。売上高の順に並べるのではなく、あくまで「粗利額」です。この時点で売上は大きいけど儲かっておらず、場合によっては資金回収サイトが遅く資金繰り面で悪化要因となっている取引先が判明します。

「基本合意書」を締結し、重要取引先に対して、事前に株主変更もしくは資本業務提携の報告という形で事前打診を行います。「取引契約書」に株主変更の場合には事前通知、もしくは契約解除などの「チェンジオブコントロール条項」(COC条項)が記載されているケースが多いからです。事前にクリアしておくことで、引継ぎ後に発生する可能性があるリスクをヘッジできます。また、稀に引継ぎに協力的でない売主も存在しますが、譲渡前の方が当然ながら協力度合いは高くなります。

ここでは失敗要因を記載していますが、逆に成功するためにどの分野を伸ばすか、課題点を改善するかは、ビジネスDDを抜きにしては語れません。ビジネスDDは、M&A実務において、もっと重視される必要があることは間違いありません。

ビジネスDDの実務上の難しさ

ビジネスDDはM&Aの成否を決める大きな要因であることは、ここまで説明した内容でご理解頂けたと思いますが、実務においては以下のような難しさがあります。

1. デューデリジェンスの調査結果を明確に出しにくい

2. 社内に客観的に評価できる人材が不足している

3. 社外に委託できる(受託できる)専門家が不足している

4. 短期間のデューデリジェンスでは、ビジネスの本質まで分析しにくい

5. M&A実行前は、情報管理視点から現場ヒアリングが困難

●若手をビジネスDD担当者に抜擢することも…社内リソースの活用

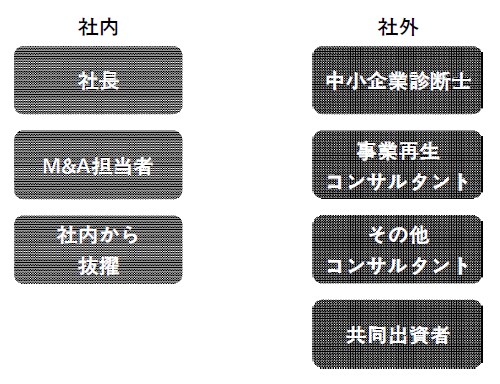

同業者とのM&Aであれば、デューデリジェンス担当は社長もしくは現場責任者が適任です。ただし、それぞれ置かれた経営環境、歴史、社内リソースが違うこと、また客観的に他社を分析する機会が少ないことから外部サポートの必要性は感じます。

M&Aの目的は、買手の社内に不足しているものを補うという側面があり、自ずと周辺分野の事業者、もしくは異業種が買手となるケースが増えてきます。当然ながら業界知見がないため、外部ヒアリングなどを行う必要があります。もしくはその分野に詳しい専門家にビジネスDDを委託する必要性が生じます。

また、これを機会に社内から「若手社員」を抜擢しビジネスDDをさせることもあります。思わぬ力を発揮し、実行後のPMI担当者(※PMI=Post Merger Integration。M&A実行後の統合業務)と、将来の幹部候補として活躍することは珍しいことではありません。

●専門家やコンサルタント…社外リソースの活用も可能だが

一般的には「士業」の方々を想定されると思います。専門業務を執り行うことができる国家資格であり、弁護士、司法書士、土地家屋調査士、税理士、弁理士、公認会計士、不動産鑑定士、行政書士、社会保険労務士等ありますが、ビジネスDDに適した国家資格はありません。

経営者の方は、経営の相談を顧問税理士にすることが多いですが、「税理士」の本来業務は「税務の代理」「税務書類の作成」「税務相談」であり、税理士試験にはビジネスに関連することはもちろん、企業価値評価や財務DDも出てきません。税理士が経営的なアドバイスを何もしてくれないと嘆く経営者は多いですが本来業務ではないのです。

一方、ビジネス全般について広く学ぶ必要がある中小企業診断士は、士業の中ではビジネスDDの担い手として一番近いかもしれません。ただし、合格者の7割は企業に勤めるサラリーマンであり、独立した方の多くは補助金の申請、商工会議所などに所属しており適任者が多いとはいえません。

現状では業界に精通した専門家や事業再生コンサルタント、M&Aアドバイザー、大手戦略コンサルティングファーム出身者などが引き受けているケースが見受けられますが、それなりに高額報酬を求められるケースが多く、スモールM&Aでは活用されていないのが実態です。

寺嶋 直史

株式会社レヴィング・パートナー 代表取締役

事業再生コンサルタント、中小企業診断士

齋藤 由紀夫

株式会社つながりバンク 代表取締役

スモールM&Aアドバイザー